- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Ngân hàng mất lợi thế trong kinh doanh ngoại hối?

Huyền Anh

Thứ bảy, ngày 16/01/2021 08:00 AM (GMT+7)

SSI Research cho rằng, nguồn cung ngoại tệ sẽ vẫn tương đối dồi dào vào năm 2021, nhưng việc Ngân hàng Nhà nước ngừng mua ngoại tệ giao ngay và chuyển sang mua ngoại tệ kỳ hạn 6 tháng có hủy ngang sẽ khiến các ngân hàng thương mại chịu gánh nặng rủi ro ngoại hối lớn hơn và thu nhập ngoại hối của các ngân hàng có thể giảm.

Bình luận

0

Thu nhập từ kinh doanh ngoại hối có thể giảm trong năm 2021

Như Dân Việt đã đưa tin trước đó, trong tuần giao dịch cuối cùng của năm 2020, Ngân hàng Nhà nước (NHNN) đã ban hành quy định mới về hoạt động mua ngoại tệ từ các ngân hàng thương mại (NHTM).

Cụ thể, từ ngày 31/12/2020, cơ quan này sẽ ngừng niêm yết tỷ giá giao ngay và ngừng mua ngoại tệ giao ngay.

Bên cạnh đó, từ ngày 4/1/2021, NHNN sẽ thực hiện mua ngoại tệ kỳ hạn 6 tháng có hủy ngang với tỷ giá mua kỳ hạn là 23.125 VND/USD. Mỗi tổ chức tín dụng chỉ được hủy ngang 1 lần và toàn bộ giá trị giao dịch đối với mỗi bán ngoại tệ cho NHNN theo phương án này.

Đối tượng NHNN mua kỳ hạn là các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài có trạng thái ngoại tệ dương và có nhu cầu bán ngoại tệ cho NHNN; mức ngoại tệ mua tối đa cho mỗi tổ chức tín dụng mỗi lần tương đương mức để đưa trạng thái ngoại tệ của tổ chức tín dụng đó về cân bằng.

Ngân hàng bội thu từ kinh doanh ngoại hối năm 2020

Liên quan đến động thái mới của NHNN, Công ty chứng khoán KB (KBSV) nhìn nhận, việc ngừng niêm yết tỷ giá mua USD tại Sở Giao dịch sẽ gỡ bỏ "chốt chặn" đà giảm của tỷ giá USD/VND trên thị trường ngoại hối.

Đồng thời, việc ngưng hoạt động mua ngoại tệ giao ngay cho thấy NHNN không còn sẵn sàng mua USD nhằm tăng dự trữ ngoại hối như trước kia. Các NHTM cần phải phải chủ động liên hệ trực tiếp với NHNN trong trường hợp trạng thái ngoại tệ dương lớn và nếu có được tiến hành thì hoạt động mua giao ngay USD rất có thể chỉ diễn ra theo từng trường hợp cụ thể.

Bên cạnh đó, việc mở rộng kỳ hạn mua USD lên 6 tháng kèm điều kiện không được hủy ngang 1 lần cho thấy việc bán USD có kỳ hạn cho NHNN đã trở nên khó khăn hơn nhiều.

Mặt khác, chính sách mới cũng sẽ hạn chế công cụ bơm VND vào hệ thống và trong trường hợp thanh khoản thiếu hụt tạm thời, nhiều khả năng NHNN sẽ phải nới thời gian đáo hạn trên thị trường OMO (hiện tại là 7 ngày).

Đánh giá về động thái dừng mua ngoại tệ giao ngay của NHNN, Bộ phận phân tích Chứng khoán SSI (SSI Research) cho rằng nguồn cung ngoại tệ sẽ vẫn tương đối dồi dào vào năm 2021, nhưng việc NHNN ngừng mua ngoại tệ giao ngay và chuyển sang mua ngoại tệ kỳ hạn 6 tháng có hủy ngang sẽ khiến các NHTM chịu gánh nặng rủi ro ngoại hối lớn hơn và tỷ giá có thể biến động nhiều hơn. Đồng thời, chính sách này sẽ ảnh hưởng mạnh tới lợi nhuận mảng kinh doanh ngoại hối, nguồn thu ngoài lãi chiếm tỷ trọng khá lớn tại một số ngân hàng.

"Giá trị giao dịch ngoại hối có thể vẫn cao, nhưng thu nhập ngoại hối của các ngân hàng có thể giảm vào năm 2021", SSI Research nhận định.

Năm 2020, ngân hàng lãi lớn nhờ kinh doanh ngoại hối

Thông thường, mảng kinh doanh ngoại hối của các ngân hàng được gắn với hoạt động mua bán ngoại tệ giao ngay, tức nguồn thu nhập đến từ chênh lệch giữa giá mua vào và giá bán ra. Vào những năm tỷ giá biến động càng mạnh, càng nhiều đợt thì năm đó các ngân hàng thường có lợi nhuận lớn ở mảng kinh doanh này, và ngược lại.

Trong năm 2020, tỷ giá mua USD tại các NHTM chủ yếu dao động trong khoảng 23.000 – 23.100 VND/USD còn tại Sở giao dịch, giá mua 23.175 VND/USD được duy trì đến hết tháng 11/2020.

Như vậy, chênh lệch giữa giá mua USD tại các ngân hàng và Sở giao dịch NHNN trong hầu hết thời gian năm 2020 rơi vào khoảng 75 - 175 đồng/USD. Trong khi đó, mức cao nhất của năm 2019 chỉ là 120 đồng/USD.

Các nhà phân tích cho rằng, chênh lệch giá mua bán USD rộng đã giúp các ngân hàng đạt được biên lợi nhuận cao hơn trong mỗi giao dịch.

Thực tế, trong năm 2020 khi tín dụng tăng trưởng chậm do ảnh hưởng của dịch Covid-19, ngành ngân hàng phải đa dạng hóa nguồn thu và kinh doanh ngoại hối trở thành điểm sáng. Một loạt ngân hàng đã ghi nhận những khoản lợi nhuận "khủng" từ hoạt động giao dịch ngoại tệ trong 9 tháng đầu năm 2020.

Cụ thể, theo thống kê trên gần 30 ngân hàng công bố kết quả kinh doanh 9 tháng đầu 2020 cho thấy, có tới gần 80% số ngân hàng báo lãi lớn từ kinh doanh ngoại hối. Thậm chí, hầu hết các tổ chức tín dụng này đều có mức tăng trưởng tính bằng lần so với cùng kỳ năm ngoái.

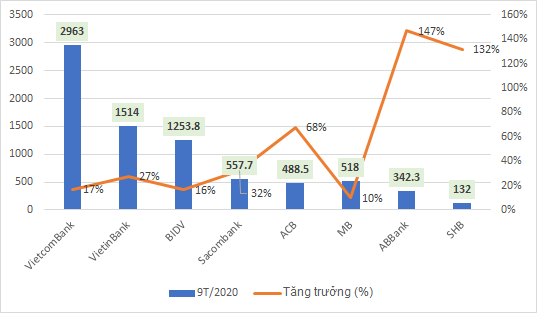

TOP lợi nhuận thuần từ kinh doanh ngoại hối 9 tháng năm 2020 (tỷ đồng)

Dẫn đầu về con số tuyệt đối, Vietcombank là ngân hàng dẫn đầu với 2.963 tỷ đồng lợi nhuận thuần từ kinh doanh ngoại hối, tăng trưởng 16,9% so với cùng kỳ năm trước và chiếm 8,6% tổng thu nhập hoạt động của ngân hàng này.

Tiếp theo là VietinBank và BIDV với lợi nhuận mảng này đạt lần lượt là 1.514 tỷ đồng và 1.254 tỷ đồng. So với cùng kỳ năm ngoái, lợi nhuận thuần từ kinh doanh ngoại hối của Vietinbank tăng 27,3% so với cùng kỳ, đóng góp 4,7% tổng thu nhập hoạt động. Trong khi đó, BIDV tăng trưởng 16,4%.

Các ngân hàng khác có lợi nhuận thuần từ kinh doanh ngoại hối lên tới hàng trăm tỷ đồng có thể kể đến như Sacombank, MB, ABBank, ACB.

Trong buổi công bố kết quả kinh doanh mới đây, VietinBank cũng tiết lộ lợi nhuận từ mảng này tăng trưởng 24% so với cùng kỳ.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.