Khát vốn, Sơn Hà của ông Lê Vĩnh Sơn “in giấy vay tiền”

CTCP Quốc tế Sơn Hà (Mã chứng khoán: SHI) của ông Lê Vĩnh Sơn vừa thông báo đã phát hành thành công 280 tỷ đồng trái phiếu.

Khát vốn, Sơn Hà của ông Lê Vĩnh Sơn "in giấy vay tiền"

Lô trái phiếu được Sơn Hà phát hành cho một công ty bảo hiểm trong nước với mục đích tăng quy mô vốn hoạt động và đầu tư dự án.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền, có kỳ hạn phát hành 36 tháng. Thời gian đáo hạn của lô trái phiếu này là ngày 28/7/2024.

Đáng chú ý, tài sản đảm bảo là 38,5 triệu cổ phiếu SHI của Công ty cổ phần Quốc tế Sơn Hà và toàn bộ quyền phát sinh từ cổ phiếu như cổ tức bằng cổ phiếu, cổ phiếu thưởng, cổ phiếu do chia tách, ngoại trừ quyền mua cổ phần phát hành tăng vốn cho cổ đông hiện hữu.

Ngoài ra, Sơn Hà còn sử dụng 12 triệu cổ phần của Tập đoàn Toàn Mỹ, cùng toàn bộ quyền phát sinh từ cổ phần này làm tài sản đảm bảo.

Sơn Hà thế chấp hơn 38 triệu cổ phiếu để huy động vốn từ công ty bảo hiểm. (Ảnh: SHI)

Lãi suất trái phiếu được áp dụng cố định 11% một năm cho hai kỳ tính lãi đầu tiên. Lãi suất các kỳ tiếp theo bằng tổng lãi tham chiếu cộng biên độ 4,5% một năm, hoặc bằng 11% nếu lãi tham chiếu nhỏ hơn 6,5% một năm. Kỳ tính lãi 6 tháng một lần.

Đợt hành trái phiếu này diễn ra trong bối cảnh Sơn Hà của ông Lê Vĩnh Sơn đang tập trung phát triển mảng năng lượng tái tạo, bất động sản nhà ở và bất động sản khu công nghiệp – những mảng kinh doanh đòi hỏi nhu cầu vốn lớn.

Cụ thể, tại cuộc họp Đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2021, lãnh đạo Sơn Hà cho biết bất động sản khu công nghiệp là mảng kinh doanh mũi nhọn của doanh nghiệp trong những năm tới với mục tiêu hình thành có một chuỗi khu công nghiệp mang 'màu sắc' của Sơn Hà.

Theo đó, doanh nghiệp dự kiến triển khai dự án – Khu công nghiệp Tam Dương I – Vĩnh Phúc trong nửa cuối năm 2021 để đón đầu làn sóng chuyển dịch sản xuất từ nước ngoài vào Việt Nam. Dự án có quy mô 162,33 ha, gồm: 157,76 ha đất xây dựng hạ tầng khu công nghiệp; 5,57 ha đất tôn giáo, tín ngưỡng, hành lang an toàn lưới điện.

Tổng vốn đầu tư dự kiến của dự án là 1.316 tỷ đồng. Trong đó, vốn đầu tư của Sơn Hà khoảng 200 tỷ đồng – tương ứng tỷ lệ 15%, còn lại là vốn huy động và vốn vay của tổ chức tín dụng.

Để có nguồn vốn thực hiện dự án, HĐQT Sơn Hà đã trình và được cổ đông tham dự cuộc họp ĐHĐCĐ thường niên 2021 thông qua phương án tăng vốn điều lệ với hai cấu phần, gồm: phát hành cổ phiếu trả cổ tức năm 2020 và chào bán cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ lên mức 1.506 tỷ đồng.

Với bất động sản nhà ở, UBND tỉnh Lạng Sơn đã chấp thuận chủ trương, đồng ý tiếp nhận kinh phí tài trợ của Sơn Hà để lập quy hoạch Khu đô thị dịch vụ, thể dục thể thao Mai Pha – Tân Liên – Gia Cát vào ngày 26-7-2021.

Dự án này có quy mô nghiên cứu lập quy hoạch gần 900 ha, thuộc địa phận xã Mai Pha, thành phố Lạng Sơn. Quy mô dân số dự kiến của khu đô thị ở mức 50.000 – 60.000 người.

Gánh nặng tài chính của Sơn Hà

Việc Sơn Hà của ông Lê Vĩnh Sơn "in giấy vay tiền" có lẽ không nằm ngoài dự đoán của nhà đầu tư bởi ngay sau khi vị Chủ tịch của Sơn Hà đưa ra thông điệp mở rộng đầu tư vào lĩnh vực ngành nước, năng lượng tái tạo và đặc biệt là bất động sản công nghiệp, ít nhiều cũng đã gợn lên sự lo ngại về việc "quá tải" tài chính đối với doanh nghiệp ngoại đạo này khi lấn sân sang lĩnh vực đòi hỏi nhu cầu vốn lớn như bất động sản công nghiệp.

Lấn sân vào bất động sản công nghiệp có "quá tải" về tài chính với Sơn Hà (Ảnh: LT)

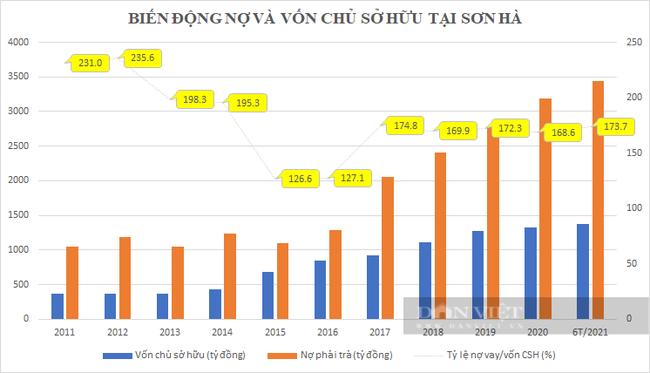

Báo cáo tài chính bán niên soát xét của Sơn Hà cho thấy, nợ phải trả tại thời điểm cuối tháng 6/2021 là 3.405 tỷ đồng, tăng thêm 8% so với đầu năm 2021. Kéo theo, tỷ lệ nợ phải trả/vốn chủ sở hữu gấp gần 2,5 lần so với vốn chủ sở hữu tại cùng thời điểm.

Tính đến cuối tháng 6, vay và nợ thuê tài chính ngắn hạn đã lên 2.178 tỷ đồng, số tiền này cũng đã lớn gấp gần 1,6 lần vốn chủ sở hữu. Ngoài ra, công ty cũng còn có 213 tỷ đồng vay và nợ thuê tài chính dài hạn. Do đó, tỷ lệ nợ vay/vốn chủ sở hữu xấp xỉ 170%, cao hơn 3 năm liền trước.

Chưa kể, dòng tiền thực tế của công ty này cũng đang ở trạng thái khá eo hẹp, với giá trị lưu chuyển tiền thuần từ hoạt động kinh doanh trong nửa đầu năm 2021 bị âm 284,5 tỷ đồng, trong khi dương 5,5 tỷ đồng của cùng kỳ năm trước.