"Tiến thoái lưỡng nan", lãi suất chưa thể hạ nhiệt

Đó là nhận định của bộ phận nghiên cứu tại Chứng khoán Vietcombank (VCBS) trong báo cáo triển vọng trái phiếu tháng 5/2022 vừa phát hành.

Trung hòa chính sách tiền tệ nới lỏng vẫn là xu hướng chính

Ngày 4/5, Cục dữ trữ liên bang Mỹ (Fed) thông báo quyết định tăng lãi suất lần thứ hai kể từ sau quá trình nới lỏng chính sách tiền tệ mạnh tay do đại dịch.

Cụ thể, Fed quyết định tăng lãi suất 50 điểm cơ bản, lên mức 0,75% - 1,0%. Trước đó, kể từ tháng 4/2000 Fed chưa nâng lãi suất quá 25 điểm cơ bản.

Ngoài ra, Fed thông báo sẽ bắt đầu giảm quy mô bảng cân đối kế toán từ tháng sau. Theo đó, Fed có kế hoạch giảm danh mục tài sản trị giá 9 nghìn tỷ USD, cụ thể: 47,5 tỷ mỗi tháng từ tháng 6, sau đó nâng lên 95 tỷ USD từ tháng 9.

Một thông tin đáng chú ý khác, Fed đạt sự đồng thuận về khả năng tăng 50 điểm cơ bản trong những cuộc họp tiếp theo, và hiện chưa xem xét tới khả năng tăng lãi suất 75 điểm cơ bản trong kỳ họp tới.

Có thể thấy, quyết định của Fed về quá trình và mức tăng lãi suất diễn ra khá tương đồng với kỳ vọng của thị trường, đặc biệt trong bối cảnh số liệu lạm phát Mỹ vẫn đang ở mức cao.

USD lên giá tương đối so với VND. (Ảnh: TT)

Lãi suất tăng, USD lên giá so với các ngoại tệ khác. Điều này cho thấy bài toán khó đối với các ngân hàng trung ương khi đảm bảo mục tiêu liên quan đến lạm phát và sự cân đối trong tương quan về chính sách tiền tệ so với các quốc gia khác trên thế giới khi nhiều ngân hàng trung ương đã tăng lãi suất nhằm ứng phó với lạm phát. Việt Nam cũng không phải là ngoại lệ, khi nhiều khả năng VND cũng sẽ mất giá tương đối so với USD.

Trong bối cảnh đó, theo bộ phận nghiên cứu tại Chứng khoán Vietcombank, xu hướng trung hòa chính sách tiền tệ nới lỏng của các ngân hàng trung ương vẫn là xu hướng chính trong giai đoạn tiếp theo, đi đầu là các động thái mang tính diều hâu hơn của Fed (từ nay đến cuối năm Fed dự kiến có 4-5 lần tăng lãi suất).

Lãi suất liên ngân hàng chưa thể hạ nhiệt, lãi suất huy động tăng và cho vay không thể giảm

Tại Việt Nam, đứng trước nhiều rủi ro và yếu tố bất định gia tăng, nhà điều hành đã lựa chọn phương án duy trì mức thanh khoản vừa phải trên thị trường liên ngân hàng, đảm bảo hài hòa tăng trưởng tín dụng với các mục tiêu điều hành kinh tế vĩ mô trong khi vẫn quản lý sát sao, chặt chẽ vấn đề dịch chuyển vốn, tiền tệ sang thị trường bất động sản hay các thị trường khác.

Các chuyên gia VCBS nhận thấy, cho đến thời điểm này lựa chọn của Ngân hàng Nhà nước (NHNN) vẫn đang cho thấy sự hợp lý, linh hoạt nhất định trong bối cảnh tình hình chung trên thế giới đặc biệt là lạm phát chưa xác định thời điểm chuyển biến tích cực hơn.

Các rủi ro mang tính chất địa chính trị đi kèm với xu hướng trung hòa dần chính sách tiền tệ nới lỏng trên thế giới là các yếu tố chính tạo nên mặt bằng lợi suất liên ngân hàng cao hơn 1-1,2% so với cùng kỳ.

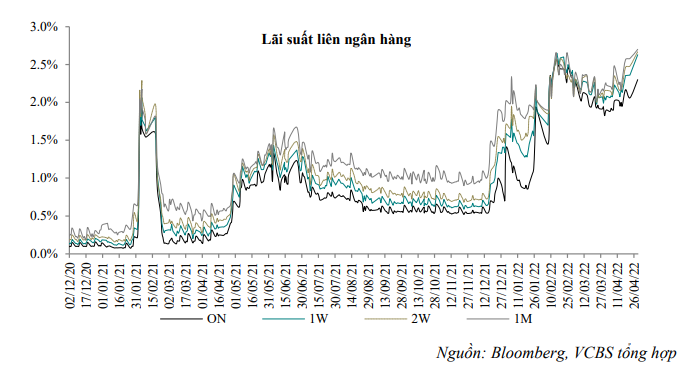

Diễn biến lãi suất liên ngân hàng.

Trong tháng 4, lãi suất liên ngân hàng tăng trong tháng, duy trì 2,3% - 2,73% đối với các kỳ hạn qua đêm đến 3 tháng.

Cùng với đó, NHNN bơm ròng 1.648,38 tỷ đồng thông qua nghiệp vụ thị trường mở. Cụ thể, với điều hành chủ động linh hoạt, NHNN bơm 8.375 tỷ VNĐ thông qua nghiệp vụ mua kỳ hạn 7 ngày với lãi suất 2,5%/năm; ngoài ra, 6.727 tỷ VNĐ khối lượng mua kỳ hạn đã đáo hạn.

Quan sát của PV cũng cho thấy, trong những ngày đầu tháng 5, dù lãi suất liên ngân hàng vẫn đang giao dịch quanh mặt bằng mới được thiết lập trong giai đoạn tháng 3, tháng 4.

Tính đến 12/5, mặt bằng lãi suất bình quân liên ngân hàng kỳ hạn qua đêm đứng ở 2,07%, 1 tuần 2,26% và 3 tháng lên tới 2,9%.

Trong nước, áp lực lạm phát vẫn đang hiện hữu (theo nhiều tổ chức dự báo lạm phát lên tới 4,5% trong năm 2022). Cùng với đó, việc giá nguyên nhiên vật liệu hàng hóa trên thế giới tăng nóng cũng hạn chế phần nào khả năng can thiệp của nhà điều hành, khiến dự báo các mục tiêu điều hành gặp nhiều thách thức.

Như vậy, VCBS đánh giá lãi suất liên ngân hàng nhiều khả năng sẽ duy trì xung quanh mặt bằng hiện tại và sẽ mất khoảng thời gian đáng kể trước khi có thể dần hạ nhiệt.

"Mặt bằng lãi suất liên ngân hàng năm 2022 sẽ cao hơn cao hơn khoảng 1%-1,5% so với năm trước đó", VCBS nhận định.

Liên quan đến thị trường dân cư, tại tòa đàm về dự báo kinh tế 2022 - 2023 vừa tổ chức, TS. Cấn Văn Lực - chuyên gia kinh tế trưởng BIDV cho biết, giá cả lạm phát toàn cầu tăng khiến cho các nước rơi vào tình thế tiến thoái lưỡng nan, nghĩa là nếu muốn kiểm soát lạm phát phải tăng lãi suất và giảm bớt chính sách về tài khóa và tiền tệ nhưng điều này sẽ làm giảm tốc độ tăng trưởng.

Vì vậy, các ngân hàng trung ương rơi vào tình trạng cực kỳ khó, Việt Nam trong bối cảnh tương tự - theo ông Lực. Trong bối cảnh đó, riêng về lãi suất, ông Lực cho biết, hiện có khoảng 68 - 70% ngân hàng trung ương các nước đã tăng lãi suất và Việt Nam cũng đã và đang tăng lãi suất huy động đầu vào. Tuy nhiên, ông kỳ vọng lãi suất đầu ra vẫn giữ được ổn định.

"Mặt bằng lãi suất đầu tư cơ bản giữ ổn định là thành công trong năm nay. Riêng lãi suất đầu ra, Chính phủ và Thống đốc Ngân hàng Nhà nước đều yêu cầu ổn định, giảm thì cực khó vì cả thế giới tăng, Việt Nam đầu vào cũng tăng làm sao có thể giảm đầu ra", ông Lực nói.

.