Ông chủ dự án khách sạn 6 sao trên "đất vàng" đối diện chợ Bến Thành xin khất nợ hàng nghìn tỷ đồng

Những ngày gần đây, Công ty TNHH Saigon Glory liên tục được giới đầu tư nhắc đến khi quá hạn thanh toán tới 4 lô trái phiếu và vẫn chưa đạt được thỏa thuận đàm phán với các trái chủ.

Cụ thể, mới đây nhất, lô trái phiếu SGL-2020.05 của Saigon Glory tới ngày đáo hạn (ngày 10/7 vừa qua), và doanh nghiệp phải thanh toán hơn 29,1 tỷ đồng tiền lãi và 1.000 tỷ đồng tiền gốc. Tuy nhiên, doanh nghiệp này mới trả được số tiền lãi hơn 29,1 tỷ đồng, số tiền gốc còn lại chưa thể trả đúng hạn.

"Siêu phẩm" dự án khách sạn 6 sao trên đất vàng đối diện chợ Bến Thành. Ảnh: Bitexco

"Lý do chậm thanh toán là do thị trường tài chính, thị trường giao dịch bất động sản diễn biến không thuận lợi, dẫn đến tổ chức phát hành chưa thu xếp kịp nguồn tiền để thanh toán gốc trái phiếu đúng hạn so với kế hoạch", thông báo gửi Sở Giao dịch chứng khoán Hà Nội (HNX) nêu rõ.

Khất nợ đến 4 lô trái phiếu trị giá 4.000 tỷ đồng, Saigon Glory đang làm ăn ra sao?

Đây không phải là lô trái phiếu đầu tiên Saigon Glory không thanh toán đúng hẹn. Trước đó, trong tháng 6 vừa qua, Saigon Glory cũng công bố thông tin bất thường về việc thanh toán gốc các lô trái phiếu SGL-2020-01, SGL-2020-02, SGL-2020-03. Đây là 3 lô trái phiếu do Saigon Glory phát hành tháng 6/2020 và cùng đến ngày đáo hạn trong tháng 6/2023 - thời gian vào các ngày 12, 18 và 22/6.

Cả 3 lô trái phiếu này đều đã quá hạn thanh toán gốc nhưng công ty vẫn chưa thu xếp được nguồn trả nợ.

Để dàn xếp với trái chủ, Saigon Glory đã tổ chức hội nghị trái chủ nhằm xin ý kiến trái chủ điều chỉnh kỳ hạn trái phiếu. Tuy nhiên, các hội nghị đều bất thành do tỷ lệ tham dự không đủ điều kiện.

Trong thông báo mới nhất, Saigon Glory cho biết sẽ tiến hành lấy ý kiến trái chủ bằng văn bản nhằm xin phê duyệt phương án điều chỉnh kỳ hạn.

Siêu phẩm The Spirit of Saigon 4 mặt tiền nhìn từ trên cao. Ảnh: Bitexco

Saigon Glory là công ty con của Tập đoàn Bitexco và được biết đến là chủ đầu tư của dự án Khu văn phòng – thương mại - dịch vụ - căn hộ ở - khách sạn 6 sao và văn phòng khách sạn (khu tứ giác Bến Thành), tên thương mại là The Spirit of Saigon. Dự án tọa lạc tại vị trí đắc địa với 4 mặt tiền đường Lê Thị Hồng Gấm – Calmette – Phạm Ngũ Lão – Phó Đức Chính, đối diện chợ Bến Thành và kết nối với Ga Metro Bến Thành.

Dự án có diện tích đất 8.537m2, tổng diện tích sàn xây dựng 205.743m2. Dự án gồm 2 tòa tháp, tòa tháp A cao 55 tầng gồm các tầng văn phòng cho thuê ở nửa dưới và khách sạn ở nửa trên. Tháp B còn lại cao 48 tầng bao gồm các căn hộ, với dịch vụ cung cấp bởi khu khách sạn thông qua kết nối phần đế và tầng hầm.

Thời gian qua, để có sức triển khai dự án The Spirit of Saigon, Saigon Glory đã phát hành 10 lô trái phiếu có mã thứ tự từ SGL-2020.01 - SGL-2020.10 với tổng giá trị 10.000 tỷ đồng. Các lô trái phiếu này có kỳ hạn 3 hoặc 5 năm.

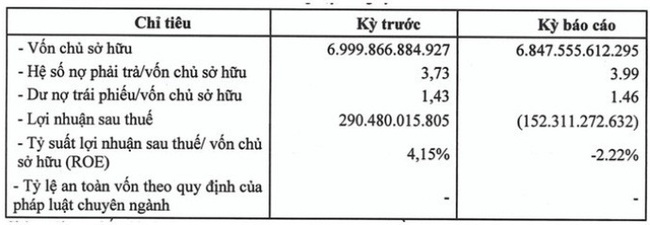

Về sức khỏe tài chính của Saigon Glory, báo cáo tài chính năm 2022 cho thấy doanh nghiệp này đã báo lỗ sau thuế 152 tỷ đồng, trong khi năm 2021 lãi hơn 290 tỷ đồng. Do vậy, tỷ suất lợi nhuận sau thuế/vốn chủ sở hữu (ROE) suy giảm từ 4,15% xuống mức -2,22%.

Tại ngày 31/12/2022, vốn chủ sở hữu của Saigon Glory đạt gần 6.848 tỷ đồng, giảm nhẹ so với năm 2021. Nợ phải trả gấp 3,99 lần vốn chủ sở hữu, tương đương 27.323 tỷ đồng (hơn 1,1 tỷ USD), trong đó, dư nợ vay trái phiếu là 10.000 tỷ đồng.

Như vậy, tổng tài sản của Saigon Glory đến cuối năm 2022 đạt 34.169 tỷ đồng, tăng 3% so với đầu năm.

Tình hình sức khỏe tài chính của Saigon Glory

Được biết, ngoài 4 lô trái phiếu đã đến hạn nêu ở trên, ngày 28/7 tới đây, lô trái phiếu mã SGL-2020.04 trị giá 1.000 tỷ đồng của Saigon Glory cũng sẽ đến hạn thanh toán. Ngoài ra, các lô trái phiếu mã thứ tự từ SGL-2020.06 đến SGL-2020.10 sẽ đáo hạn vào tháng 8/2025.

Tập đoàn Bitexco có trách nhiệm cứu công ty con?

Được biết, Saigon Glory là công ty con của Tập đoàn Bitexco (sở hữu 100% vốn điều lệ). Theo tìm hiểu của Dân Việt, Tập đoàn Bitexco thành lập năm 1993, do ông Trịnh Quang Công làm Tổng giám đốc, ông Vũ Quang Bảo là Chủ tịch Hội đồng thành viên.

Sau nhiều lần tăng vốn, hiện Tập đoàn Bitexco có vốn điều lệ 6.260 tỷ đồng, trong đó ông Vũ Quang Bảo nắm giữ 40% và ông Vũ Quang Hội nắm giữ 60% vốn. Ông Vũ Quang Hội là anh trai ông Vũ Quang Bảo. Ông Vũ Quang Bảo cũng là Chủ tịch Hội đồng thành viên tại Sài Gòn Glory.

Bitexco hoạt động trong nhiều lĩnh vực, trong đó có bất động sản, năng lượng, thương mại dịch vụ.

Riêng mảng bất động sản, Bitexco được biết đến với nhiều dự án lớn ở Hà Nội, TP.HCM và Sapa, gồm: Tòa nhà văn phòng Bitexco, Khu đô thị The Manor Hà Nội, Khách sạn JW Mariott Hà Nội… Những dự án đang phát triển có Khu đô thị The Manor Central Park, Khu đô thị tứ giác Nguyễn Cư Trinh, Khu đô thị Đông Bắc Sapa, The Spirit of Saigon…

Khu dự án The Spirit of Saigon về đêm nhìn từ trên cao. Ảnh: Bitexco

Như vậy, với vai trò Chủ tịch thành viên của cả Tập đoàn Bitexco lẫn Saigon Glory, ông Vũ Quang Bảo liệu có trách nhiệm trỡ giúp công ty con trả nợ hay không?

Chuyên gia kinh tế - tài chính Trương Hiền Phương, Giám đốc cấp cao Chứng khoán KIS Việt Nam, cho hay, công ty mẹ không có trách nhiệm trả nợ giúp, trừ khi họ muốn giữ uy tín, thương hiệu của họ.

Đây là một trong những lắt léo thời gian qua mà các DN lợi dụng, họ đã đẻ ra các công ty còn và trong trường hợp có chuyện xảy ra thì họ cho công ty con phá sản.

"Trừ khi trong phương thức chào bán trái phiếu có nội dung được đưa vào là 'trường hợp công ty B (công ty con) không thanh toán được thì công ty A (công ty mẹ) đứng ra thánh toán'. Có điều kiện này thì lúc đó công ty A (công ty mẹ) mới đứng ra thanh toán", ông Phương nói.

Cũng theo chuyên gia kinh tế - tài chính này, thông thường về nguyên tắc, khi doanh nghiệp phát hành trái phiếu thì phải có tài sản đảm bảo, hoặc dựa vào cam kết nào đó để phát hành nên nhà đầu tư mới mua. Cho nên thông thường các doanh nghiệp sẽ dựa vào tài sản cố định của mình, hoặc dựa vào thương hiệu, hoặc sự đảm bảo của Tập đoàn mẹ.

"Nếu trong phương án phát hành mà có ràng buộc, ghi rõ các cam kết này thì Tập đoàn mẹ sẽ chịu nghĩa vụ thanh toán thay công ty con. Còn nếu không có thì về mặt pháp lý nhà đầu tư sẽ 'thua trắng' luôn", ông Phương nhận định.

Một chuyên gia kinh tế khác (xin giấu tên) thì nói thẳng, có nhiều DN dựa trên kẽ hở này để lách, nói chung là lừa đảo luôn. Đó là cố tình đẻ ra công ty con để huy động vốn rồi nếu không ổn thì cho công ty con phá sản. Khi đó, nếu muốn xử lý được thường nhà đầu tư phải khởi kiện ra tòa, và phương án này trên thực tế là vô cùng tốn kém và mất thời gian.

Theo quy định tại Nghị định 08/2023/NĐ-CP quy định: "Trường hợp người sở hữu trái phiếu không chấp thuận thay đổi điều kiện, điều khoản của trái phiếu thì doanh nghiệp phát hành có trách nhiệm đàm phán để đảm bảo quyền lợi của nhà đầu tư. Trường hợp có người sở hữu trái phiếu không chấp thuận phương án đàm phán thì doanh nghiệp phải thực hiện đầy đủ nghĩa vụ đối với người sở hữu trái phiếu theo phương án phát hành trái phiếu đã công bố cho nhà đầu tư (kể cả trường hợp việc thay đổi điều kiện, điều khoản của trái phiếu đã được người sở hữu trái phiếu đại diện từ 65% tổng số trái phiếu trở lên chấp thuận)".

Quy định là như vậy, nhưng hành trình đòi nợ của những trái chủ chọn cách này vô cùng gian nan vì tổ chức phát hành thường "ngó lơ" nhà đầu tư và nhà đầu tư thường phải khởi kiện ra tòa.