Ván bài lớn sân bay Long Thành và bài toán giải dòng tiền của Đất Xanh

Theo tìm hiểu, BĐS Hà An chỉ mới thành lập vào tháng 2/2018, tuy nhiên, đứng đằng sau DN này với tỷ lệ sở hữu lên tới 99,99% lại là “ông lớn” Đất Xanh (HoSE: DXG). Vì thế, câu hỏi đặt ra là DXG sẽ lấy đâu ra nguồn tiền để phát triển dự án này trong bối cảnh Ngân hàng Nhà nước đang kiểm soát chặt tín dụng vào bất động sản, dòng tiền lại đang âm nặng, trong khi một số dự án trọng điểm lại dính vào “lình xình pháp lý”…

Phối cảnh dự án Gem Riverside - dự án đang vướng lình xình pháp lý của DXG (Ảnh: IT)

Ván bài lớn sân bay Long Thành

Theo tìm hiểu, lô đất mà BĐS Hà An trúng đấu giá gần dự án Sân bay Quốc tế Long Thành là khu đất công diện tích hơn 92,2 ha do Công ty TNHH MTV Tổng công ty cao su Đồng Nai sử dụng, được UBND tỉnh thu hồi, giao Trung tâm Phát triển quỹ đất tỉnh Đồng Nai quản lý. Mục đích sử dụng đất là đất ở dự án, đất công trình giáo dục, đất công trình dịch vụ đô thị… Như vậy, sau khi trúng đấu giá lô đất này, trước mắt Đất Xanh cần huy động 2.500 tỷ đồng để thanh toán tiền đất trúng giá cho UBND tỉnh Đồng Nai, kế tiếp, công ty này cần huy động thêm khoảng 3.000 tỷ đồng để đầu tư theo tiến độ, đảm bảo thời gian như đã yêu cầu.

Tuy nhiên, nhìn vào báo cáo tài chính 6 tháng đầu năm 2019, hoàn toàn có thể thấy được những khó khăn trước mắt mà DXG gặp phải.

Cụ thể, 6 tháng đầu năm 2019, dòng tiền kinh doanh của DXG bị âm gần 565 tỷ đồng. Nguyên nhân âm dòng tiền quý này chính nằm ở việc tăng khoản phải thu cuối kỳ 2.477,8 tỷ đồng, tăng 30% cùng kỳ năm trước. Tổng các khoản phải thu ngắn, dài hạn chiếm 51% tổng tài sản công ty. Chưa kể, DXG có hơn 1.141 tỷ đồng phải thu các khách hàng khác, gấp 2,7 lần đầu năm; phải thu ngắn hạn khác hơn 1.622 tỷ đồng, gấp 23 lần đầu kỳ; tuy nhiên, cả hai khoản này đều không thuyết minh cụ thể.

Ở báo cáo lưu chuyển tiền tệ, 6 tháng đầu năm 2019, DXG tiếp tục vay thêm 1.134,5 tỷ đồng, nhưng phải trả gốc nợ vay tới 953,7 tỷ đồng; huy động ròng chỉ đạt 198,8 tỷ đồng. Nợ phải trả gần 8.659 tỷ đồng, trong đó vay nợ ngắn và dài hạn 3.046 tỷ đồng (bao gồm 915 tỷ đồng vay ngân hàng và hơn 2.120 tỷ đồng là vay qua phát hành trái phiếu). Đặc biệt, báo cáo cũng thể hiện, từ nay tới 2020, DXG sẽ phải trả 1.091,7 tỷ đồng nợ gốc; trong đó 6 tháng cuối năm phải trả 284,7 tỷ đồng và năm 2020 là 807 tỷ đồng.

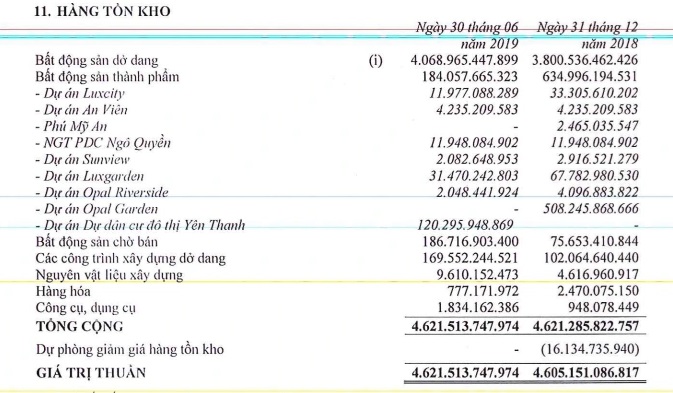

Ngoài ra, tính đến hết quý II/2019, lượng tồn kho DXG là 4.621 tỷ đồng, thuộc top những doanh nghiệp có hàng tồn kho thuộc hàng lớn.

Rõ ràng, với lượng hàng tồn kho lớn, dòng tiền kinh doanh liên tục âm, nhà đầu tư có quyền nghi ngờ về việc lợi nhuận của DXG hoàn toàn dồn về hàng tồn kho. Đây có thể cũng là nguyên nhân khiến cổ phiếu DXG liên tục giảm mạnh, từ mức trên 24.000 đồng/CP hồi tháng 3, có lúc đã "thủng" luôn mốc 12.000 đồng/cổ phiếu (phiên giao dịch ngày 7/8), và hiện DXG đã phục hồi tạm thời về mức 16.700 đồng/CP như hiện tại (giảm gần 20% so với đầu năm), bất chấp kết quả kinh doanh tích cực và những diễn biến mới về các dự án mà DXG trúng đấu giá.

Đánh cược vào Gem Riverside?

Có thể nói, nút thắt mà DXG gặp phải thời gian qua là dự án Khu dân cư và tái định cư Nam Rạch Chiếc (Gem Riverside). Sau khi xuống tiền gần 1.100 tỷ đồng để mua khu đất từ Công ty TNHH Nam Rạch Chiếc (doanh nghiệp nhà nước) và quảng cáo rầm rộ, dự án này bất ngờ dính vào cuộc khủng hoảng mang tên “rà soát pháp lý” của UBND TP.HCM. Đến thời điểm hiện tại, trong danh mục dự án đang dở dang do DXG đầu tư cho thấy, Gem Riverside đang chiếm gần 40% giá trị danh mục đầu tư dở dang của DN này từ năm 2017 đến nay.

Tính đến hết quý 2/2019, lượng tồn kho DXG là 4.621 tỷ đồng (Ảnh: BCTC DXG)

Tuy nhiên, cập nhật tiến độ dự án đến hiện tại cho thấy, DXG mới chỉ đang thực hiện thủ tục nộp hồ sơ thiết kế cơ sở lên Bộ Xây dựng để xin giấy phép xây dựng. Ngoài ra, dự án cũng còn chờ chấp thuận từ UBND TP.HCM về những điều chỉnh, cũng chưa có tín hiệu có tiến triển…

Trong khi đó, theo một nhận định từ Chứng khoán Bản Việt - đơn vị thu xếp phát hành 234 tỷ đồng trái phiếu kỳ hạn 5 năm cho Đất Xanh trong quý 2/2019, đã dự báo, dự án Gem Riverside sẽ được khởi công cuối năm nay. Qua đó, huy động nguồn lực từ khách hàng sẽ bị chậm lại, ước tính phải từ quý 3/2020. Nhưng chung quy, đây cũng chỉ là dự báo.

Thế nên, nếu vấn đề của dự án Gem Riverside không được giải quyết nhanh chóng thì áp lực dòng tiền của DXG sẽ ngày càng lớn.

Do đó, để giải quyết áp lực dòng tiền, mới đây nhất, DXG đã triển khai thực hiện đợt huy động vốn lớn nhất trong năm theo kế hoạch đề ra tại ĐHĐCĐ thường niên. Theo đó, doanh nghiệp đồng thời phát hành 6 triệu cổ phiếu ESOP cho CB-CNV với giá 0 đồng, trả cổ tức bằng cổ phiếu tỷ lệ 100:22 và chào bán cổ phiếu cho cổ đông tỷ lệ 4:1. Số tiền mới huy động được từ đợt phát hành này xấp xỉ 874,5 tỷ đồng, để phát triển dự án Khu dân cư và tái định cư Nam Rạch Chiếc (Gem Riverside).

Ngoài phương án trên, việc phát hành trái phiếu cũng là một kênh huy động vốn mà DXG triển khai tích cực thời gian qua. Tại cuộc họp bất thường năm 2018, các cổ đông đã chấp thuận việc phát hành trái phiếu chuyển đổi với số tiền huy động tối đa 1.400 tỷ đồng. Tuy nhiên, tính đến thời điểm hiện tại, DXG mới chỉ phát hành được 2 đợt trái phiếu gồm: Đợt 1 vào tháng 6/2019, phát hành cho một quỹ đầu tư Hàn Quốc (ủy thác thông qua Công ty Chứng khoán Bản Việt), trị giá 234 tỷ đồng với lãi suất 7%/năm, giá chuyển đổi 29.228 đồng/CP; và đợt 2 vào cuối tháng 7/2019, với 74 tỷ đồng trong đợt phát hành trái phiếu riêng lẻ với giá trị tối đa 400 tỷ đồng, kỳ hạn 2 năm, lãi suất ở mức cao 11%/năm.

Có thể, từ nay đến cuối năm 2019, DXG sẽ phải trông chờ vào vài lần phát hành trái phiếu nữa, mới có thể đủ nguồn lực để đầu tư vào ván bài sân bay Long Thành…

|

Từ 2016 - 2018, dòng tiền hoạt động kinh doanh của DXG liên tục âm. Cụ thể, năm 2016 dòng tiền của DN này âm 467,26 tỷ đồng, năm 2017 âm 1.054,11 tỷ đồng và năm 2018 âm 931,75 tỷ đồng. Ngoài ra, áp lực trả nợ vay 3 năm qua cũng liên tục gia tăng, nếu năm 2016, DXG vay được 738,8 tỷ đồng thì phải trả nợ 493,3 tỷ đồng; năm 2017 vay 2.800,8 tỷ đồng, thì phải trả nợ vay 934,2 tỷ đồng; năm 2018 vay được 2.789,3 tỷ đồng, thì phải trả nợ 2.451,9 tỷ đồng… |