Vì sao nhà đầu tư không “mặn mà” cổ phiếu Vietravel?

Cổ phiếu VTR chính thức được niêm yết trên UpCOM ngày 27/9/2019 (Ảnh: IT)

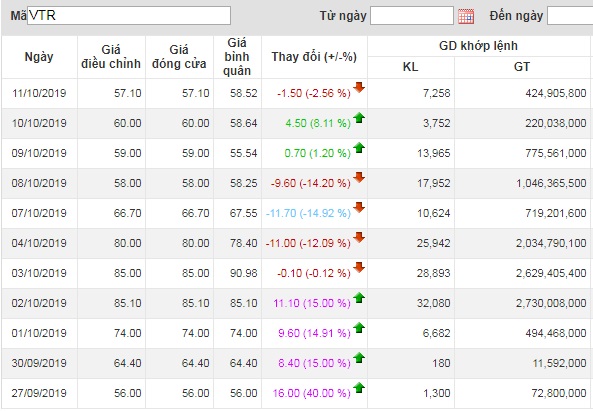

Ngay sau khi 12,6 triệu cổ phiếu của Công ty CP Du lịch và Tiếp thị Giao thông Vận tải Việt Nam (Vietravel, mã chứng khoán VTR) chính thức được niêm yết trên UpCOM ngày 27/9/2019, mã chứng khoán này đã có 4 phiên tăng trần liên tiếp, từ mức giá tham chiếu phiên giao dịch đầu tiên là 40.000 đồng/CP, lên mức giá “đỉnh” 85.100 đồng/CP, trước khi giảm liên tục về mức giá 57.100 đồng/CP như thời điểm hiện tại.

Vì sao cổ phiếu VTR không hấp dẫn như kỳ vọng của giới đầu tư dự đoán trước đó?

Bị chiếm dụng vốn vượt 50% tổng tài sản

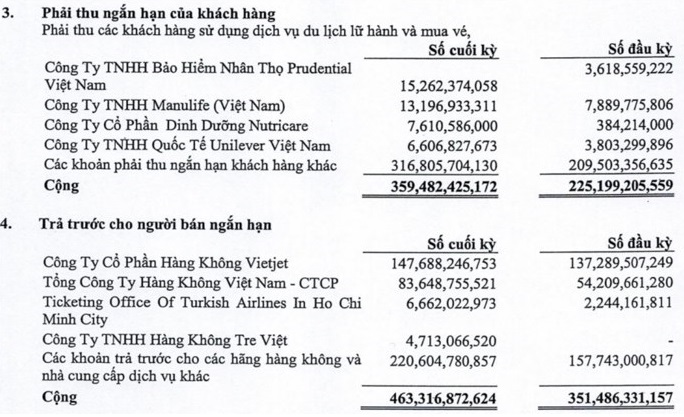

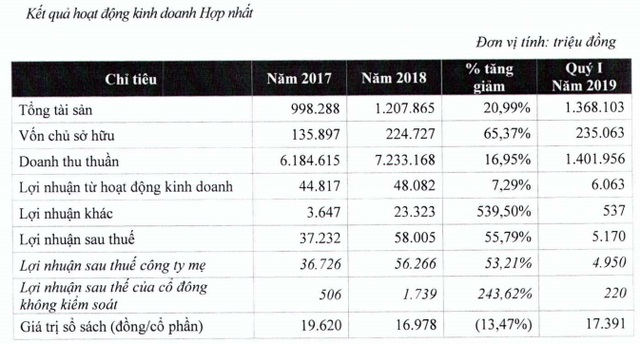

Nhìn vào kết quả kinh doanh của Vietravel, có thể thấy biên lợi nhuận của doanh nghiệp hơi thấp (chỉ 6-7%/năm), tuy nhiên, sau khi trừ các chi phí hoạt động và các chi phí còn lại thì biên lợi nhuận ròng của VTR chỉ còn chưa tới… 1%. Cụ thể, nếu năm 2018, công ty đạt doanh thu 7.200 tỷ nhưng chỉ lãi sau thuế 58 tỷ đồng; thì 6 tháng đầu năm 2019, doanh thu công ty đạt 3.600 tỷ, lợi nhuận sau thuế 26 tỷ đồng.

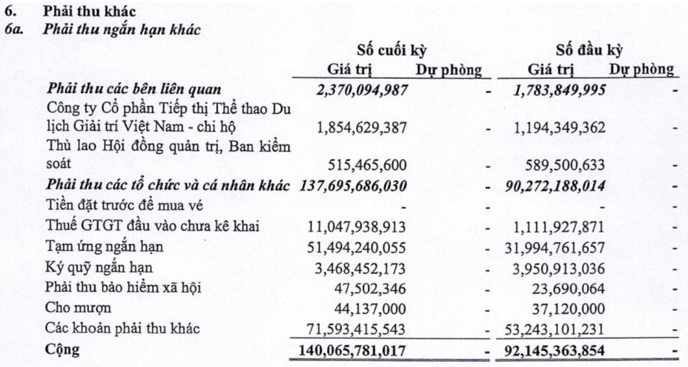

Các khoản phải thu của VTR (Báo cáo tài chính kiểm toán)

Ngoài ra, nếu nhìn vào chất lượng tài sản của VTR hiện nay, có thể nói là rất kém với mức độ bị chiếm dụng vốn vượt quá 50% tổng tài sản của doanh nghiệp.

Cụ thể, tính đến hết quý 2/2019, chiếm phần lớn trong cấu trúc tài sản của DN này là các khoản phải thu, tới 58%. Đặc biệt, nhìn vào thuyết minh các khoản phải thu, có thể thấy khoản phải thu của VTR đến từ các đối tác kinh doanh có tên tuổi như các hãng hàng không, các công ty bảo hiểm. Tuy nhiên, cần phải chú ý rằng gần 70% các khoản phải thu là đến từ các khoản “khác” và “tạm ứng”.

Như vậy, chất lượng các khoản phải thu này của VTR vẫn là một dấu chấm hỏi lớn mà nhà đầu tư cần phải xem xét.

Hiện tại, cổ đông lớn nhất tại VTR là Công ty TNHH MTV Dịch vụ Du lịch và lữ hành Quốc tế Sài Gòn (Sài Gòn Travel) nắm 16,22%; tiếp đến là ông Nguyễn Quốc Kỳ, Chủ tịch HĐQT sở hữu 9,07% cổ phần. Đây cũng là 2 cổ đông lớn nhất tại Vietravel hiện nay.

“Vietravel Airlines” - điểm nhấn hay thách thức của Vietravel?

Ngay trước giai đoạn chuẩn bị lên sàn UpCOM, Vietravel đã thể hiện rõ tham vọng lấn sân hàng không với dự án Vận tải hàng không lữ hành Việt Nam (Vietravel Airlines). Trả lời báo chí về việc lấn sân ngành hàng không với dự án Vietravel Airlines, ông Nguyễn Quốc Kỳ, Chủ tịch HĐQT kiêm Tổng Giám đốc Vietravel, khẳng định: “Một năm riêng tiền mua vé của Vietravel là 3.000 tỷ đồng, nên việc chúng tôi tham gia thị trường hàng không không phải cái hứng, không phải trend mà là kinh doanh bắt buộc…”.

Đặc biệt, thông tin trên thị trường cho thấy, Vietravel Airlines đã được cấp giấy chứng nhận kinh doanh với số vốn ban đầu là 300 tỷ đồng và kỳ vọng có thể bay sau 18 tháng tới, đã khiến không ít nhà đầu tư kỳ vọng cao vào Vietravel. Tuy nhiên, cũng chính Vietravel Airlines là nguyên nhân khiến nhà đầu tư phải cân nhắc lại khi nhìn vào cơ cấu dòng tiền của Vietravel khi “bơm vốn” để hoạt động Vietravel Airlines.

Kết quả kinh doanh của VTR

Cụ thể, ngay khi Vietravel hoàn tất phát hành 700 tỷ đồng trái phiếu không chuyển đổi để bơm vốn cho Vietravel Airlines (Trái phiếu có thời hạn 2 năm với mức lãi suất cố định 9,25%/năm cho 15 tháng đầu và sẽ tăng lên 11% sau đó), được giới đầu tư đánh giá là rất táo bạo và rủi ro vì lượng trái phiếu này sẽ làm cho hệ số đòn bẩy tài chính của DN tăng lên gấp đôi (lên hơn 10 lần) và hệ số nợ vay trên vốn chủ sở hữu tăng gấp 7 lần hiện tại, lên đến 3,64x.

Chưa kể tới việc trả lãi gốc, tiền lãi coupon từ khoản trái phiếu này cũng đòi hỏi doanh nghiệp phải có dòng EBIT (thu nhập trước lãi vay và thuế; hay có thể hiểu nôm na là “thu nhập từ hoạt động") khỏe để trả nợ.

Tuy nhiên, nhìn vào năng lực trả lãi của VTR thời gian gần đây, có thể thấy chỉ số này đang giảm đi rất mạnh, từ đỉnh điểm hơn 17 lần năm 2017 xuống còn 7 lần năm 2018. Nguyên nhân là do 2 yếu tố, nợ vay của doanh nghiệp đã tăng lên khá mạnh 3 năm gần đây từ 30 tỷ đồng 2017 lên 136 tỷ đồng Q2/2019; và tăng trưởng EBIT của VTR đang có dấu hiệu chững lại trong 3 năm trở lại đây.

Nếu giả sử để hoạt động công ty vận hành ổn định, thì khoản nợ vay ngắn hạn được duy trì ổn định như Q2/2019 và không thay đổi tới 2021 (trái phiếu có thời hạn 2 năm). Khi đó, lãi vay được tính theo bình quân gia quyền trên dư nợ hằng năm khoảng 13%, cộng với khoản coupon phải trả thì tương ứng, thì nợ lãi phải trả của VTR sẽ tăng rất mạnh từ 7,4 tỷ đồng/năm 2018, lên 80 tỷ năm 2021 (gấp 10 lần).

Kết quả giao dịch cổ phiếu VTR từ thời điểm lên sàn UpCOM đến nay

Với giả định EBIT (“thu nhập từ hoạt động") mỗi năm của VTR chỉ đủ bù cho lãi vay thì mức tăng trưởng lũy kế (cagr) trong 3 năm tới của EBIT phải đạt khoảng 15%/năm để bù vào khoản chi phí này. Tuy nhiên, với tốc độ tăng trưởng EBIT giảm mạnh 2 năm qua từ hoạt động kinh doanh chính và việc đưa máy bay vào vận hành tháng 10/2020 như kế hoạch, thì việc bị hụt dòng tiền ngắn hạn rất có khả năng xảy ra và điều này đồng nghĩa với việc VTR phải thực hiện vay nợ ngắn hạn để trả cho khoản coupon 2020.

Và tới năm 2021, khi khoản trái phiếu đáo hạn, thì khả năng doanh nghiệp sẽ phải phát hành thêm hoặc tăng vay nợ để đảo nợ là rất cao…

|

Vietravel sẽ bắt chước Vietjet Air hay Vietnam Airlines? Trong trường hợp phát hành thêm trái phiếu hoặc vay ngân hàng để đảo cho khoản nợ vay này thì VTR phải đứng giữa 2 sự lựa chọn: Hoặc, Vietravel sẽ đi theo hình thức “Sales and lease back” như trường hợp của Vietjet Air (VJC), khi đó DN sẽ phát sinh lợi nhuận từ việc “buôn bán máy bay” hoặc “chuyển nhượng quyền sở hữu máy bay”, nhờ đó, EBIT được cải thiện đáng kể để trả nợ. Tuy nhiên, nếu đi theo hình thức này, thì các khoản vay mới sẽ chịu mức lãi cao vì VTR không thể dùng các máy bay này làm tài sản cầm cố. Hoặc, Vietravel sẽ thực hiện thuê tài chính để tài trợ cho việc mua máy bay như cách làm của Vietnam Airlines (HVN), thì DN có thể lấy các máy bay mua được để đem làm tài sản cầm cố để giảm mức lãi vay. Tuy nhiên, ở hình thức này, doanh nghiệp không có được khoản thu nhập từ “chuyển nhượng quyền sở hữu máy bay”, do đó EBIT dùng để trả nợ sẽ phụ thuộc nhiều vào tình hình hoạt động kinh doanh của VTR… |