Siết tín dụng bất động sản: “Cú đánh” gây sốc vào thị trường

Một số nội dung là siết chặt hơn đối với bất động sản do áp dụng hệ số rủi ro cao hơn đối với các khoản vay trên 3 tỷ đồng trong Dự thảo thông tư thay thế Thông tư 36 vẫn đang được Ngân hàng Nhà nước lấy ý kiến.

Theo đó, ngoài tăng hệ số tín dụng rủi ro đối với bất động sản, dự thảo còn đưa ra phương án điều chỉnh vốn ngắn hạn cho vay trung, dài hạn theo xu hướng giảm dần tỷ lệ này xuống còn 30% thay vì lộ trình hiện nay là 40%. Trong khi đó, các khoản vay đối với thị trường bất động sản thường có nhu cầu sử dụng vốn trung, dài hạn cao nên việc giảm tỷ lệ này đồng nghĩa với nguồn vốn vào thị trường càng ít.

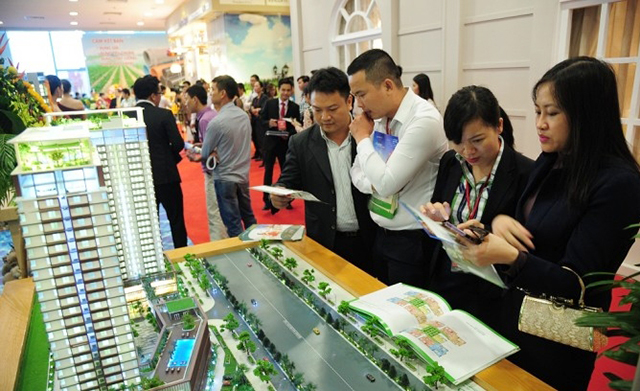

Siết tín dụng bất động sản sẽ ảnh hưởng tới cả doanh nghiệp và người mua nhà...

Giới chuyên gia phân tích rằng, nếu dự thảo được thông qua sẽ “đánh thẳng” vào cả bên cung và cầu bất động sản, hay nói đúng hơn là ảnh hưởng tới cả khách hàng và chủ đầu tư. Về phía doanh nghiệp bất động sản, để triển khai dự án, từ lúc tìm kiếm mặt bằng đến khi bàn giao cho khách hàng có thể mất vài năm, thậm chí chục năm.

Thực tế trên khiến doanh nghiệp sẽ cần nguồn vốn lớn. Đặc biệt, để có thể phát triển trong lâu dài, nguồn vốn trung và dài hạn với doanh nghiệp bất động sản sẽ là yếu tố sống còn.

Tuy nhiên, không phải doanh nghiệp nào cũng có đủ điều kiện và khả năng huy động vốn từ phát hành cổ phiếu, trái phiếu hay hợp tác với các đối tác nước ngoài. Do đó, việc siết chặt lại tỷ lệ tối đa nguồn vốn ngắn hạn được cho vay dài hạn sẽ gây khó khăn lớn với các doanh nghiệp bất động sản Việt Nam.

Ở phía người mua nhà, việc giảm tỷ lệ tối đa nguồn vốn ngắn hạn được cho vay trung dài hạn sẽ gây áp lực lớn đến người mua nhà do đa phần gói vay mua nhà là trung, dài hạn. Trong khi đó, nhu cầu nhà ở tại Việt Nam vẫn còn rất lớn.

Về vấn đề này, GS. Đặng Hùng Võ, nguyên Thứ trưởng Bộ Tài nguyên và Môi trường việc hạn chế tín dụng bất động sản đã được đặt ra như một giải pháp lớn trong gói giải pháp kiềm chế lạm phát được áp dụng từ 2009. Từ đó thị trường bất động sản rơi vào trầm lắng, đi dần tới khủng hoảng.

Khi thị trường bất động sản phục hồi vào năm 2014, câu chuyện hạn chế tín dụng bất động sản được thể chế hóa tại Thông tư 36/2014/TT-NHNN với 2 quy định chủ yếu: hạn chế việc chuyển vốn tín dụng huy động ngắn hạn sang cho vay trung và dài hạn; tăng hệ số rủi ro đối với cho vay kinh doanh bất động sản.

Dự thảo sửa đổi Thông tư 36 năm 2019 điều chỉnh hệ số rủi ro 50% lên mức 150% đối với các khoản vay cá nhân để mua bất động sản từ 3 tỷ đồng trở lên. Hệ số càng cao thì khoản được vay càng thấp so với giá trị tài sản thế chấp, tức là tín dụng bất động sản bị thu lại ngày càng hẹp hơn. Đồng thời, thị trường bất động sản suy giảm làm cho nhiều ngành sản xuất trong chuỗi cung ứng bất động sản giảm theo, có thể làm tăng trưởng GDP không được như kỳ vọng.

Ông Võ cho rằng: “Việc thu hẹp tỷ lệ được chuyển vốn tín dụng huy động ngắn hạn sang cho vay trung và dài hạn sẽ tác động trực tiếp làm giảm cung vốn tín dụng cho các dự án phát triển bất động sản, tức là giảm nguồn cung bất động sản. Việc tăng hệ số rủi ro đối với cho vay kinh doanh bất động sản sẽ tác động làm giảm vốn tín dụng đáp ứng cho kinh doanh bất động sản của các nhà đầu tư tư nhân (đầu tư thứ cấp), tức là giảm mạnh cầu kinh doanh bất động sản. Cả cung và cầu bất động sản đều giảm làm cho thị trường bất động sản rơi vào “tĩnh lặng”. Chủ trương bảo đảm thật an toàn cho thị trường tín dụng là cần thiết. Tuy nhiên, quá an toàn lại có thể gây tác động tiêu cực”.

Theo ông Võ, hệ quả thấy rõ của chính sách thu hẹp tín dụng bất động sản do Ngân hàng Nhà nước ban hành đã làm cho tăng trưởng tín dụng bất động sản năm 2018 chỉ hơn 5% so với mức 12% tăng trường tín dụng của toàn thị trường, trong khi dư nợ tín dụng bất động sản vẫn dưới ngưỡng an toàn (8% so với ngưỡng 10%).

Theo chuyên gia kinh tế TS. Vũ Đình Ánh: “Thông tin từ Cục Quản lý nhà và thị trường bất động sản của Bộ Xây dựng thì dư nợ tín dụng cho bất động sản giảm 0,01%. Tức là giảm không đáng kể. Tuy nhiên, một thông tin khác đến từ Vụ Tín dụng các ngành kinh tế, thì dư nợ cho tín dụng cho bất động sản năm 2018 tiếp tục tăng, cụ thể 8,8%. Như vậy, các thông tin liên quan đến tín dụng bất động sản khá là bất ổn, không biết đâu là con số chính xác, đâu là con số đáng lo ngại, cần phải cẩn trọng. Chính việc đưa ra con số không rõ ràng cũng là yếu tố khiến thị trường hoang mang”.

Ở góc nhìn doanh nghiệp, ông Bùi Xuân Hiền, Chủ tịch Hội đồng quản trị Công ty cổ phần Southern Homes Việt Nam cho hay: “Để thị trường bất động sản phát triển lành mạnh, công cụ mà Chính phủ đưa ra thường là khi thị trường phát triển nóng, tăng quá cao thì lấy tín dụng ra kiềm chế lạm pháp. Đây là giải pháp đúng nhưng chưa trọn vẹn. Chúng ta cần những biện pháp căn cơ hơn. Theo đó, với việc siết tín dụng phải đi theo đúng lộ trình và làm thế nào để giảm và tăng lãi suất phù hợp. Đồng thời, phải có hành lang pháp lý rõ ràng để có thể thúc đẩy nhà đầu tư tạo ra những sản phẩm tốt, uy tín và có chất lượng”.

Ông Nguyễn Trần Nam – Chủ tịch Hiệp hội Bất động sản Việt Nam cho biết: “Thông tư 36/2014/TT-NHNN của Ngân hàng Nhà nước ban hành với những điều chỉnh giảm tỷ lệ nguồn vốn ngắn hạn cho vay trung dài hạn, dự kiến giảm tiếp tỷ lệ vốn dài dạn từ 40% xuống chỉ còn 30% lộ trình 3 năm, nhưng từ góc nhìn của mình, chúng tôi kiến nghị 5 năm, để tránh sốc cho thị trường”./.