Quỹ VESAF VinaCapital tiết lộ lý do "bất ngờ" khi hạn chế đầu tư cổ phiếu ngân hàng năm 2022

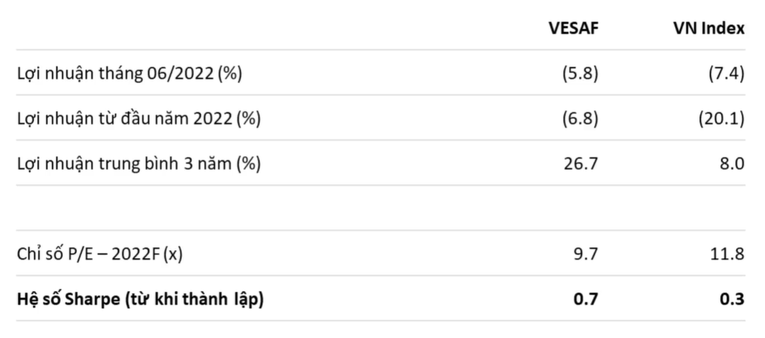

Chia sẻ tại thảo luận "Triển vọng thị trường chứng khoán Việt Nam 6 tháng cuối năm" của VinaCapital, bà Nguyễn Hoài Phương, Giám đốc Đầu tư Quỹ VESAF và ông Thái Quang Trung, Phó Giám đốc Đầu tư, Khối Quỹ mở cổ phiếu và trái phiếu, VinaCapital đã chia sẻ và bày tỏ quan điểm của mình về chiến lược giúp quỹ này tăng trưởng 67% trong năm ngoái, trong khi thị trường tăng 35%. Và 6 tháng đầu năm nay, trong khi VN-Index giảm tới 20%, VESAF chỉ giảm ở mức 6,9%, khả quan hơn nhiều so với mức âm hai con số của nhiều quỹ đầu tư khác.

Buổi thảo luận của chuyên gia VinaCapital. Ảnh chụp màn hình

3 yếu tố đầu tư chứng khoán để "thắng" thị trường

Bà Nguyễn Hoài Phương cho biết, để "thắng" thị trường có 3 yếu tố cần quan tâm. Thứ nhất, việc phân bổ ngành thế nào, lựa chọn cổ phiếu ra sao cũng như quản lý rủi ro.

Nhìn lại thị trường chứng khoán 2020-2021, thị trường Việt Nam khá thuận lợi. Thời gian này VESAF chỉ tập trung vào lựa chọn cổ phiếu, cân đối tỉ trọng các nhóm cổ phiếu đó để tạo lợi nhuận vượt trội.

Tuy nhiên năm 2022, một số nhóm cổ phiếu được định giá đắt hơn, theo đó, VESAF đã kỳ vọng vào sự phân hóa, lúc này yếu tố phân bổ cũng như xác định ngành dẫn dắt là yếu tố quyết định phần lớn hiệu suất đầu tư của doanh mục.

Hiệu suất đầu tư của VESAF, trong đó Sharpe là tỷ lệ lợi nhuận thu được trên một đơn vị rủi ro. Ảnh chụp màn hình.

Sau đó, xuất hiện nhiều thông tin tiêu cực ảnh hưởng đến triển vọng kinh tế thế giới. Nội tại Việt Nam có nhiều thay đổi như: siết chặt trái phiếu, giao dịch cổ phiếu có nhiều biến động khiến rủi ro thị trường tăng lên rất nhiều. Vì thế năm 2022, VASEF chú trọng hơn vào quản trị rủi ro.

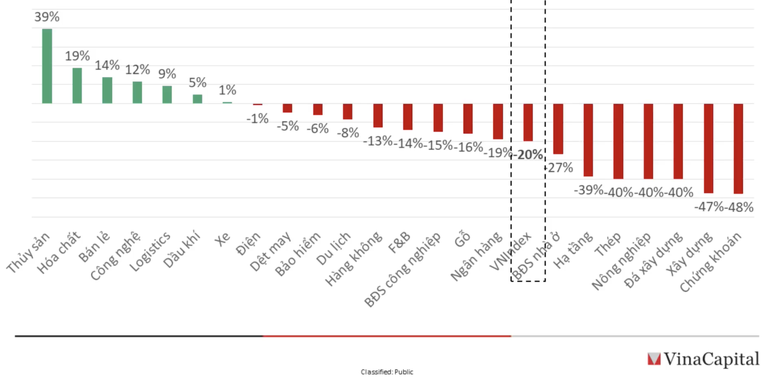

Bà Phương đánh giá, trong bối cảnh kinh tế vĩ mô năm 2022 có nhiều biến động, rất nhiều yếu tố ảnh hưởng đến ngành chính của VN-Index như: Xung đột Nga - Ukrine, lạm phát toàn cầu dẫn đến nhu cầu về vật liệu xây dựng cũng như những biến đổi giải vốn đầu tư công sẽ chậm lại. Theo đó, những ngành như thép, vật liệu xây dựng bị ảnh hưởng.

Thứ hai, quy định về trái phiếu đã ảnh hưởng đến triển vọng tăng trưởng bất động sản nhà ở. Năm 2021, các nhóm ngành này đã tăng rất mạnh. Cổ phiếu những công ty nhỏ, quỹ đất không có giá trị nhưng cổ phiếu vẫn tăng trưởng nhiều; thể hiện rủi ro nhất định. Ngoài ra, việc thanh khoản suy yếu do siết chặt tín dụng ảnh hưởng đến ngân hàng và các công ty chứng khoán.

Tuy nhiên, theo bà Phương, nhìn vào hiệu suất của nhóm ngành nhỏ khác như: thủy sản, hóa chất, logistic, bất động sản khu công nghiệp... lại đi ngược lại với thị trường.

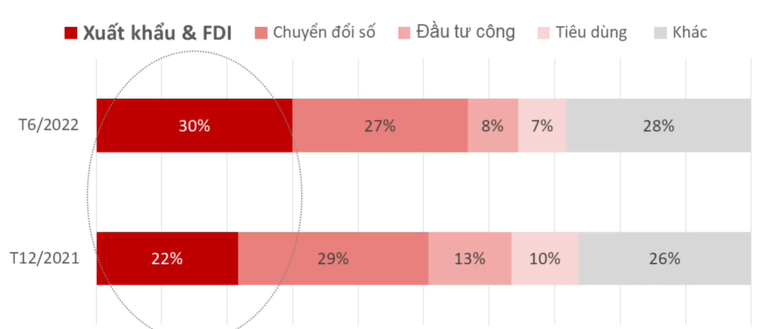

"Năm nay, chúng tôi tăng tỉ trọng ở một số nhóm cổ phiếu có tỷ trọng tốt hơn như: Vĩnh Hoàn, Đức GIang, Đồng Phú...đây là những doanh nghiệp thuộc chủ đề FDI và xuất khẩu. Cuối tháng 6, cổ phiếu nhóm này chiếm khoảng 30% tỷ trọng của VESAF. Chúng tôi tăng tỷ trọng tiền mặt và giảm tỷ trọng ở các ngành thép và ngân hàng trong tháng 4", bà Phương chia sẻ.

FDI và xuất khẩu: chìa khóa VESAF mang lại lợi nhuận cho nhà đầu tư

Bà Phương tin rằng, Việt Nam đang ở trong giai đoạn kinh tế nội địa đang được hưởng lợi nhiều từ FDI. "Nếu nói về động lực tăng trưởng kinh tế của Việt Nam, cần nhìn song song, đó tiêu dùng trong nước xuất khẩu. Tiêu dùng nội địa vẫn là động lực chính, hấp dẫn nhà đầu tư nước ngoài trong nhiều năm", bà Phương nói.

Tuy nhiên nhóm xuất khẩu trong những năm gần đây có những yếu tố hỗ trợ mạnh mẽ hơn, tạo ra tăng trưởng tốt hơn trong trung hạn, đặc biệt là sau các sự kiện chiến tranh thương mại Trung – Mỹ, Covid-19, xung đột Nga – Ukraine. Tất cả tạo ra sự xáo trộn trên thế giới, đẩy nhanh quá trình chuyển dịch sản xuất sang các nước có triển vọng và điều kiện kinh doanh ổn định.

Tỷ trọng phân bổ đầu tư của VESAF. Ảnh chụp màn hình

Mặc dù vậy, bà Phương cũng lưu ý rằng nhóm xuất khẩu không dễ đầu tư. Vì trong nhóm này, doanh nghiệp FDI chiếm tỷ trọng lớn hơn trong tăng trưởng giá trị xuất khẩu. Ngoài ra, xuất khẩu mang tính chu kỳ cao. Kết quả kinh doanh thường biến động, phụ thuộc nhiều vào ngoại cảnh không lường trước được. Vì vậy, tỷ trọng của VESAF vào các doanh nghiệp xuất khẩu trực tiếp không nhiều. Nếu có cũng tập trung vào tính chất tăng trưởng ổn định bền vững.

Nhìn rộng ra, không chỉ xuất khẩu trực tiếp, những nhóm hưởng lợi trong chủ đề đầu tư này rất rộng đó là cảng biển, dịch vụ kho bãi, khu công nghiệp, tiện ích liên quan. Đây là những nhóm có sự ổn định, tăng trưởng tốt hơn.

Cùng bàn về nhóm ngành FDI, ông Thái Quang Trung, Phó Giám đốc Đầu tư, Khối Quỹ mở cổ phiếu và trái phiếu (VinaCapital) cho biết, FDI và xuất khẩu luôn là 2 yếu tố chìa khóa VESAF mang lại lợi nhuận cho nhà đầu tư.

Ông Trung chia sẻ, trong danh mục của VESAF có nhóm ngành xuất khẩu phần mềm chủ đạo, doanh nghiệp xuất khẩu cá tra hay cảng biển… "Những doanh nghiệp này có những câu chuyện rất khác biệt. Họ có thể bảo vệ thị phần của mình, không phải ai nhảy vào cũng có thể cạnh tranh được. Vì thế, vô hình đã tránh được các rủi ro như lạm phát, lãi suất", ông Trung nói.

Ông Trung cũng cho rằng, ngành xuất khẩu không dễ, thậm chí là khó đầu tư. Nghiên cứu về vĩ mô, chuyên gia VESAF cho biết, trong khoảng 5-10 năm trước Covid-19, khối FDI đóng góp khoảng 25-30% trực tiếp đến tăng trưởng GDP, đó là chưa kể đến đóng góp gián tiếp như tăng thu nhập cho người lao động phổ thông.

Quan sát thứ hai, luồng FDI vào chủ yếu nhằm mục đích xuất khẩu. Việt Nam có độ mở kinh tế cao, tỷ lệ xuất khẩu trên GDP của nước ta nằm trong top 10 trên thế giới và vượt mức 100% và tăng trưởng 2 con số trong thời gian rất dài.

"FDI và xuất khẩu là động lực tăng trưởng kinh tế Việt Nam. Tôi từng có thời gian theo dõi thị trường cũng cạnh tranh nguồn vốn FDI với Việt Nam ví dụ như Ấn Độ, Indonesia. Thế mạnh về phục hồi kinh tế thị trường Việt Nam là những thế mạnh rất đặc biệt và các thị trường khác rất khó cạnh tranh được", ông Trung nói.

Nói về xuất khẩu, ông Trung cho rằng, sắp tới Việt Nam có thể bị ảnh hưởng nhất định từ Mỹ và EU sẽ có những rủi ro, suy thoái. Đây là 2 thị trường đầu ra lớn cho xuất khẩu của Việt Nam. Bên cạnh đó là những rủi ro như chính sách Zero Covid của Trung Quốc có thể ảnh hưởng đến thương mại toàn cầu.

Từ đó, ông Trung nhận định xuất khẩu có thể bị ảnh hưởng nhất định. Tuy nhiên, nhóm ngành FDI có thể không bị ảnh hưởng nhiều. Bởi đầu tư FDI là câu chuyện rất dài hạn và FDI thường đi trước xuất khẩu.

"Những nhà đầu tư gạo cội đầu tư vào Việt Nam như Samsung hay Visip thì họ vẫn rất tích giải ngân. Kế hoạch tăng vốn của họ gần đây là 900 triệu USD. Sắp tới chúng ta còn đón nhận nhiều dòng tiền mới khác như từ Apple, Lego… tôi nghĩ điều này sẽ mang lại nguồn hỗ trợ rất lớn cho doanh nghiệp khu công nghiệp", ông Trung nói.

Vì sao VESAF hạn chế giải ngân nhóm ngành ngân hàng trong năm 2022?

Trước câu hỏi, ngành ngân hàng chiếm tỷ trọng cao trong VN-Index nhưng vì sao VESAF phân bổ tài chính chiếm chỉ 16%, ông Trung cho biết, về mặt vĩ mô, VESAF nhận thấy ngành này trước đây tăng trưởng rất nóng nhưng đến năm 2022" kinh tế đã có manh nhan rủi ro lạm phát. Vì năm 2021, chính phủ các nước đã bơm tiền rất nhiều trong bối cảnh nguồn cung bị gián đoạn, thậm chí là đứt gãy.

Bên cạnh đó, ông Trung cho rằng, triển vọng phục hồi năm 2022 có thể là triển vọng phục hồi theo hình chữ K. Tức là nửa trên của nền kinh tế có sức chịu đựng tốt hơn, thu nhập không bị ảnh hưởng nhiều lắm bởi Covid về cả thu nhập và tài sản tiết kiệm. Trong khi nửa dưới của nền kinh tế có sức chịu đựng không bằng và ảnh hưởng cả về thu nhập và tài sản tiết kiệm nên khó có thể bật lại nhanh như nửa trên trong năm 2022.

Hiệu suất các nhóm ngành trong 6 tháng đầu năm 2022. Ảnh chụp màn hình

Từ những quan sát này, VESAF cho rằng, nếu có rủi ro về lạm phát, chắc chắn sẽ có rủi ro về nợ xấu trong ngân hàng. Có thể, một vài ngân hàng không bị ảnh hưởng nhiều, nhưng chắc chắn tất cả các ngân hàng thoát được áp lực này. Vì thế, đầu tư vào bất động sản và ngân hàng của VESAF mức rất chừng mực.

Bà Phương cũng cho biết, năm 2022, VESAF vẫn đầu tư vào ngân hàng, tuy nhiên chỉ tập trung vào 2-3 ngân hàng có sự tăng trưởng rõ ràng và quản lý rủi ro tốt hơn.

Bà Phương phân tích, sau thời gian tăng trưởng rất tốt về lợi nhuận thì sự phân hóa về bức tranh tăng trưởng trong tương lai sẽ rõ ràng hơn. Theo đó cạnh tranh khốc liệt hơn, ví dụ, tăng trưởng trong cho vay bán lẻ, hoặc phân phối bảo hiểm ở những năm trước ngân hàng nào cũng đạt tăng trưởng cao, tỷ trọng trong khoản vay của ngân hàng cũng cao. Nhưng đểu tăng trưởng cho tiếp năm sau thì ngân hàng phải có chiến lược khác đi. Về mặt hiệu quả cần xác định ngân hàng tăng trưởng CASA thế nào, tỷ lệ cho vay trên phần huy động được đang ở mức nào.., từ đó để có quyết định ngân hàng nào có hiệu suất tốt hơn.

"Riêng năm 2022, chúng tôi đã giảm tỷ trọng đầu tư ngành ngân hàng từ đầu năm. Năm trước, ngành ngân hàng có điều kiện thuận lợi do chính sách nới lỏng tiền tệ, cho vay bất động sản, trái phiếu… mang lại hiệu quả cho ngành. Bên cạnh đó, yếu tố dòng tiền cũng rất hỗ trợ khá lớn. Tuy nhiên năm nay khó khăn hơn, chúng ta phải hạ dự báo tăng trưởng của ngân hàng do lạm phát", bà Phương phân tích.

Lạm phát xảy ra dẫn đến lo ngại về thắt chặt chính sách tiền tệ, nếu lãi suất tăng sẽ ảnh hưởng đến chi phí vốn trong khi áp lực của tỷ lệ LDR sẽ lớn hơn các năm trước. Trong khi đầu ra vẫn bị hạn chế để hỗ trợ doanh nghiệp sau dịch. Như vậy, ngay cả việc siết trái phiếu doanh nghiệp, sẽ “đánh” trực tiếp và nhóm bất động sản - động lực chính của tăng trưởng ngân hàng (chiếm khoảng 20-25% tín dụng ngân hàng). Ngoài ra lo ngại về nợ xấu, về trái phiếu chiếm khoảng 2-3%trong tổng tín dụng, tuy nhiên hiệu ứng lan rộng đến dòng tiền cũng như khả năng mở rộng quỹ đất của các công ty bất động sản hiện tương đối khó khăn.

"Theo đó, việc phân bổ đầu tư vào ngân hàng của VESAF thấp hơn so với các năm trước. Tuy nhiên, sau khi thị trường điều chỉnh và nhóm ngân hàng giảm khá mạnh, về định giá ngân hàng, thấy hiện giờ đang rất hấp dẫn so với quá khứ và so với nội tại của ngân hàng. Vì thế chúng tôi lựa chọn những ngân hàng có tăng trưởng tốt hơn, rủi ro thấp hơn. Đồng thời vẫn quan sát đến nới lỏng tín dụng, chỉnh sách vĩ mô để quyết định giải ngân thế nào", bà Phương nói.