Tỷ giá USD/VND "vọt" lên cao nhất kể từ tháng 5/2020, VND có thể "thất thủ" tới 3% so với USD?

Áp lực tăng lãi suất huy động "rơi" vào cuối năm, đặc biệt là từ tháng 10

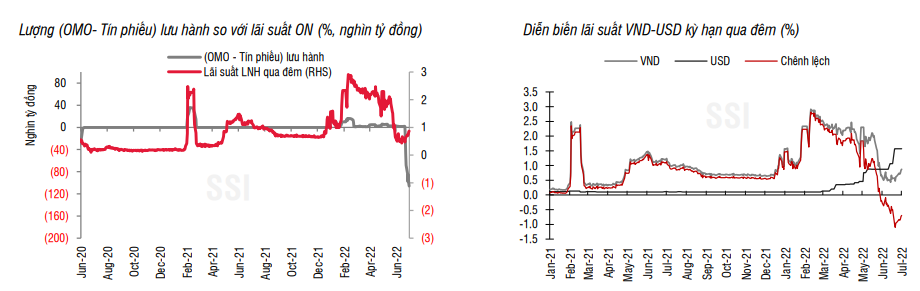

Báo cáo cập nhật thị trường tuần qua (từ ngày 26/6 đến 1/7), các chuyên gia SSI cho biết, Ngân hàng Nhà nước tiếp tục sử dụng kênh phát hành tín phiếu trên hoạt động thị trường mở, với kỳ hạn linh hoạt hơn.

Cụ thể, kênh điều tiết này đã phát hành tổng 72,6 nghìn tỷ động tín phiếu 7 ngày với lãi suất 0,65% (giảm 5 điểm cơ bản so với tuần trước) và 35 nghìn tỷ kỳ hạn 14 ngày với lãi suất 0,9%, trong khi đó có 69,6 nghìn tỷ đồng đáo hạn.

Kênh mua kỳ hạn vẫn được sử dụng tương đối đều đặn, với tổng khối lượng phát hành là 1,17 nghìn tỷ ở kỳ hạn 14 ngày và lãi suất 2,5%.

Tính chung trong tuần Ngân hàng Nhà nước đã hút ròng tổng 37,7 nghìn tỷ đồng (giảm so với mức 70,2 nghìn tỷ trong tuần trước đó).

Đáng chú ý, 2 tuần hút ròng liên tục, lãi suất liên ngân hàng bật tăng, với kỳ hạn qua đêm kết tuần ở 0,87% (tăng 21 điểm cơ bản) và 1 tuần ở 1,52% (tăng 62 điểm cơ bản). Chênh lệch lãi suất VND-USD đã được thu hẹp lại, tuy nhiên vẫn đang duy trì ở mức âm.

Nguồn: SSI

Dẫn số liệu mới cập nhật từ Tổng cục thống kê, báo cáo của SSI cũng đã chỉ ra rằng, tính đến ngày 20/6, và so với cuối năm 2021, tín dung tăng 8,51% (so với mức 5,47% vào 2021), M2 tăng 3,3% (so với 3,48% vào 2021) và huy động vốn tăng 3,97% (so với 3,13% vào 2021).

Như vậy, chỉ trong 6 tháng đầu năm, lượng tín dụng bơm mới vào thị trường đạt hơn 888 nghìn tỷ đồng, trong khi đó chỉ có 434 nghìn tỷ được huy động thêm từ dân cư và các tổ chức kinh tế, và điều này rõ ràng tạo áp lực đáng kể lên mặt bằng lãi suất huy động trong thời gian qua.

Trên thực tế, các ngân hàng thương mại cổ phần đã lần lượt điều chỉnh biểu lãi suất huy động với mức trung bình tăng từ 30-100 điểm cơ bản, chủ yếu vào giai đoạn cuối quý I và đầu quý II/2022.

Trong đó, hai ngân hàng quốc doanh là BIDV và Agribank vừa qua cũng đã tăng 10 điểm cơ bản cho kỳ hạn trên 12 tháng.

Trong nửa cuối năm 2022, bộ phận nghiên cứu của SSI cho rằng Ngân hàng Nhà nước sẽ tiếp tục điều hành chính sách tiền tệ linh hoạt, và trong điều kiện phù hợp sẽ thông qua việc nới trần tín dụng cho các ngân hàng thương mại.

Theo ước tính, tăng trưởng tín dụng trong năm 2022 đạt 15-16%, và mức tăng trưởng này là tăng trưởng danh nghĩa, thường có xu hướng cao hơn bình thường trong bối cảnh lạm phát.

Về lãi suất tiết kiệm, theo các chuyên gia áp lực tăng lãi suất huy động sẽ rơi về cuối năm, đặc biệt là khi tỷ lệ vốn ngắn hạn cho vay trung và dài hạn sẽ giảm từ 37% về 34% sẽ có hiệu lực từ ngày 1/10.

Ap lực tăng lãi suất huy động sẽ rơi về cuối năm. (Ảnh: Bizlive)

VND có thể mất 2,5-3% so với USD

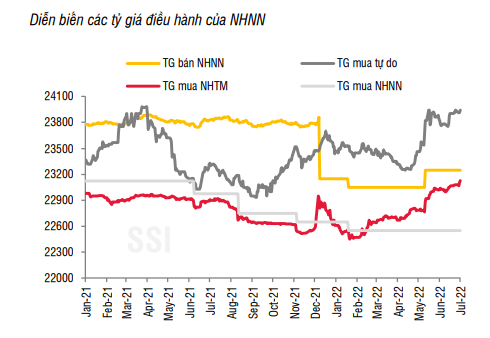

Trên thị trường ngoại hối, VND tiếp tục chịu áp lực mất giá trong tuần qua theo báo cáo của SSI.

Cụ thể, trên thị trường liên ngân hàng, tỷ giá USD/VND tăng 0,12%, lên 23.280 đồng/USD và tỷ giá niêm yết tại các ngân hàng thương mại tăng 50 đồng, kết tuần ở mức 23.130 đồng/USD/23.440 đồng/USD – mức cao nhất kể từ tháng 5/2020.

VND có thể mất 2,5-3% so với USD.

Trong phiên giao dịch ngày hôm nay, giá USD tại các ngân hàng tiếp tục cũng được điều chỉnh tăng khá mạnh và vượt 23.500 đồng/USD.

Cụ thể, Vietcombank mua vào USD với giá 23.200 đồng và bán ra ở mức 23.510 đồng, tăng 70 đồng so với cuối tuần trước. So với hồi đầu năm, tỷ giá USD tại nhà băng này đã tăng 2,6%.

Tương tự, BIDV cũng tăng 70 đồng trong hôm nay, hiện niêm yết giá USD ở mức 23.230-23.510 đồng (mua – bán). ACB thì tăng mạnh lên 23.230 đồng - 23.530 đồng.

Trái ngược, tỷ giá trên thị trường tự do tương đối ổn định, và hiện giao dịch ở 23.940/23.970 và chênh lệch giữa 2 thị trường vẫn đang ở mức cao.

Trước đó, Ngân hàng Nhà nước cũng đã điều chỉnh từ bán kỳ hạn hủy ngang về bán kỳ hạn không hủy ngang nhằm hạn chế tình trạng trên.

Về cuối năm, các chuyên gia kỳ vọng nguồn cung ngoại tệ sẽ tích cực hơn theo yếu tố mùa vụ, đến từ hoạt động xuất – nhập khẩu, và kiều hối.

"Do vậy, trong năm 2022 sức ép lên tỷ giá vẫn còn, và có thời điểm VND có thể mất 2,5-3% so với USD, nhưng có thể tình hình sẽ dịu bớt vào cuối năm khi đà tăng lãi suất của Cục dự trữ Liên bang Mỹ có thể đi vào giai đoạn cuối, và rủi ro về tăng trưởng/lạm phát của kinh tế thế giới có thể được nhìn nhận rõ ràng hơn", bộ phận nghiên cứu tại SSI nhận định.