Có hay không dư địa cho một đợt tăng lãi suất điều hành mới?

Đó là đánh giá của các chuyên gia thuộc Bộ phận nghiên cứu tại Chứng khoán SSI, trong báo cáo chiến lược tháng 10 vừa phát hành.

Mặt bằng lãi suất huy động của nhiều ngân hàng đã về lại vùng trước Covid

Với những diễn biến bất ngờ từ thế giới (FED đẩy nhanh tốc độ tăng lãi suất, với 3 lần tăng 75 điểm cơ bản trong quý III/2022) đã tác động mạnh đến môi trường tỷ giá và Ngân hàng Nhà nước (NHNN) trên thực tế cũng đã có những động thái điều chỉnh nhằm cân bằng giữa áp lực lạm phát, ổn định tỷ giá và mặt bằng lãi suất.

Cụ thể, trong tháng 9, NHNN đã thông báo tăng một số lãi suất điều hành, sau gần 11 năm kể từ lần tăng gần nhất, trong đó đáng chú ý nhất là việc tăng 100 điểm cơ bản cho một số lãi suất như lãi suất chiết khấu, tái cấp vốn và trần lãi suất huy động dưới 6 tháng.

Với mức điều chỉnh kể trên, lãi suất điều hành đã về lại mức tương đương tháng 3/2020 và thấp hơn 50 điểm cơ bản so với thời điểm trước Covid (ngoại trừ trần lãi suất huy động dưới 6 tháng).

Động thái này diễn ra ngay sau khi FED nâng lãi suất điều hành trong kỳ họp tháng 9 và tương đồng với xu hướng của các NHTW khác sau quyết định của FED.

Ngân hàng Nhà nước quyết định nâng lãi suất điều hành sau khi Fed tăng lãi suất vào kỳ họp tháng 9. (Ảnh: SBV)

Bộ phân phân tích tại SSI cho rằng, tuy việc tăng lãi suất này không gây quá nhiều bất ngờ cho thị trường (khi mặt bằng lãi suất trên thị trường 2 đã liên tục tăng kể từ cuối tháng 7), mức tăng 100 điểm cơ bản trong 1 lần được đánh giá là tương đối lớn so với các quyết định trước đó của NHNN và so với các quốc gia trong khu vực.

Bên cạnh đó, việc tăng lãi suất nghiêng nhiều về hướng duy trì ổn đỉnh tỷ giá, hơn là kiểm soát lạm phát khi chỉ số CPI vẫn ở trong tầm kiểm soát.

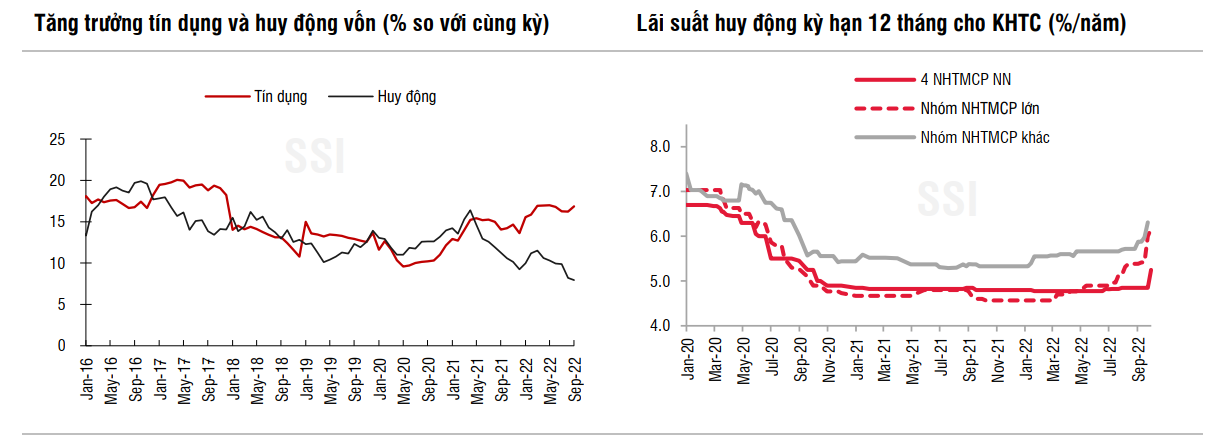

Về tăng trưởng tín dụng, số liệu mới cập nhật từ TCTK cho thấy, tính đến ngày 20/9, và so với cuối năm 2021, tín dụng tăng 10,54% (so với mức 7,17% vào 2021), M2 tăng 2,49% (so với 4,95% vào 2021) và huy động vốn tăng 4,04% (so với 4,24% vào 2021).

Như vậy, trong 9 tháng đầu năm, lượng tín dụng bơm mới vào thị trường đạt hơn 1 triệu tỷ đồng, trong khi đó chỉ có 440 nghìn tỷ được huy động thêm từ dân cư và các tổ chức kinh tế, và điều này rõ ràng tạo áp lực đáng kể lên mặt bằng lãi suất huy động trong thời gian qua.

Chênh lệch huy động – tín dụng vốn đã rơi vào trạng thái âm kể từ tháng 7 và chưa có nhiều sự cải thiện tại thời điểm hiện tại.

Nguồn: SSI, SBV

Trên thực tế, trước khi NHNN điều chỉnh lãi suất suất điều hành, các ngân hàng thương mại cổ phần cũng đã tăng biểu lãi suất huy động với mức trung bình tăng từ 100-150 điểm cơ bản so với cuối năm ngoái.

Trong 2 tuần cuối của tháng 9, sau động thái tăng một số lãi suất điều hành từ NHNN, hầu hết các ngân hàng thương mại trong hệ thống đều đã điều chỉnh tăng mặt bằng lãi suất huy động, với mức tăng 30 – 100 điểm cơ bản tùy kỳ hạn.

Không chỉ tăng lãi suất, các ngân hàng còn đẩy mạnh chương trình khuyến mại, cộng thêm lãi suất để thu hút dòng tiền nhàn rỗi từ dân cư.

Tính đến hiện tại, mặt bằng lãi suất huy động của nhiều ngân hàng đã về lại vùng trước Covid, hoặc thậm chí cao hơn.

Đối với lãi suất cho vay, mức tăng có phần nào chậm hơn khi tín dụng vẫn được kiểm soát khá chặt chẽ từ NHNN.

NHNN trong tuần đầu tháng 9 đã chính thức bổ sung hạn mức tín dụng cho một số NHNN với mức phân bổ rải đều từ 0,7% - 4%, tùy theo xếp hạng của từng ngân hàng dựa trên Nghị định 52/2018/NHNN và một số yếu tố khác theo định hướng của Chính phủ.

Trong đợt điều chỉnh lần này, mức tăng trưởng tín dụng của toàn hệ thống ước tính sẽ tăng thêm khoảng 2%, thấp hơn so với các kỳ vọng của thành viên trên thị trường. So với tăng trưởng tín dụng được ghi nhận trong năm 2021, hạn mức tín dụng mới trong năm 2022 có cho thấy sự phân hóa giữa nhóm ngân hàng thương mại cổ phần Nhà nước (không có nhiều thay đổi so với năm 2021) và nhóm ngân hàng thương mại cổ phần (thấp hơn nhiều so với năm 2021).

Điều này cho thấy mục tiêu của NHNN là hướng dòng vốn vào các lĩnh vực ưu tiên, kiểm soát chặt tín dụng lĩnh vực rủi ro cũng như điều tiết dòng tiền để kiểm soát được mục tiêu lạm phát, ổn định kinh tế vĩ mô, khi trên thực tế, tỷ trọng cho vay các lĩnh vực rủi ro như cho vay kinh doanh bất động sản hay đầu tư trái phiếu doanh nghiệp từ các ngân hàng thương mại cổ phần Nhà nước thấp hơn nhiều so với các ngân hàng thương mại cổ phần.

Còn dư địa tăng lãi suất điều hành. (Ảnh: TTX)

Không loại trừ trường hợp NHNN sẽ tiếp tục tăng lãi suất điều hành

Đối với tỷ giá, áp lực đối với hoạt động điều hành ngày càng tăng dần về cuối quý III, khi dư địa hỗ trợ thông qua kênh dự trữ ngoại hối trở nên hạn chế hơn.

NHNN đã thực hiện nâng mức giá bán USD tại Sở giao dịch ngân hàng nhà nước 3 lần trong quý III/2022, với mức nâng tổng cộng là hơn 500 đồng/USD.

Tính đến hiện tại, đồng VND đã mất giá khoảng 4,5% so với cuối năm 2021. So với các đồng tiền trong khu vực, đồng VND có diễn biến ổn định hơn, nhờ nỗ lực của NHNN duy trì môi trường tỷ giá ổn định, bao gồm cả việc thận trọng hơn trong chính sách tiền tệ.

Tuy nhiên, áp lực lên VNĐ vẫn tương đối lớn khi nguồn cung ngoại tệ trong năm nay không còn quá tích cực như kỳ vọng (cán cân thanh toán thâm hụt tương đối lớn trong nửa đầu năm) trong khi đó đồng USD vẫn đang có xu hướng mạnh lên.

Do vậy, các chuyên gia cho rằng không loại trừ trường hợp NHNN sẽ tiếp tục tăng lãi suất điều hành nhằm giảm áp lực lên tỷ giá.

Bên cạnh đó, dư địa NHNN để tiếp tục tăng lãi suất điều hành là có khi lạm phát có thể sẽ cao hơn giai đoạn trước Covid trong khi đó mặt bằng lãi suất vẫn thấp hơn mức trước Covid.

Nhìn chung, dữ liệu vĩ mô quý III năm 2022 cho thấy tín hiệu khả quan nhưng cũng báo hiệu tăng trưởng có thể đạt đỉnh trong quý này và áp lực sẽ tăng dần trong thời gian tới.

Việc thận trọng hơn trong điều hành chính sách tiền tệ là lựa chọn hợp lý nhất tại thời điểm hiện tại để giữ tỷ giá ổn định một cách tương đối. Động lực tăng trưởng trong thời gian tới sẽ đến từ nhu cầu tiêu dùng nội địa, và tác động từ chính sách tài khóa mở rộng (dựa trên chương trình phục hồi và phát triển kinh tế).