Gemadept: Trình kế hoạch lợi nhuận đạt 700 tỷ đồng, cổ phiếu được kỳ vọng lên ngưỡng 43.600 đồng/cp

Hai kịch bản lợi nhuận

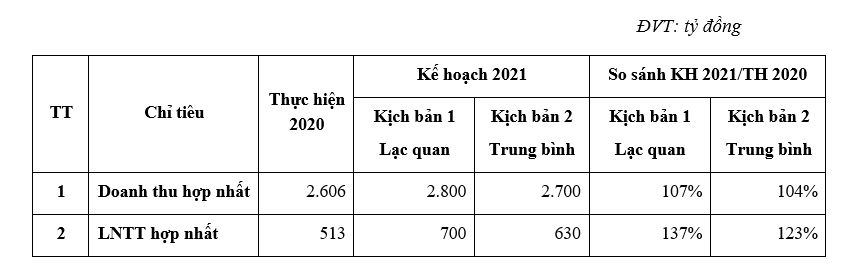

Về kế hoạch kinh doanh, trong năm 2021, Gemadept đặt kế hoạch kinh doanh dựa trên 2 kịch bản.

Trong đó, kịch bản thứ nhất, doanh thu hợp nhất là 2.800 tỷ đồng, lợi nhuận trước thuế hợp nhất là 700 tỷ đồng, lần lượt bằng 107% và 137% so với thực hiện trong năm 2020; kịch bản thứ hai, doanh thu hợp nhất là 2.700 tỷ đồng, lợi nhuận trước thuế hợp nhất là 630 tỷ đồng, lần lượt bằng 104% và 123% so với thực hiện trong năm 2020.

Bên cạnh đó, Gemadept sẽ tiếp tục triển khai các dự án trọng điểm nhằm mở rộng quy mô và tạo tiền đề cho các kế hoạch tăng trưởng dài hạn giai đoạn 2021-2025.

Nguồn: Tài liệu ĐHĐCĐ GMD

Tại Dự án Cảng nước sâu Gemalink – giai đoạn 2 với diện tích 39 ha, tổng vốn đầu tư 190 triệu USD, công suất 900.000 Teus/năm dự kiến sẽ triển khai trong quý IV/2021, mục tiêu đưa vào khai thác từ năm 2023.

Tại Dự án cảng Nam Đình Vũ – Giai đoạn 2 với diện tích 20 ha, tổng vốn đầu tư 1.700 tỷ đồng, công suất 500.000 Teus/năm, thời gian triển khai dự kiến quý III/2021, mục tiêu đưa vào khai thác từ năm 2023.

Về kế hoạch cổ tức, doanh nghiệp trình cổ đông kế hoạch chia cổ tức năm 2020 tỷ lệ 12% bằng tiền mặt.

Một nội dung đáng chú ý, HĐQT Gemadept trình ĐHĐCĐ phê duyệt phương án phát hành cổ phiếu theo chương trình lựa chọn dành cho cán bộ nhân viên Công ty Cổ phần Gemadept giai đoạn 2021 – 2025 (ESPP) với tỷ lệ phát hành không vượt quá 7,5% số lượng cổ phiếu đang lưu hành trong 5 năm.

Điều kiện phát hành, GMD phải hoàn thành chỉ tiêu lợi nhuận trước thuế được Đại hội đồng cổ đông giao hàng năm như sau:

Nếu trong năm tài chính mà doanh nghiệp không hoàn thành kế hoạch lợi nhuận trước thuế sẽ không phát hành; Nếu hoàn thành từ 100%-120% kế hoạch lợi nhuận sẽ phát hành 1,2% số cổ phiếu đang lưu hành; Nếu tỷ lệ hoàn thành từ 120% trở lên sẽ phát hành 1,5% số cổ phiếu đang lưu hành.

Số cổ phiếu mua ưu đãi bị bạn chế chuyển nhượng, trong năm thứ 3 được chuyển nhượng 50% và trong năm thứ 4 sẽ được chuyển nhượng 50% số cổ phiếu còn lại.

Cổ phiếu được kỳ vọng lên mức 43.600 đồng

Mới đây, cập nhật về đà tăng trưởng của GMD trong thời gian tới, CTCP Chứng khoán Rồng Việt cho rằng, với giai đoạn tồi tệ nhất đã đi qua, GMD cùng mạng lưới cảng rộng khắp trên toàn quốc, sẽ hưởng lời từ sự phục hồi của thương mại toàn cầu khi các nền kinh tế tái mở cửa cũng như vị thế ngày càng quan trọng của Việt Nam trong chuỗi cung ứng toàn cầu.

Dựa trên xu thế này, Chứng khoán Rồng Việt đánh giá, Gemalink (GML) - cảng nước sâu có quy mô lớn nhất của GMD tại phía Nam - cùng với Cảng Nam Đình Vũ tại Hải Phòng sẽ tiếp nhận thêm nhiều tuyến dịch vụ vận chuyển mới và, qua đó, dẫn dắt mạnh mẽ tăng trưởng sản lượng và lợi nhuận cho GMD trong những năm tới.

Chứng khoán Rồng Việt cũng kỳ vọng GML sẽ nhanh chóng sinh lời vào năm 2022F. Ảnh: GMD

Trong khi lợi nhuận từ các công ty liên kết của GMD có thể sẽ chịu áp lực từ khoản lỗ dự kiến của GML trong năm 2021F, Chứng khoán Rồng Việt cũng kỳ vọng GML sẽ nhanh chóng sinh lời vào năm 2022F, đẩy mạnh tăng trưởng lợi nhuận trước thuế của GMD lên 55% vào năm 2022F từ mức 26% trong năm 2021F.

Các chất xúc tác cho giá cổ phiếu có thể đến từ việc tăng khung giá dịch vụ cảng biển và sự hợp tác thành công của GML với một hãng tàu mới thông qua việc chuyển nhượng cổ phần của GMD tại GML.

"Để phản ánh triển vọng tích cực của cảng Nam Đình Vũ và GML, chúng tôi điều chỉnh tăng giá mục tiêu thêm 23% lên 43.600 đồng. Mặc dù lợi nhuận chưa khả quan trong ngắn hạn của GML có thể gây áp lực lên tăng trưởng lợi nhuận của GMD và giá cổ phiếu, chúng tôi tin rằng đây sẽ là cơ hội tốt để MUA cổ phiếu với tổng mức sinh lời kỳ vọng là 30% tính theo giá đóng cửa ngày 29 tháng 4 năm 2021." Chứng khoán Rồng Việt nhấn mạnh.

Về kết quả kinh doanh, theo báo cáo tài chính GMD, trong quý I/2021, Gemadept ghi nhận doanh thu đạt 687,5 tỷ đồng, lợi nhuận sau thuế đạt 171,8 tỷ đồng, lần lượt tăng trưởng 14,4% và 40,2% so với cùng kỳ năm trước.

Đóng cửa phiên giao dịch ngày 9/6, cổ phiếu GMD đóng cửa giá tham chiếu 39.000 đồng/cổ phiếu.