Báo động nợ xấu, ngân hàng “bối rối” trong quá trình mua bán nợ

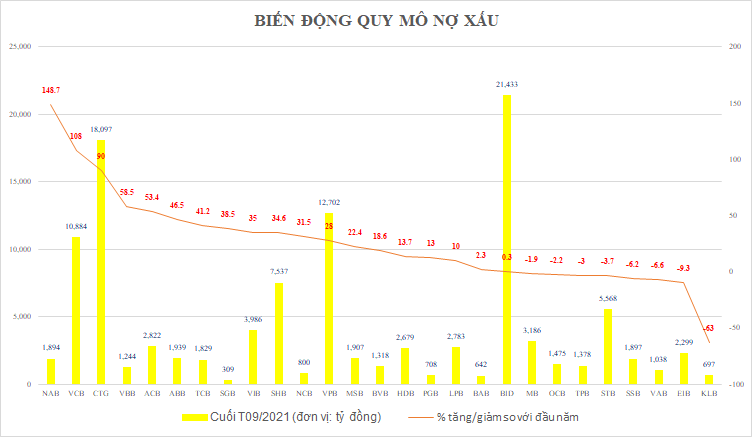

Thống kê báo cáo tài chính quý III/2021 của gần 30 ngân hàng niêm yết cổ phiếu trên sàn chứng khoán cho thấy, tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng bình quân ở mức trung bình 1,76% (đến cuối tháng 9/2021).

Trong đó, 67% số ngân hàng được thống kê có tỷ lệ nợ xấu trên tổng dư nợ cho vay khách hàng tăng trong 9 tháng vừa qua.

Xét về giá trị tuyệt đối, tổng nợ xấu của các ngân hàng được thống kê tại thời điểm cuối tháng 9 đã tăng tới 26% so với đầu năm, vượt 110.000 tỷ đồng.

Tổng hợp báo cáo tài chính của các ngân hàng (Ảnh: LT)

Báo động nợ xấu, ngân hàng "bối rối" trong quá trình mua bán nợ

Là nhà băng có quy mô nợ xấu lớn nhất hệ thống tính đến cuối tháng 9/2021, ông Trần Phương - Phó Tổng giám đốc BIDV thừa nhận, nợ xấu 9 tháng đầu năm 2021 của các tổ chức tín dụng đã có sự gia tăng mạnh.

Điều đáng nói, đại dịch Covid-19 không chỉ làm tăng nợ xấu nhanh, mà còn làm chậm tiến độ xử lý và giảm hiệu quả thu hồi nợ.

Trong 8 tháng đầu năm nay, toàn hệ thống các tổ chức tín dụng đã xử lý thu hồi được 90,1 nghìn tỷ đồng nợ xấu, tức là chỉ đạt 63% so với bình quân giai đoạn 2016-2020.

Các ngân hàng tăng buộc phải tăng trích lập dự phòng rủi ro, tuy nhiên quá trình xử lý nợ xấu ngoài việc không thuận lợi do vướng những rào cản từ dịch bệnh, còn gặp phải khó khăn trong áp dụng cơ chế, chính sách trong hoạt động xử lý nợ như: Khó khăn trong việc nhận gán nợ tài sản bảo đảm (TSBĐ) là bất động sản; Xử lý TSBĐ là chứng khoán trong giao dịch cầm cố với ngân hàng; Xử lý TSBĐ là phương tiện vận tải; Trong thi hành án; Thẩm định giá khoản nợ; Hoàn trả TSBĐ là vật chứng trong vụ án hình sự.

Đồng thời, ngân hàng cũng gặp phải những vướng mắc trong triển khai áp dụng Nghị quyết 42 như: Quyền thu giữ TSBĐ; Áp dụng thủ tục rút gọn; Áp dụng quy định về thứ tự ưu tiên thanh toán khi xử lý TSBĐ; Thủ tục thay đổi đăng ký giao dịch bảo đảm khi mua bán khoản nợ xấu có TSBĐ là QSDĐ, tài sản gắn liền với đất; Xử lý TSBĐ là dự án bất động sản.

Đại dịch Covid-19 không chỉ làm tăng nợ xấu nhanh, mà còn làm chậm tiến độ xử lý và giảm hiệu quả thu hồi nợ. (Ảnh: BID)

Vietcombank – nhà băng có quy mô nợ xấu tăng mạnh 108% trong 9 tháng đầu năm nay, cũng không phải ngoại lệ khi bị ảnh hưởng trong việc xử lý nợ xấu và thu hồi nợ trong dịch bệnh.

Ngoài ra, còn nhiều nguyên nhân cản trở quá trình xử lý, thu hồi nợ của Vietcombank như: Văn bản quy định pháp luật chưa hoàn thiện, nhiều văn bản chưa rõ ràng, chưa hỗ trợ công tác xử lý, thu hồi nợ; Thị trường hoạt động mua, bán nợ vận hành chưa hiệu quả; Khách hàng, chủ tài sản chây ỳ, bất hợp tác, không có ý thức phối,...

Đặc biệt trong quá trình mua bán nợ, theo ông Vũ Minh Phương - Phó trưởng phòng Công nợ Vietcombank, việc các ngân hàng không được phép công khai thông tin khoản nợ, quy định bảo mật thông tin khách hàng đang bị chồng chéo nhiều khi khiến ngân hàng "bối rối" khi thực hiện mua bán nợ.

"Quá trình bán nợ có đối tác đề nghị cung cấp thông tin khách hàng nhưng với quy định hiện nay, Vietcombank bối rối không biết làm cách nào, xử lý ra sao", ông Phương nhấn mạnh.

Bên cạnh đó, Nghị quyết 42 có quy định việc bán nợ theo giá thị trường có thể cao hơn hoặc thấp hơn dư nợ gốc.

Tuy nhiên, thời gian qua, việc bán nợ dưới giá trị sổ sách gặp phải những đánh giá không mấy tích cực từ phía các cơ quan thanh tra, kiểm toán.

Điều này khiến các tổ chức tín dụng chưa thực sự quyết liệt trong việc áp dụng biện pháp bán nợ để thực hiện xử lý nợ, đặc biệt là đối với các khoản bán nợ dưới giá trị nợ gốc.

Ngoài ra, chưa có quy định cụ thể cách thức xác định giá bán nợ - là một trong những vướng mắc lớn nhất trong hoạt động bán nợ mà Dự thảo Thông tư sửa đổi Thông tư 09/2015/TT-NHNN về mua bán nợ được NHNN đưa ra vẫn chưa được giải quyết.

Trình 2 phương án hoàn thiện pháp luật về xử lý nợ xấu

Từ những khó khăn còn hiện hữu trong quá trình xử lý và thu hồi nợ xấu, chia sẻ tại Hội thảo trực tuyến do Hiệp hội Ngân hàng vừa tổ chức, đại diện các ngân hàng đều bày tỏ mong muốn Ngân hàng Nhà nước (NHNN) là đầu mối trình Chính phủ và Quốc hội để sớm Luật hóa Nghị quyết 42 (hết hiệu lực vào 15/8/2022).

Đồng thời, NHNN hoàn thiện Quy định về hoạt động mua bán nợ để tạo hành lang pháp lý cho các tổ chức tín dụng thực hiện hoạt động mua bán nợ và tham gia sàn giao dịch mua bán nợ

"Việc luật hóa Nghị quyết số 42 là rất cần thiết để hoàn thiện hành lang pháp lý, giúp các tổ chức tín dụng, với sự hỗ trợ của các cơ quan ban ngành có liên quan, xử lý nợ xấu hiệu quả, thực chất, bền vững; các nhà đầu tư (trong và ngoài nước) an tâm mua, bán các khoản nợ xấu/TSBĐ; nâng cao ý thức trả nợ của các khách hàng; cải thiện "cách nhìn" của xã hội, người dân đối với hoạt động xử lý nợ xấu của các tổ chức tín dụng", ông Vũ Minh Phương nói.

NHNN đã đề xuất việc hoàn thiện pháp luật về xử lý nợ xấu theo 02 Phương án.

Liên quan đến vấn đề này, NHNN đã có Tờ trình số 86/TTr-NHNN ngày 15/10/2021 báo cáo Chính phủ. Tại Tờ trình số 86/TTr-NHNN, NHNN đã đề xuất việc hoàn thiện pháp luật về xử lý nợ xấu theo 02 Phương án.

Thứ nhất, NHNN đề xuất Chính phủ đề xuất Quốc hội xây dựng Luật về xử lý nợ xấu của các TCTD theo hướng: Tiếp tục kế thừa các quy định về xử lý nợ xấu tại Nghị quyết 42 còn phù hợp và sửa đổi, bổ sung một số quy định tại Nghị quyết 42 mà thực tiễn triển khai trong thời gian qua gặp khó khăn, vướng mắc.

Để đảm bảo tránh khoảng trống pháp lý khi Nghị quyết 42 hết hiệu lực thi hành vào ngày 15/8/2022, Luật xử lý nợ xấu cần được ban hành theo trình tự, thủ tục của Luật ban hành văn bản quy phạm pháp luật và trình Quốc hội ban hành Luật theo trình tự, thủ tục rút gọn tại Kỳ họp Quốc hội vào tháng 5 năm 2022.

Trường hợp Quốc hội không đồng ý việc xây dựng Luật theo trình tự, thủ tục rút gọn, để tránh khoảng trống pháp lý khi Nghị quyết 42 có hiệu lực, đồng thời tiếp tục duy trì, phát huy hiệu quả của các cơ chế về xử lý nợ xấu tại Nghị quyết 42, NHNN đề xuất Chính phủ báo cáo Quốc hội cho phép tiếp tục có hiệu lực của Nghị quyết 42 với thời hạn 03 năm.

Trong thời gian đó, tiếp tục nghiên cứu, đề xuất xây dựng Luật về xử lý nợ xấu của TCTD để đảm bảo tính ổn định của quy định pháp luật. Việc báo cáo, trình Quốc hội cho phép tiếp tục có hiệu lực của Nghị quyết 42 được thực hiện tại Kỳ họp Quốc hội vào tháng 5 năm 2022.