Vicem thoái toàn bộ vốn, cơ hội nào cho VietCredit?

Tiền thân là Công ty Tài chính Cổ phần Xi măng (CFC), VietCredit (Công ty Tài chính Cổ phần Tín Việt – mã TIN) được thành lập vào cuối tháng 5/2008, vốn điều lệ ban đầu 300 tỷ đồng, gồm 3 cổ đông sáng lập chiếm 61,5% vốn: Vicem, Vietcombank và Tổng Công ty Thép Việt Nam (VNSteel). Hiện, VietCredit chỉ còn một cổ đông sáng lập là Vicem nắm giữ 10 triệu cổ phần của VietCredit.

Vicem bán hơn 10 triệu cổ phiếu TIN

Số liệu công bố gần nhất từ Ngân hàng Nhà nước (NHNN) cho biết, tính đến ngày 30/9/2022 dư nợ cho vay tiêu dùng của các công ty tài chính tiêu dùng đạt khoảng 145.000 tỷ đồng, tăng hơn 20% so với cuối năm 2021, chiếm gần 6% dư nợ cho vay tiêu dùng của hệ thống và chiếm gần 1,3% dư nợ toàn nền kinh tế.

Thừa nhận, thời gian qua dưới ảnh hưởng tiêu cực của đại dịch Covid-19 kéo dài, hoạt động của các công ty tài chính tiêu dùng ở Việt Nam cũng gặp không ít khó khăn, nhất là trong năm 2021, song TS. Nguyễn Quốc Hùng – Tổng Thư ký Hiệp hội Ngân hàng và các chuyên gia kinh tế đều có chung nhận định cho rằng, tài chính tiêu dùng sôi động trở lại vào năm 2022 và dự báo tăng mạnh vào năm 2023.

Hơn nữa, xu hướng cho vay tiêu dùng là tất yếu trên thế giới và trong khi tại Việt Nam mới chỉ ở giai đoạn đầu, do đó tiềm năng của ngành này còn rất lớn. Đây được coi là mảnh đất "màu mỡ", thu hút sự quan tâm của nhiều nhà đầu tư.

Hiện, VietCredit chỉ còn một cổ đông sáng lập là Vicem nắm giữ 10 triệu cổ phần của VietCredit. (Ảnh: VietCredit)

Thực tế, thời gian qua hàng loạt "ông lớn" nước ngoài đã tìm nhiều cách để tiếp cận thị trường tài chính tiêu dùng Việt Nam khi dư địa cấp phép đang hẹp dần, và đã có không ít thương vụ mua bán, chuyển nhượng thành công.

Điển hình như thương vụ tỷ USD của VPBank tại FE Credit khi nhà băng này thực hiện chuyển nhượng 49% vốn điều lệ tại FE Credit do VPBank sở hữu cho Công ty Tài chính Tiêu dùng SMBC (SMBCCF – một công ty con do tập đoàn Sumitomo Mitsui Financial Group của Nhật Bản sở hữu 100% vốn).

Trước đó, ngân hàng SHB đã công bố việc chuyển nhượng 100% vốn tại SHB Finance cho ngân hàng Ayudhya, thành viên chiến lược của tập đoàn MUFG (Nhật Bản).

Năm 2017, Lotte Card vào Việt Nam và thâm nhập thị trường bằng thương vụ chi 1.700 tỷ đồng mua lại toàn bộ bộ phận tài chính tiêu dùng TechcomFinance của Techcombank.

Điểm chung là, những thương vụ này đều mang về giá trị thặng dư lớn đối với "người bán" là VPBank, SHB hay Techcombank.

Gần đây nhất, VietCredit - tiền thân là Công ty Tài chính Cổ phần Xi măng (CFC), thu hút sự chú ý của nhà đầu tư khi Hội đồng thành viên Vicem đã có văn bản ngày 17/05/1022 đề nghị Bộ Xây dựng cho phép thoái toàn bộ phần vốn của Vicem tại VietCredit.

Ngay sau đó, vào tháng 6 và tháng 7 năm này, Bộ Xây dựng và Ngân hàng Nhà nước cũng đã có văn bản chấp thuận chủ trương chuyển nhượng vốn đầu tư của Vicem tại CFC theo đề nghị của Vicem và CFC.

Được biết, sau thương vụ thoái vốn lần 1 diễn ra vào năm 2015 thu về 165,68 tỷ đồng tăng 11,1 % so với vốn đầu tư ban đầu, Vicem còn nắm giữ hơn 10 triệu cổ phần (tương ứng 100,34 tỷ đồng vốn góp của Vicem) tại VietCredit.

Việc thoái toàn bộ hơn 10 triệu cổ phiếu của Vicem tại VietCredit được kỳ vọng sẽ mang lại cơ hội lớn đối với nhà đầu tư quan tâm tới thị trường cho vay tiêu dùng đang sôi động trở lại và ngày càng hấp dẫn tại Việt Nam.

Hiện, Vicem đang thực hiện các thủ tục để thoái phần vốn còn lại tại VietCredit theo phương pháp đấu giá công khai, thông thường tại sở giao dịch chứng khoán Hà Nội.

Về phía doanh nghiệp, chuyên gia chứng khoán Đỗ Ngọc Bảo cho rằng, thoái vốn nhà nước thành công doanh nghiệp sẽ có thêm các lợi ích riêng, chẳng hạn như minh bạch hơn trong quản trị, đa dạng hóa cổ đông,… Đặc biệt, nhiều cổ đông chiến lược có thể đóng góp lớn vào quá trình phát triển doanh nghiệp. Qua đó, doanh nghiệp có thể nâng cao hiệu quả hoạt động kinh doanh, đóng góp nhiều hơn vào sự phát triển của nền tài chính tiêu dùng của Việt Nam.

"Số phận" khoản nợ 80 tỷ đồng của MCM

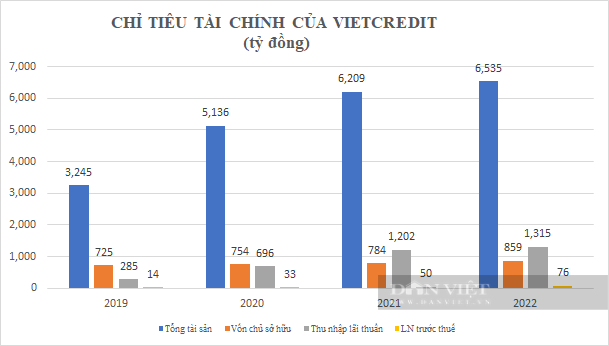

Báo cáo tài chính cho thấy, quy mô vốn điều lệ của VietCredit đến nay đã tăng gấp 2,3 lần, quy mô tài sản vượt 6.500 tỷ đồng, với dư nợ vay trên 4.400 tỷ đồng (theo báo cáo tài chính năm 2022).

Công ty cũng đã thực hiện các chính sách xử lý nợ và quản lý rủi ro để đảm bảo quản lý cấu trúc danh mục lành mạnh hơn theo định hướng kinh doanh và yêu cầu của NHNN. Đơn cử như khoản cho vay tại Công ty Cổ phần Med-Aid Công Minh (MCM).

Cuối năm 2009, Công ty CP thiết bị y tế Ung thư (Med-Aid) đề nghị CFC hợp tác đầu tư và xin cấp tín dụng đối với dự án Trung tâm điều trị ung thư (Bệnh viện Nhân dân 115).

Sau đó, Hội đồng quản trị CFC đã ra Nghị quyết số 03/CFC/NQ-HĐQT ngày 05/10/2009, thỏa thuận giữa CFC và Med-Aid thành lập một pháp nhân mới là Công ty CP Med-Aid Công Minh (MCM) để thực hiện dự án nói trên.

Ngày 31/8/2010, CFC và MCM đã ký kết hợp đồng hạn mức tín dụng số 24/2010/TDH/CFC-MCM với tổng hạn mức tín dụng tối đa là 80 tỷ đồng. Thực tế số tiền MCM được giải ngân là 73,9 tỷ đồng, trong tổng hạn mức tín dụng là 80 tỷ đồng.

Giai đoạn 2011 - 2015, MCM đã thanh toán cả gốc và lãi số tiền 39,14 tỷ đồng cho CFC. Mặc dù vậy, khoản nợ của MCM vẫn được xác nhận nợ 89,6 tỷ đồng, cao hơn giá trị giải ngân ban đầu.

Thực hiện chủ trương của NHNN về xử lý nợ xấu, ngày 28/5/2015 NHNN có Văn bản số 486/NHNN-TTGSNH gửi CFC, trong đó yêu cầu CFC phải bán cho Công ty TNHH MTV Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) tối thiểu 65 tỷ đồng nợ xấu.

Ngày 22/12/2015, CFC đã bán cho VAMC khoản nợ của MCM tại hợp đồng mua bán nợ số 23693/2015/MBN. Khoản nợ này được VAMC thanh toán bằng trái phiếu đặc biệt của VAMC với mệnh giá 80 tỷ đồng, thời gian trái phiếu là 5 năm, kể từ ngày phát hành ngày 29/12/2015, lãi suất trái phiếu bằng 0%.

Đến cuối năm 2017, CFC tiếp tục được NHNN chấp thuận gia hạn thời hạn trái phiếu do VAMC phát hành lên 10 năm, kể từ ngày phát hành với lãi suất bằng 0 %, hạn trái phiếu đến 29/12/2025.

Sau đó VAMC ủy thác cho CFC quản lý khoản nợ của MCM. Tuy nhiên, từ khi khoản nợ đã bán cho VAMC, MCM vẫn tiếp tục thanh toán nợ gốc cho CFC với số tiền là 16,45 tỷ đồng.

Theo hợp đồng, đến tháng 12/2025, khoản nợ mới đến hạn tất toán. Nhiều lần CFC yêu cầu tính lãi cho MCM, nhưng hai bên không xác nhận được nợ, do khoản nợ đã có lãi suất bằng 0% từ năm 2015. Ngày 29/12/2022, MCM có Văn bản số 17/2022/CV-MCM gửi CFC để thực hiện nghĩa vụ tài chính đối với khoản vay nêu trên theo 2 phương án:

Phương án 1, MCM sẽ chuyển hơn 18,3 tỷ đồng để trả đầy đủ số tiền đã nhận từ CFC. MCM xin nhận bàn giao lại toàn bộ tài sản đảm bảo để cấn trừ số tiền gốc, lãi còn nợ CFC. Thời gian chuyển tiền trước 31/12/2022.

Phương án 2: MCM sẽ chuyển trả 32 tỷ đồng để tất toán toàn bộ khoản nợ gốc, nợ lãi tại CFC, MCM được nhận lại toàn bộ tài sản đảm bảo.

Ngày 29/12/2022, CFC có Văn bản số 651/2022 phúc đáp với nội dung: CFC ghi nhận thiện chí của MCM khi đưa ra các phương án xử lý khoản nợ của MCM tại CFC. CFC yêu cầu MCM thanh toán toàn bộ dư nợ gốc của MCM tại CFC theo Công văn CFC đã gửi MCM số 566/2022/VietCredit-CV ngày 29/12/2022 để đảm bảo an toàn vốn chủ sở hữu.

Ngày 30/12/2022, MCM đã tiếp tục trả nợ gốc cho CFC số tiền hơn 5,3 tỷ đồng; đồng thời đề nghị CFC đàm phán để quyết toán nợ.

Trái phiếu VAMC là trái phiếu đặc biệt được NHNN phát hành thông qua VAMC. Đây là tài sản đảm bảo không có rủi ro và với cách xử lý trên, khoản nợ của MCM nếu được tất toán, CFC sẽ hoàn toàn có thể thu hồi.