Chủ tịch Đỗ Quang Hiển: Cổ đông có thể yên tâm về trái phiếu doanh nghiệp của SHB, sắp có "rể ngoại"

Kế hoạch lợi nhuận vượt 10.000 tỷ đồng, tăng vốn điều lệ lên 36.645 tỷ đồng

Năm 2022, Ngân hàng TMCP Sài Gòn – Hà Nội (SHB) đạt 9.689 tỷ đồng lợi nhuận trước thuế, tăng 55% so với cùng kỳ. Tổng tài sản của ngân hàng cuối năm 2022 đạt 550.904 tỷ đồng, tăng 8,7% so với năm 2021 và đứng thứ 6 về tổng tài sản trong các ngân hàng TMCP tư nhân có quy mô lớn nhất Việt Nam. Với vốn điều lệ 30.674 tỷ đồng, SHB đang là ngân hàng đứng top 5 về vốn điều lệ trong khối ngân hàng TMCP tư nhân.

Sau khi trích lập các quỹ, lợi nhuận còn lại của SHB năm 2022 là 6.489 tỷ đồng. Tại đại hội, SHB trình ĐHĐCĐ chia cổ tức năm 2022 là 18% bằng cổ phiếu, tương đương lợi nhuận dùng để chia cổ tức là 5.520 tỷ đồng. Lợi nhuận còn lại gần 864 tỷ đồng.

Năm nay, ngân hàng dự kiến tăng vốn điều lệ thêm 19,47% lên 36.645 tỷ đồng thông qua chia cổ tức bằng cổ phiếu cho cổ đồng hiện hữu và phát hành 45,12 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) với giá 10.000 đồng/cp. Số cổ phiếu phổ thông phát hành cho người lao động sẽ bị hạn chế chuyển nhượng 18 tháng kể từ ngày kết thúc đợt phát hành.

Thời gian phát hành dự kiến trong năm 2023, do Hội đồng quản quyết định sau khi ĐHĐCĐ thông qua và được sự chấp thuận của cơ quản lý Nhà nước.

Ông Đỗ Quang Vinh, thành viên HĐQT SHB cho biết, toàn bộ số tiền thu về từ các đợt phát hành cổ phiếu sẽ được SHB sử dụng bổ sung vốn kinh doanh, chủ yếu là cho vay doanh nghiệp và cá nhân.

Đại hội cổ đông thường niên SHB năm 2023.

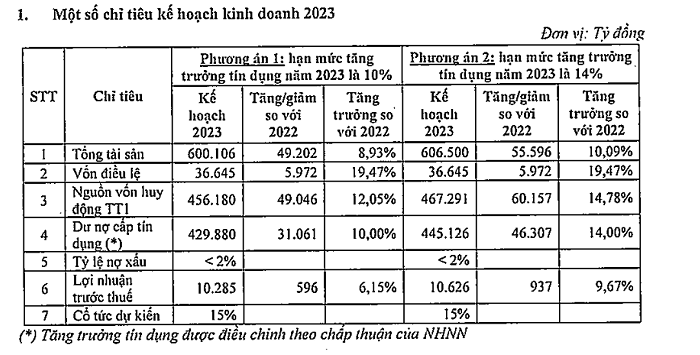

Về kế hoạch kinh doanh năm 2023, bà Ngô Thu Hà, Tổng giám đốc SHB đề cập tới 2 phương án tương ứng với 2 hai kịch bản hạn mức tăng trưởng tín dụng. Tại cả hai phương án, SHB đều đặt mục tiêu lợi nhuận vượt 10.000 tỷ.

Theo phương án 1, với hạn mức tăng trưởng tín dụng 10%, ngân hàng đặt mục tiêu lợi nhuận trước thuế tăng 6,15% lên 10.285 tỷ đồng. Tổng tài sản ước tăng 8,93% đạt 600.106 tỷ đồng. Nguồn vốn huy động thị trường 1 dự kiến tăng 12,05% đạt 456.180 tỷ đồng.

Còn theo phương án 2, với hạn mức tăng trưởng tín dụng 14%, ngân hàng đặt mục tiêu lợi nhuận trước thuế tăng 9,67%, lên 10.626 tỷ đồng. Tổng tài sản ước tăng 10,09% đạt 606.500 tỷ đồng. Nguồn vốn huy động thị trường 1 dự kiến tăng 14,78% lên 467.291 tỷ đồng.

Tại cả hai phương án, ban lãnh đạo ngân hàng đều đặt mục tiêu chia cổ tức năm 2023 tỷ lệ là 15%.

Nguồn: Tài liệu ĐHĐCĐ SHB.

Sẽ sớm có "rể ngoại", cổ đông yên tâm về trái phiếu doanh nghiệp của SHB

Đại diện HĐQT SHB cũng báo cáo cổ đông một số nội dung theo Nghị quyết ĐHĐCĐ cần tiếp tục triển khai trong năm 2023, trong đó có phương án tăng vốn từ việc phát hành cổ phiếu dành cho nhà đầu tư nước ngoài và nhà đầu tư chiến lược nước ngoài.

Lãnh đạo ngân hàng cho biết, từ đầu năm 2022, SHB đã triển khai làm việc với các nhà đầu tư nước ngoài là các tổ chức, định chế tài chính lớn. Tuy nhiên, cuối năm 2022 thị trường tài chính và chứng khoán của thế giới và Việt Nam có nhiều biến động, dẫn đến định giá công ty niêm yết nói chung và các ngân hàng nói riêng bị ảnh hưởng tiêu cực. Để bảo vệ tối đa lợi ích cho các cổ đông hiện hữu và đảm bảo giá phát hành phù hợp, việc phát hành cổ phiếu dành cho nhà đầu tư nước ngoài và nhà đầu tư chiến lược nước ngoài tạm dừng tại thời điểm cuối năm.

Do vậy, HĐQT SHB trình Đại hội đồng cổ đông thông qua việc SHB tiếp tục thực hiện Nghị quyết ĐHĐCĐ 2022 về phương án tăng vốn từ việc phát hành cổ phiếu dành cho nhà đầu tư nước ngoài và nhà đầu tư chiến lược nước ngoài theo Tờ trình số 04/TTr-HĐQT ngày 30/03/2022 trong năm 2023 hoặc cho đến khi hoàn thành giao dịch với nhà đầu tư.

Liên quan đến việc tìm đối tác nước ngoài để tăng thêm năng lực tài chính của ngân hàng, tại phần thảo luận với cổ đông, Chủ tịch SHB Đỗ Quang Hiển cho biết, thực tế SHB đã tìm hiểu, tiếp xúc với nhiều đối tác trên thế giới, song họ chỉ dừng lại ở việc đầu tư tài chính ngắn hạn.

"SHB như một cô gái đẹp và rất nhiều chàng trai quan tâm. Tuy nhiên, việc chọn nhà đầu tư cần phải quá trình lâu dài. Các đối tác cần có khả năng tài chính tốt, chấp nhận đầu tư lâu dài. Chúng tôi đã và đang tiếp cận với một số nhà đầu tư nhưng với chiến lược từ 3 - 5 năm. Chậm nhất cuối năm nay hoặc đầu năm sau SHB sẽ có những "chàng rể" về trung hạn", Chủ tịch SHB ví von.

Trả lời câu hỏi của cổ đông vấn đề liên quan đến rủi ro ngắn hạn và dài hạn khi khoản mục chứng khoán đầu tư có quy mô lớn (32.000 tỷ giữ đến ngày đáo hạn), Tổng Giám đốc SHB Ngô Thu Hà làm rõ: Theo báo cáo tài chính kiểm toán, khoản mục đầu tư chứng khoán giữ đến ngày đáo hạn có 3 phần: trái phiếu chính phủ (chiếm gần 60% 19.000 tỷ); trái phiếu của một số TCTD (1.120 tỷ chiếm 3,5%) và trái phiếu của các tổ chức kinh tế khác (hơn 13.100 tỷ đồng).

Đáng chú ý, trong 13.000 tỷ đồng trái phiếu của các tổ chức kinh tế khác nói trên, 60% là trái phiếu thuộc mảng năng lượng tái tạo có kỳ hạn 3- 5 năm, trái phiếu còn lại 40% là mảng bất động sản và xây dựng liên quan đến 1 số dự án đầu tư khu công nghiệp và nhà ở. Bà Hà cho biết, các dự án đều có thanh khoản tốt. SHB đầu tư cả sơ cấp và thứ cấp, hiện tại trái phiếu này hiện vẫn đang thanh toán gốc lãi đầy đủ.

"Các dự án bất động sản mà SHB đầu tư trái phiếu đều có có tài sản thế chấp, năng lực pháp lý đầy đủ. Nếu nói về trái phiếu doanh nghiệp thì SHB rất yên tâm về khoản mục đầu tư, mong quý cổ đông yên tâm. SHB không tham gia bảo lãnh thanh toán cho bất kỳ doanh nghiệp phát hành trái phiếu nào, chỉ một số ít công ty thành viên tham gia với vai trò đơn vị tư vấn", Chủ tịch Đỗ Quang Hiển bổ sung thêm.