Kinh tế "chèo chống" vượt áp lực tỷ giá: Nguồn cơn từ lãi suất và cách "hóa giải" (bài cuối)

LTS: Việc tỷ giá tăng đang tác động đến doanh nghiệp vay USD và doanh nghiệp hoạt động trong lĩnh vực kinh doanh xuất nhập khẩu ngay trong quý I/2024. Ðồng USD liên tục tăng giá đang tác động bất lợi đến hoạt động của nhiều doanh nghiệp phải nhập khẩu nguyên vật liệu phục vụ cho sản xuất và xuất khẩu nên nhu cầu ngoại tệ là khá lớn. Biến động của tỷ giá đang tác động trực tiếp đến hoạt động của doanh nghiệp. Ngoài ra, các công ty có nợ vay bằng USD cao sẽ bị ảnh hưởng khi USD tăng giá dẫn đến lỗ chênh lệch tỷ giá hối đoái. Điều này sẽ làm sụt giảm lợi nhuận. Tuy nhiên mức độ ảnh hưởng như thế nào còn tùy vào doanh nghiệp cụ thể. Những doanh nghiệp nào sẽ bị tác động và giải pháp nhằm hạn chế tác động bởi biến động của tỷ giá USD/VND, cơ quan quản lý cần phải có giải pháp thế nào nhằm ổn định tỷ giá là lý do báo điện tử Dân Việt triển khai loạt bài “Kinh tế "chèo chống" vượt áp lực tỷ giá”.

Bài 3: Nguồn cơn từ lãi suất và cách "hóa giải"

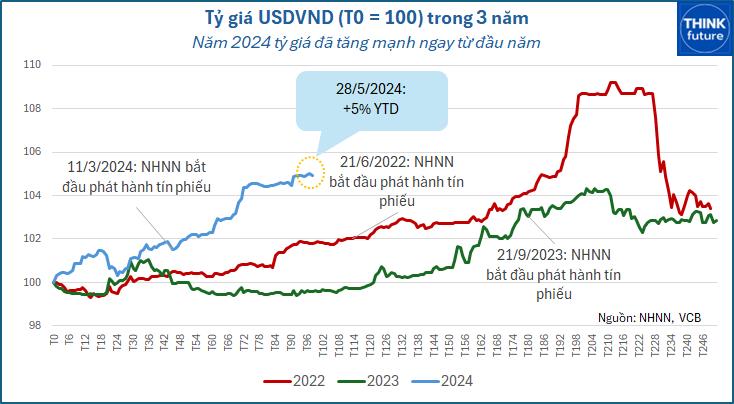

Khác với 2 năm 2022 và 2023, tỷ giá đã "nóng" ngay từ đầu năm 2024. Tính từ đầu năm tỷ giá đã tăng 5%, cao hơn cả mức mất giá của cả năm 2022 là 3,4% và là mức mất giá lớn nhất trong 5 tháng kể từ năm 2011.

Nếu tính từ khi Ngân hàng Nhà nước (NHNN) bắt đầu phát hành tín phiếu để hút thanh khoản nhằm hỗ trợ tỷ giá (ngày 11/3), tỷ giá vẫn tăng thêm 3,2%.

Sóng lớn ngay từ đầu năm,tỷ giá chính thức vượt đỉnh

Trước năm 2022, tỷ giá thường rất ổn định, thậm chí đồng VND lên giá. Sang năm 2022, tỷ giá bắt đầu mất giá nhanh. Năm 2022, Châu Âu xảy ra nhiều biến động địa chính trị căng thẳng, kéo theo giá hàng hóa tăng mạnh. Điều này khiến Cục Dự trữ Liên bang Mỹ (FED) cũng như hầu hết các ngân hàng trung ương thế giới phải tăng lãi suất để đối phó lạm phát.

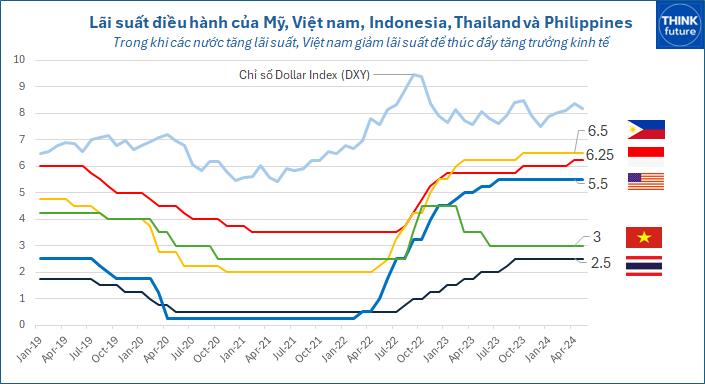

Lãi suất của Mỹ đã được tăng liên tục từ mức 0,5% lên tới 5,5%. Tại ASEAN, Ngân hàng trung ương Thailand tăng lãi suất 8 lần liên tiếp từ tháng 8/2022 đến 9/2023, sau đó giữ nguyên ở 2,5%. Indonesia cũng tương tự, tăng 8 lần từ tháng 8/2022 đến tháng 4/2024, mức lãi suất hiện tại là 6,25%.

Ngược với xu hướng này, Việt Nam giảm lãi suất từ 4,5% xuống 3% để hỗ trợ tăng trưởng.

Mỹ, Thailand, Indonesia đều theo cơ chế NHTW độc lập nên điều hành lãi suất theo quan điểm lạm phát mục tiêu và bảo vệ đồng nội tệ. Lạm phát Thailand tháng 4 tăng 0,19%, Indonesia tăng 3% và Việt Nam là 4,4%.

Lãi suất điều hành của Thailand, Indonesia như vậy đang cao hơn mức lạm phát tháng 4 khoảng 3%, còn mức chênh của Việt Nam lại là âm 1,5%.

Chỉ số đô la index (DXY) sau giai đoạn tăng mạnh đầu năm 2022 đã giảm rồi đi ngang do NHTW các nước tăng lãi suất để bảo vệ đồng nội tệ. Nếu tính từ đầu năm 2023 đến nay thì chỉ số này chỉ tăng 0,9%. Trong khi đó đồng VND mất giá tới 7,9%.

Về lý thuyết, lãi suất là nhân tố quyết định hàng đầu đến giá trị đồng tiền. Kể từ năm 2022, lãi suất đồng VND đã không còn cao hơn USD. Đặc biệt, kể từ cuối 2023 đến nay khoảng cách chênh lệch này đã được nới rộng khi lãi suất ở Việt Nam đã xuống mức "thấp nhất 20 năm". Chênh lệch lãi suất là nguyên nhân của hiện tượng "carry trade" và tâm lý găm giữ ngoại tệ, làm giảm nguồn cung USD bán ra trên thị trường.

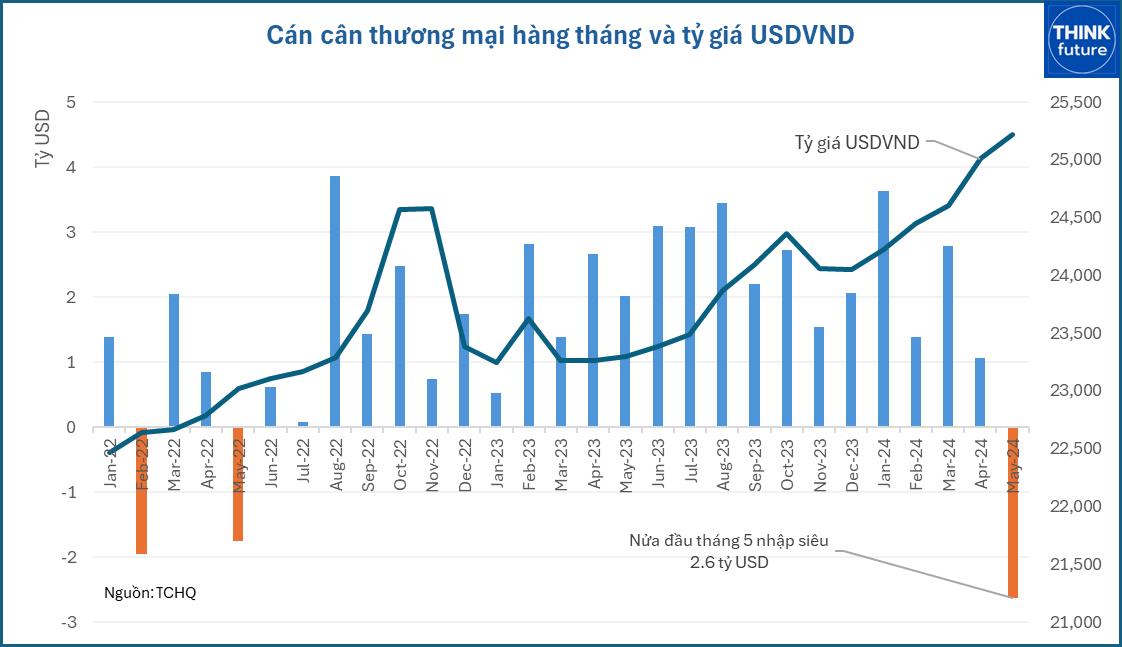

Áp lực tỷ giá USD sẽ còn kéo dài

Nhìn lại năm 2023, mặc dù chênh lệch lãi suất đã bắt đầu xuất hiện nhưng tỷ giá chưa quá "căng". Đó là do, Việt Nam tăng được xuất siêu (mà đằng sau đó là do tăng trưởng kinh tế chậm), giúp tăng nguồn cung ngoại tệ.

Sang năm 2024, khi các hoạt động kinh tế ấm lên, kéo theo nhu cầu nhập khẩu, cán cân cung cầu ngoại tệ sẽ nghiêng dần về phía cầu.

Bên cạnh yếu tố nhâp siêu, bối cảnh quốc tế cũng có diễn biến khó lường. Lạm phát cao đã khiến FED đẩy xa hơn khả năng hạ lãi suất, thậm chí còn có thể tăng lãi suất. Nếu như sắc xuất giảm lãi suất của FED vào đầu năm 2024 là 100% thì hiện tại, xác xuất này gần bằng 0. FED giữ lãi suất cao trong khi Việt nam nếu tiếp tục giữ lãi suất thấp sẽ khiến áp lực tỷ giá khó dịu bớt.

Nhìn lại các năm vừa qua, chúng ta thấy có nhiều công cụ để kiểm soát tỷ giá mà NHNN có thể sử dụng. Các công cụ này có thể tóm gọn ở ba bước:

Bước 1, hút thanh khoản, bằng tín phiếu và các nghiệp vụ khác để nâng lãi suất liên ngân hàng.

Bước 2, bán dự trữ ngoại hối, có thể ít, có thể nhiều để thăm dò và ổn định thị trường

Bước 3, tăng lãi suất điều hành trong trường hợp các bước 1 và 2 chưa đủ để hạ nhiệt tỷ giá.

Hiện nay, NHNN đã thực hiện bước 1 và 2. Vào ngày 19/4, NHNN đã thông báo bán dự trữ ngoại hối giao ngay (spot). Vào thời điểm đó, giá bán của NHNN được để ở mức 24.450 VND/USD, cao hơn so với tỷ giá tham chiếu 4,91%.

Ngay khi có thông báo này, thanh khoản ngoại hối đã được cải thiện, một số đơn vị đã đẩy mạnh bán ra USD. Trong tuần cuối tháng 4, tỷ giá đã chững lại và giảm, dù rất ít, 0,06% so với tuần trước đó.

Tuy nhiên, sau 4 tuần tạm lắng, tỷ giá lại bắt đầu nhích tăng. Kể từ giữa tháng 5, tỷ giá bắt đầu bứt phá và liên tục tăng lên đỉnh cao mới.

Mặc dù các cơ quan quản lý đã rất nỗ lực để kiểm soát tỷ giá, nhưng trong bối cảnh giảm xuất siêu /nhâp siêu và môi trường lãi suất thấp, áp lực lên cung cầu ngoại tệ sẽ còn kéo dài. Các giải pháp vừa qua là hút thanh khoản hay bán dự trữ ngoại hối sẽ khó đủ để tiếp tục ổn định tỷ giá trong thời gian dài. Năm 2022, NHNN đã phải bán ra hơn 20 tỷ USD từ dự trữ ngoại hối nhưng cũng không đủ để thỏa mãn "cơn khát" ngoại tệ. Chỉ khi tăng lãi suất tới 2 lần, tổng cộng 2% thì áp lực tỷ giá mới dịu bớt.

Trong bối cảnh dự trữ ngoại hối đã giảm sút, có thể đã xuống xấp xỉ 3 tháng nhập khẩu, tương đương mức tối thiểu theo khuyến cáo của IMF, dư địa để tiếp tục bán dự trữ ngoại hối nhằm ổn định tỷ giá trong 7 tháng còn lại của năm 2024 là rất hẹp. Do vậy, lãi suất rất có thể sẽ là công cụ hữu hiệu nhất để kiểm soát đồng VND.

Chúng ta cần phân biệt lãi suất ở đây là lãi suất huy động VND, là lãi suất người dân và doanh nghiệp gửi tại ngân hàng. Khi lãi suất huy động tăng, việc nắm giữ đồng VND sẽ có lợi hơn. Doanh nghiệp và người dân sẽ có xu hướng bán USD để chuyển sang nắm giữ VND.

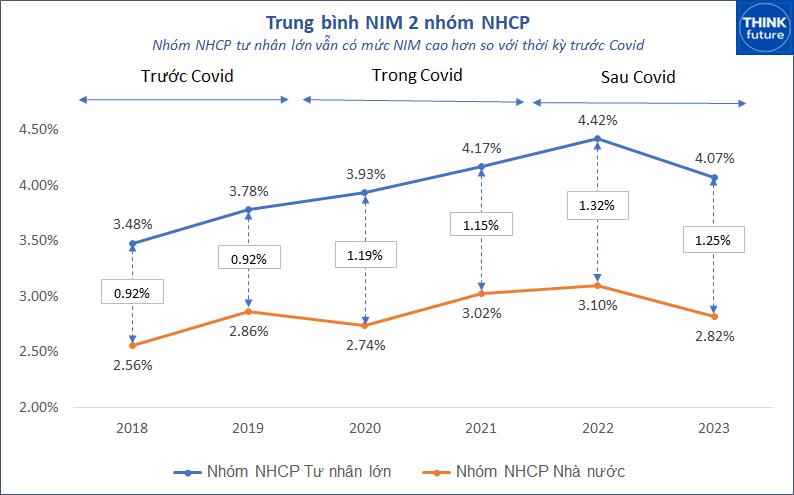

Còn lãi suất cho vay, là chi phí người dân và doanh nghiệp trả khi vay ngân hàng vẫn có thể giảm. Trong những năm trong và sau Covid 2020 – 2023, biên lãi thuần (NIM) của nhiều ngân hàng thương mại đã tăng, giúp các ngân hàng có lợi nhuận tốt.

Hiện tại chính là lúc các ngân hàng cùng san sẻ khó khăn với doanh nghiệp và nền kinh tế bằng cách tiết giảm chi phí, thậm chí có thể phải hy sinh bớt lợi nhuận để giảm lãi suất cho vay.

Trong bối cảnh nền kinh tế đang đối mặt với nhiều thách thức, việc giảm lãi suất cho vay không chỉ là sự hỗ trợ thiết thực cho người dân và doanh nghiệp, mà còn thể hiện tinh thần đồng hành, chia sẻ của các ngân hàng với toàn xã hội.

Việc thực hiện chỉ thị của Thủ tướng Chính phủ về việc giảm 1%-2% lãi suất cho vay là một bước đi cần thiết và kịp thời, góp phần thúc đẩy sự phục hồi và phát triển bền vững của nền kinh tế Việt Nam trong giai đoạn hậu Covid.