Đánh cược vào nhà máy thép Dung Quất: Cơ hội hay gánh nặng của ông Trần Đình Long?

Ông Trần Đình Long, Chủ tịch HĐQT Công ty CP Tập đoàn Hoà Phát.

Cơ hội cho “vua thép” Trần Đình Long trong cuộc cạnh tranh với Formosa

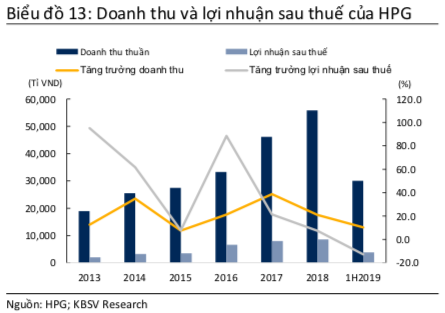

Nửa đầu năm 2019, trong bối cảnh ngành thép Việt Nam đối mặt với nhiều khó khăn do giá quặng sát tăng cao, Công ty CP Tập đoàn Hoà Phát của ông Trần Đình Long đã ghi nhận doanh thu đạt 30.061 tỷ đồng, tăng 10% so với cùng kỳ năm 2018.

Biên lợi nhuận gộp đạt 18,8% giảm 2,7% so với cùng kỳ 2018 do ảnh hưởng của việc giá thép đầu ra giảm cùng giá quặng sắt đầu vào tăng mạnh. Tỉ lệ chi phí bán hàng và quản lý doanh nghiệp ở mức 2,3%.

Kết quả, lợi nhuận sau thuế của Hoà Phát đạt 3.836 tỷ đồng, giảm 13% so với cùng kỳ năm 2018.

Doanh thu và lợi nhuận sau thuế của Hoà Phát giai đoạn 2013 - 2019

Tổng tài sản tính đến thời điểm 30/06/2019, đạt 93.019 tỷ đồng, tăng 19% so với thời điểm 31/12/2018, và 75% so với thời điểm 31/12/2017 do khoản mục chi phí xây dựng dở dang, tập trung tại dự án Khu liên hợp gang thép Hoà Phát - Dung Quất tăng mạnh.

Do doanh nghiệp phải sử dụng nợ vay tài trợ cho dự án Khu liên hợp gang thép Hoà Phát-Dung Quất, vậy nên các chỉ số liên quan đến nợ vay như Nợ phải trả/Tổng tài sản và Nợ vay dài hạn/Tổng tài sản đều tăng khá mạnh và đạt mức lần lượt 52,4% và 21,8%, tăng so với mức 48,1% và 16,4% so với thời điểm 31/12/2018.

Trong khi đó, theo một số thông tin, sau 1 năm vận hành lò cao số 2, số liệu cho thấy chỉ trong 4 tháng đầu năm 2019, Formosa đã sản xuất được hơn 2 triệu tấn thép thô (phôi thép), dành 1,6 triệu tấn để tiêu thụ nội bộ, xuất bán trong nước gần 300.000 tấn và xuất khẩu gần 159.000 tấn. Sản lượng thép thô sản xuất của Formosa chiếm khoảng 40% toàn thị trường.

Dù đạt mức lợi nhuận “khủng” trong năm 2018, xong doanh nghiệp của “vua thép” Trần Đình Long được cho khá lép vế khi so sánh với Formosa Hà Tĩnh về doanh thu. Doanh thu bán hàng năm 2018 của Formosa Hà Tĩnh là 64.175 tỷ đồng (gần 3 tỷ USD), cao hơn Hoà Phát khoảng 13,4%.

Tại cuộc họp ĐHCĐ thường niên năm 2019 của Hòa Phát, có cổ đông đã đặt câu hỏi về sự ra đời của Formosa liệu có tạo ảnh hưởng tiêu cực tới Hòa Phát. Song theo ban lãnh đạo Tập đoàn Hoà Phát, doanh nghiệp khá tự tin nhờ suất đầu tư của Dung Quất chỉ bằng 1/3 so với Formosa.

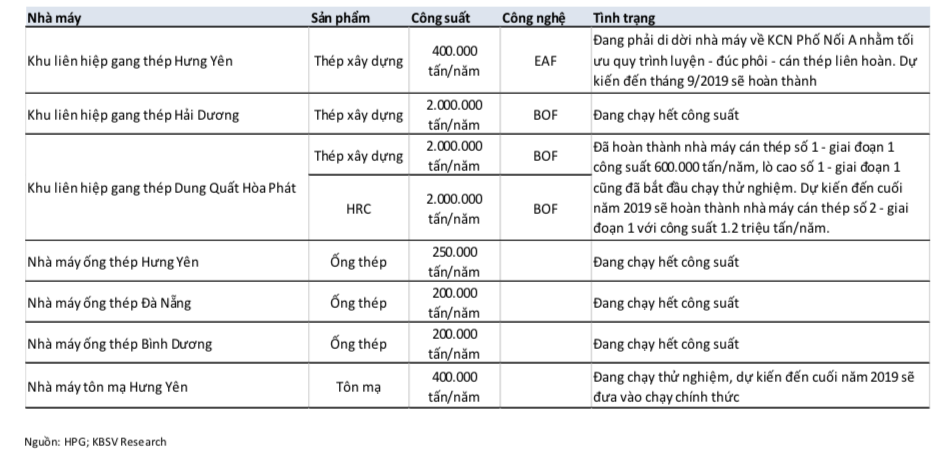

Tiến độ một số dự án Hoà Phát đang triển khai.

Liên quan tới dự án Khu liên hợp gang thép Hòa Phát–Dung Quất, đây là dự án được cá nhân ông Trần Đình Long, cũng như ban lãnh đạo Công ty CP Tập đoàn Hoà Phát đặt kỳ vọng lớn, có thể cung cấp thép cuộn cán nóng (HRC) với suất đầu tư thấp hơn Formosa, đủ sức cạnh tranh với thép nhập khẩu từ Trung Quốc.

Cụ thể, theo nghiên cứu mới đây của Công ty Cổ phần Chứng khoán KB Việt Nam (KBSV Research), trước năm 2017, Việt Nam phải nhập toàn bộ lượng thép cuộn cán nóng (HRC) phục vụ cho các nhà máy tôn, ống thép hoặc chế tạo máy móc, đa phần từ Trung Quốc, do trong nước chưa tự sản xuất được.

Theo ước tính, khi sản phẩm HRC từ dự án Khu liên hợp gang thép Hòa Phát-Dung Quất ra đời, cộng với nguồn cung của Formosa, thì nguồn HRC tự chủ được trong nước sẽ đáp ứng được 70% nhu cầu nội địa.

Trong số 2 triệu tấn của HRC của dự án Dung Quất, sẽ chỉ có 1 triệu tấn được bán ra ngoài thị trường, 1 triệu tấn còn lại sẽ được Hòa Phát tiêu thụ nội bộ để phục vụ cho các nhà máy tôn và nhà máy ống thép.

HRC của Hòa Phát sẽ có lợi thế so với Formosa do suất đầu tư thấp hơn: 750 USD/tấn của Hòa Phát so với 1.700 USD/tấn của Formosa. Có được kết quả này theo ban lãnh đạo doanh nghiệp chia sẻ do Hòa Phát đầu tư dự án Dung Quất ở đúng thời điểm chu kì ngành thép thế giới bão hòa nên giá máy móc sản xuất hấp dẫn hơn.

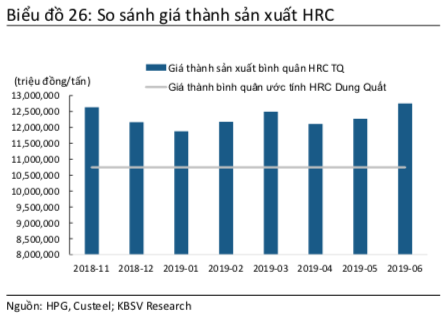

Giá thành sản xuất HRC từ Khu liên hợp gang thép Hoà Phát-Dung Quất thấp hơn so với Trung Quốc.

Theo tính toán của KBSV Research, hiện tại, giá thành sản xuất thép xây dựng của Hòa Phát tại Khu liên hiệp Hải Dương khoảng 10,824 triệu VND/tấn thép và của Khu liên hiệp Dung Quất, với đơn giá nguyên liệu đầu vào hiện tại, khi chạy hết công suất sẽ là 10,545 triệu VND/tấn thép.

Trong khi đó, giá thành sản xuất thép xây dựng bình quân của thép Trung Quốc 8 tháng gần đây khoảng 12,138 triệu VND/tấn thép. Như vậy, giá thành thép xây dựng hiện tại của Hòa Phát đang thấp hơn giá thành thép Trung Quốc khoảng 12% và khi dự án Dung Quất chạy hết công suất thì giá thành còn có thể hạ xuống mức thấp hơn của Trung Quốc là 15%.

Tương tự, giá thành sản xuất HRC của dự án Dung Quất khi chạy hết công suất sẽ ở mức 10,745 triệu đồng/tấn trong khi giá thành sản xuất HRC của Trung Quốc trung bình trong 8 tháng gần đây khoảng 12,310 triệu đồng/tấn. Như vậy, nhiều khả năng HRC của Dung Quất sẽ đủ sức cạnh tranh với HRC nhập khẩu từ Trung Quốc.

Tuy nhiên, một yếu tố khác cần lưu ý là tỉ giá đồng CNY so với VND đang có xu hướng giảm. Yếu tố này sẽ làm thu hẹp khoảng cách chênh lệnh giá thành của thép Trung Quốc và thép Hòa Phát.

Xác lập vị trí ở thị trường phía Nam nhờ khu liên hợp gang thép Hòa Phát – Dung Quất

Với kỳ vọng giúp Hoà Phát chiếm lĩnh thị trường phía Nam, KBSV Research cho biết sản phẩm thép xây dựng từ khu liên hợp gang thép Hòa Phát–Dung Quất sẽ được định hướng tập trung tiêu thụ tại thị trường miền Nam và một phần sẽ được xuất khẩu sang các nước Đông Nam Á, đặc biệt là Campuchia, nơi hoạt động xây dựng cơ sở hạ tầng cũng đang được đẩy mạnh.

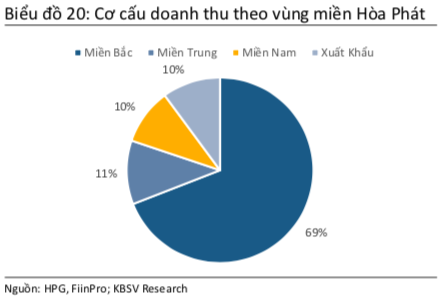

Cơ cấu doanh thu theo vùng miền của Công ty CP Tập đoàn Hoà Phát.

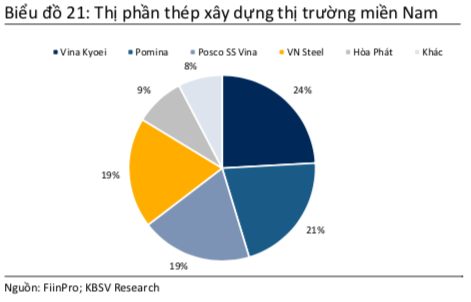

Hiện tại, Hòa Phát của ông Trần Đình Long mới chỉ tập trung tiêu thụ thép xây dựng tại thị trường miền Bắc, khi doanh thu tại thị trường miền Bắc chiếm gần 70% doanh thu thép của doanh nghiệp, chiếm thị phần 34% tại đây. Tại thị trường tiêu thụ thép xây dựng phía Nam, năm 2018, thép Hòa Phát chỉ chiếm thị phần khoảng 9%. Các nhà sản xuất thép có thị phần đứng đầu bao gồm Vina Kyoei với thị phần 24%, Pomina, Posco SS Vina, VN Steel lần lượt chiếm thị phần khoảng 20%.

Dù giá thép Hòa Phát luôn thấp hơn hầu hết các nhà sản xuất thép khác. Tuy nhiên, do khoảng cách vận chuyển từ Bắc vào Nam quá xa và tốn kém nên việc tiêu thụ thép gặp nhiều khó khăn. Theo như phản ánh của một số nhà phân phối thép phía Nam, nguồn cung thép Hòa Phát nhiều khi bị gián đoạn, họ không có hàng để tiêu thụ.

Khi nhà máy thép Hòa Phát–Dung Quất ra đời, vấn đề trên sẽ giải quyết. Vị trí địa lý của nhà máy rất thuận lợi khi nằm ở ven biển miền Trung và có cảng nước sâu cho phép tàu 200.000 tấn có thể cập bến, sẽ giúp Hòa Phát dễ dàng vận chuyển thép đến các thị trường tiêu thụ ở cả miền Bắc, miền Nam và xuất khẩu. Cùng với đó, chi phí vận chuyển cũng được tiết giảm ở khâu nhập khẩu các nguyên liệu đầu vào như Quặng sắt, than mỡ luyện cốc.

Thị phần thép xây dựng khu vực phía Nam.

Hiện tại, Hòa Phát của ông Trần Đình Long đã thực hiện các bước đi đầu tiên trong kế hoạch này như nhập phôi thép về cho nhà máy cán thép số 1 Dung Quất cán ra thành phẩm, cung cấp cho thị trường phía Nam; mua các cảng đường sông tại Đồng Nai, Cần Thơ để phục vụ cho công tác Logistics; tổ chức hội nghị, gặp mặt các nhà phân phối vật liệu xây dựng lớn tại miền Nam; thực hiện quảng cáo trên truyền hình VTV, HTV...

Với những lợi thế cạnh tranh như đã nói ở trên, KBSV cho rằng, Hòa Phát của ông Trần Đình Long sẽ từng bước chiếm lĩnh thị phần thép tại khu vực phía Nam, đặc biệt, bằng chiến lược cạnh tranh về giá. Trong phát biểu gần đây của chủ tịch Hòa Phát, ông Trần Đình Long cũng đã khẳng định: “Sẽ tiêu thụ hết thép bằng mọi giá” .