Masan MeatLife và tham vọng vượt tỷ phú Thái Lan của ông Nguyễn Đăng Quang

Tỷ phú Nguyễn Đăng Quang và tỷ phú Thái Lan Dhanin Chearavanont. (Ảnh minh hoạ).

Tham vọng tỷ USD cùng Masan MeatLife của tỷ phú Nguyễn Đăng Quang

4 năm kể từ ngày thành lập, Công ty CP Masan MeatLife với tên gọi ban đầu là Masan Nutri-Science, đang chuẩn bị cho 324,3 triệu cổ phiếu MML lên sàn UpCom vào tháng 12 này. Vốn hoá ở thời điểm chào sàn dự kiến đạt mức 1,3 tỷ USD.

Trong hệ sinh thái Masan, Masan MeatLife được ông Nguyễn Đăng Quang và các thành viên trong ban lãnh đạo kỳ vọng sẽ trở thành một trụ cột phát triển của Tập đoàn Masan trong thời gian tới, thông qua hoạt động kinh doanh các sản phẩm thịt có thương hiệu, trong đó nổi bật là sản phẩm thịt mát.

Theo đó, thịt heo hiện là mảng thị trường lớn nhất trong ngành F&B với quy mô thị trường có giá trị hơn 10 tỷ USD. Trong báo cáo thường niên 2018, tỷ phú Nguyễn Đăng Quang, Chủ tịch HĐQT Tập đoàn Masan, từng đề cập tới tham vọng đạt mức doanh thu tỷ USD từ sản phẩm thịt heo vào năm 2022. Trong đó, các sản phẩm thịt có thương hiệu sẽ đóng góp 50% – 70% doanh thu của doanh nghiệp, khi người tiêu dùng có xu hướng chuyển sang tiêu thụ sản phẩm thịt có thương hiệu đảm bảo.

Cụ thể, sau khi ra mắt thương hiệu thịt mát MEATDeli vào tháng 12/2018, Masan MeatLife đặt mục tiêu doanh thu tăng gấp 5 lần vào năm 2023, nhờ đẩy mạnh hoạt động kinh doanh của MEATDeli. Theo đó, doanh thu mảng thịt dự kiến đạt tăng trưởng kép (CAGR) 208% trong 2019-23 và chiếm 72% doanh thu thuần vào năm 2023, đồng thời sẽ vượt doanh thu mảng thức ăn chăn nuôi vào năm 2021.

Tỷ phú Thái Lan Dhanin Chearavanont là Chủ tịch đời thứ ba của Tập đoàn C.P.

Song để đạt được mục tiêu nêu trên, Masan sẽ phải cạnh tranh với một đối thủ đang vượt trội hơn hẳn là C.P Việt Nam, một thành viên của C.P Group (Charoen Pokphand) do tỷ phú Thái Lan Dhanin Chearavanont, hiện là người giàu thứ hai ở Đông Nam Á điều hành.

Việc tỷ phú Nguyễn Đăng Quang và các cộng sự tại Masan có thể giải bài toán cạnh tranh với C.P Việt Nam ra sao? Có lẽ, vẫn là một câu hỏi chưa có lời giải đáp.

Hiện tại Masan MeatLife là nhà sản xuất thức ăn chăn nuôi lớn thứ hai Việt Nam và là doanh nghiệp tiên phong trong sản phẩm thịt mát. Năm 2018, doanh thu của doanh thu đạt 14.000 tỷ đồng, trong đó 99,8% đến từ thức ăn chăn nuôi.

Bước sang năm 2019, doanh thu của Masan MeatLife của tỷ phú Nguyễn Đăng Quang có dấu hiệu chững lại khi doanh thu quý III/2019 của doanh nghiệp đạt 3.363 tỷ đồng, tăng nhẹ so với cùng kỳ. Trong đó, sản phẩm thịt mát mang thương hiệu MEATDeli đem về 69 tỷ đồng doanh thu trong Quý III/2019 cho Masan MEATLife, tăng gấp 4 lần so với quý II/2019.

Lũy kế 9 tháng đầu năm 2019, doanh thu của Masan MeatLife của tỷ phú Nguyễn Đăng Quang chỉ tăng 0,7%, đạt mức 10.104 tỷ đồng. Song lợi nhuận gộp trong kỳ của doanh nghiệp vẫn tăng hơn 20%, đạt 567 tỷ đồng.

Về phía C.P Việt Nam, trong con số tổng doanh thu 17,34 tỷ USD của C.P Group (Charoen Pokphand) ở thời điểm kết thúc năm 2018, đóng góp của thị trường Việt Nam chiếm tới 15%, tương ứng con số doanh thu 2,62 tỷ USD – khoảng gần 60.000 tỷ đồng, ước tính gấp hơn 4 lần so với Masan MeatLife của tỷ phú Nguyễn Đăng Quang.

Còn sau 9 tháng đầu năm 2019, những khó khăn của ngành chăn nuôi heo Việt Nam vẫn không tạo ra nhiều ảnh hưởng đến doanh thu của C.P Việt Nam khi tổng doanh thu của doanh nghiệp vẫn ở mức hơn 44.000 tỷ đồng.

Masan giữa "rừng" thương hiệu ngoại

Dù tỷ phú Nguyễn Đăng Quang từng bày tỏ mong muốn chia lại thị phần thị trường thịt heo, đồng thời đưa Masan MeatLife trở thành mảnh ghép chiến lược trong hệ sinh thái Masan. Song thực tế hiện tại cho thấy, thị trường thịt Việt Nam ước tính có giá trị khoảng 10 tỷ USD nhưng vẫn chưa có tiêu chuẩn.

Riêng thị trường thịt heo vẫn ở trong tình trạng thô sơ với 99% sản lượng được tiêu thụ là thịt ấm. Trong đó, 95% là thịt heo không an toàn, được nuôi bằng thức ăn có chứa thuốc tăng trọng, thịt có dư lượng thuốc kháng sinh, heo được giết mổ trong các cơ sở tư nhân không vệ sinh, thịt heo được vận chuyển trên phương tiện không đảm bảo an toàn sinh học, thịt được bán tại chợ truyền thống trong điều kiện không vệ sinh và dễ bị lây nhiễm bệnh.

Còn Công ty chứng khoán VNDirect cũng đã chỉ ra những rủi ro Masan MeatLife sẽ phải đối mặt trên thị trường thịt như: Tăng trưởng tiêu thụ thịt mát ở Việt Nam thấp hơn so với kỳ vọng; Bệnh dịch trên lợn bùng phát trên diện rộng; Tốc độ mở điểm bán mới của Masan MeatLife thấp hơn kỳ vọng; Giá các nguyên liệu thức ăn chăn nuôi chính cao hơn so với dự kiến.

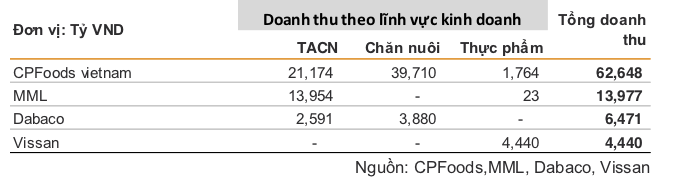

CP Foods và Vissan, hai đối thủ cạnh tranh với Masan MeatLife vẫn dẫn đầu mảng chăn nuôi và thịt.

Thêm vào đó, CP Foods và Vissan, các đối thủ cạnh tranh với Masan MeatLife của tỷ phú Nguyễn Đăng Quang, vẫn đang dẫn đầu mảng chăn nuôi và thịt.

Cụ thể, CP Foods không chỉ là đơn vị sản xuất thức ăn chăn nuôi hàng đầu mà còn là doanh nghiệp chăn nuôi số một tại Việt Nam, doanh nghiệp này đang tập trung vào lợn hơi và thịt gà. Năm 2018, CP Foods có doanh thu mảng chăn nuôi đạt 39.000 tỷ đồng.

Còn Vissan hiện tại là nhà sản xuất thực phẩm lớn nhất với sản phẩm chính là thịt lợn ấm và thực phẩm chế biến. Doanh nghiệp này nắm giữ 22,5% thị phần thực phẩm đóng gói nội địa năm 2018.

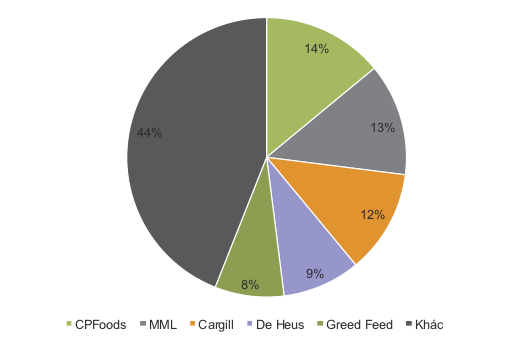

Masan xếp sau CP Foods về thị phần thức ăn chăn nuôi ở Việt Nam.

Một khó khăn khác Masan MeatLife của tỷ phú Nguyễn Đăng Quang cũng phải đối mặt nằm ở thị trường thức ăn chăn nuôi, đó là sự lấn lướt về thị phần của các thương hiệu ngoại.

Theo đó, năm 2018, tổng sản lượng thức ăn chăn nuôi Việt Nam bao gồm thịt heo, gia cầm và thủy sản đạt 21,4 triệu tấn, với giá trị thị trường ước tính khoảng 173.0000 tỷ đồng, riêng thức ăn cho heo chiếm 56% tổng sản lượng sản xuất.

Song tăng trưởng sản lượng sản xuất thức ăn chăn nuôi đã giảm xuống mức 6% vào năm 2017 và 4% vào năm 2018 từ mức 13% của năm 2016 do tác động của dịch bệnh trên heo, gia cầm bao gồm cúm gia cầm, lở mồm long móng và dịch tả lợn châu phi (ASF). Năm 2019, tăng trưởng khối lượng tiêu thụ thức ăn chăn nuôi tiếp tục giảm do hậu quả nặng nề của dịch tả lợn châu Phi kéo dài từ quý IV/2018.

Trong bối cảnh đó, CP Foods của tỷ phú Thái Lan vẫn nắm giữ vị trí số một trong ngành thức ăn chăn nuôi với 14% thị phần năm 2018. Masan MeatLife theo sau với thị phần 13%, kế đến là Cargill và De Heus.