Có nên giảm lãi suất, bơm tiền kích cầu vào thời điểm này?

Tại Việt Nam, vấn đề nới lỏng tiền tệ cũng đang được đặt ra. Tuy nhiên, một số ý kiến cho rằng, Chính phủ nên cân nhắc đưa ra các gói kích thích, giảm lãi suất để hỗ trợ tăng trưởng trong bối cảnh nhiều ngành suy giảm vì dịch bệnh.

Thời điểm này có nên giàm lãi suất, kích cầu kinh tế vẫn nhận được nhiều ý kiến trái chiều (Ảnh: HDBank)

Tỷ giá USD/VND ra sao sau Tết Nguyên Đán?

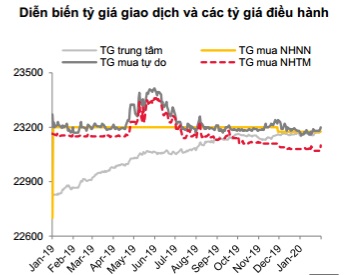

Trong báo cáo về Thị trường Tài chính Tiền tệ Việt Nam tháng 1/2020, vừa được Công ty CP Chứng khoán SSI công bố, trong cả tháng 1/2020, tỷ giá USD/VND gần như ngang mức chốt năm 2019, nguồn cung ngoại tệ hết sức dồi dào và NHNN vẫn liên tục mua vào ngoại tệ trong những tuần trước tết. Tuy nhiên, sau kỳ nghỉ Tết Nguyên Đán, chịu áp lực từ thị trường quốc tế, tỷ giá USD/VND bật tăng trên cả ngân hàng và tự do. Chốt tháng, tỷ giá giao dịch trên ngân hàng là 23.100/23.270 - tăng 20 và 40 đồng/USD; tỷ giá tự do là 23.200/23.300 - tăng 30 và 120 đồng/USD so với cuối năm 2019.

Tỷ giá trung tâm được điều chỉnh tăng thêm 39 đồng/USD, lên mức đỉnh mới là 23.196 đồng/USD trong khi tỷ giá mua vào của NHNN vẫn được giữ nguyên ở mức 23.175 đồng/USD. Chênh lệch tỷ giá mua vào và bán ra nới rộng, hiện ở mức cao nhất trong nhiều năm trở lại đây cho thấy tâm lý thận trọng trước rủi ro tỷ giá đang gia tăng.

Theo đánh giá của các chuyên gia SSI, thương mại và du lịch giảm sút có thể khiến nguồn cung ngoại tệ không dồi dào như năm 2019. Tuy vậy với dự trữ ngoại hối đã tích lũy được trong các năm qua, bộ đệm để ứng phó với các biến động tỷ giá là khá vững.

“Tỷ giá giao dịch trên ngân hàng dự báo sẽ có biến động nhưng mức tăng không nhiều, xoay quanh mức 23.175đ/USD - là tỷ giá mua vào của NHNN và vẫn cách khá xa đỉnh ghi nhận trong 2019, trừ khi có những diễn biến trầm trọng hơn của dịch bệnh”, chuyên gia của SSI dự báo.

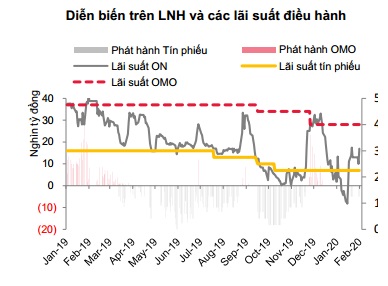

Cũng theo SSI, trong nửa đầu tháng, thị trường mở không phát sinh giao dịch, tiền đồng vẫn liên tục được bơm ra qua giao dịch mua ngoại tệ của NHNN. Thanh khoản trên liên ngân hàng ở mức cao và lãi suất VND giảm mạnh, có thời điểm xuống dưới 1%/năm với kỳ hạn qua đêm. Chênh lệch lãi suất VND-USD thu hẹp liên tục và chuyển sang âm. Trong 5 ngày giao dịch trước và sau kỳ nghỉ Tết Nguyên đán, NHNN đã trở lại hút ròng 25.000 tỷ đồng thông qua kênh tín phiếu. Cùng với nhu cầu tiền đồng cao trong giai đoạn cao điểm, lãi suất VND đã quay đầu tăng, lên mức 3.08%/năm với kỳ hạn qua đêm và 3.44%/năm với kỳ hạn 1 tuần, chênh lệch lãi suất VND-USD khôi phục về mức +1.45%/năm.

So với năm 2019, việc bơm tiền đồng thông qua giao dịch mua ngoại tệ sẽ có phần hạn chế hơn do nguồn cung ngoại tệ khó tăng. Dòng tiền KBNN cũng có thể thu hẹp khi tốc độ giải ngân đầu tư công 2020 tăng tốc. Thông qua công cụ tài khóa này, lượng tiền trong lưu thông cũng sẽ tăng lên và gia tăng nguồn huy động cho các NHTM, từ đó lại hỗ trợ giảm mặt bằng lãi suất theo định hướng đề ra. Tuy vậy, đó là trong kịch bản tích cực.

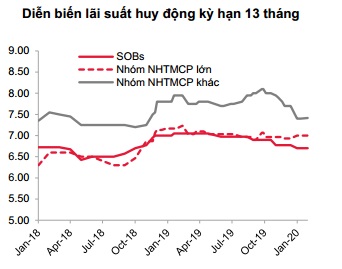

Trên thị trường 1, lãi suất tiền gửi ổn định ở mức 4.1-5.0%/năm với kỳ hạn dưới 6 tháng, 5.3-7.4%/năm với kỳ hạn 6 đến dưới 12 tháng và 6.4-7.5%/năm với kỳ hạn 12, 13 tháng.

Có nên bơm tiền kích cầu thời điểm này?

Trong bối cảnh ngân hàng trung ương một số quốc gia trong ASEAN đã có những phản ứng đầu tiên về chính sách tiền tệ (cụ thể là nới lỏng) sau khi dịch do virus corona lan rộng. Nhiều chuyên gia kinh tế vẫn khẳng định, không nên vội vàng giảm lãi suất, nới lỏng tiền tệ để kích cầu ở thời điểm hiện tại.

PGS.TS. Nguyễn Khắc Quốc Bảo, Trưởng khoa Tài chính (Trường Đại học Kinh tế TP.HCM) cho rằng, giảm lãi suất, nới lỏng tiền tệ là nhằm khuyến khích chi tiêu, tạo động lực sản xuất - kinh doanh, tiêu dùng, hỗ trợ tăng tổng cầu. Tuy nhiên, đó chỉ là lý thuyết.

“Hiện nay, tổng cầu của thế giới và Việt Nam đều giảm sút. Người dân giảm chi tiêu không phải vì hàng hóa đắt đỏ, mà vì dịch bệnh, nên hạn chế mua sắm, du lịch, các hoạt động không cần thiết chỗ đông người. Vì vậy, mục đích giảm lãi suất, nới lỏng tiền tệ để kích thích chi tiêu khó có hiệu quả, vì nếu dịch bệnh chưa được khống chế, người dân vẫn sẽ hạn chế mua sắm, đi du lịch… Trong khi hiệu quả mang lại mờ nhạt, thì nới lỏng tiền tệ lại có thể gây ra rủi ro lạm phát và các mặt trái khác”, PGS.TS Nguyễn Khắc Quốc Bảo khuyến cáo.

Cũng theo ông Bảo: “Theo tôi, mục tiêu tối thượng của chính sách tiền tệ hiện nay là giữ ổn định vĩ mô, ổn định giá trị đồng tiền, ổn định tỷ giá hối đoái để người dân cảm thấy yên tâm, không thực hiện các hành vi đầu cơ, tích trữ. Đương nhiên dịch bệnh sẽ khiến điều hành chính sách tiền tệ năm nay khó khăn hơn, tín dụng có thể tăng chậm lại, song đây chưa phải là thời điểm tốt để nới lỏng tiền tệ”.

Trong khi đó, TS Bùi Quang Tín, chuyên gia tài chính - ngân hàng, Trường ĐH Ngân hàng TP.HCM, cho rằng hiện nay, nhu cầu tín dụng đang rất yếu. Tại các phòng tín dụng giao dịch chi nhánh của các ngân hàng, nếu thời điểm bình thường (phòng giao dịch quy mô trung bình) sẽ có lượng giao dịch bình quân từ 200 - 250 lượt, nhưng hiện nay chỉ còn từ 30 - 50 giao dịch. Rõ ràng, khi nhu cầu về tín dụng, giao dịch ngân hàng giảm đi (lượng cầu yếu đi) thì lượng cung tiền phải giảm giá lãi suất xuống. Đây là vấn đề hoàn toàn hợp lý, chứ nếu giữ nguyên lãi suất thì ai còn tham gia.

“Trong điều hiện hiện nay, lãi suất huy động rất khó giảm, lãi suất cho vay thì phải giảm xuống, các phí dịch vụ, chi phí sử dụng thanh toán online phải giảm hết, thì các ngân hàng buộc phải thắt lưng buộc bụng, cắt giảm chi phí… Lợi nhuận ngân hàng theo đó chắc chắn là giảm xuống nhưng các ngân hàng sẽ phải làm sao để đạt ở mức tương đối”, ông Tín nói.

Cũng theo ông Tín, vấn đề ưu tiên cái gì thì ưu tiên nhưng trọng tâm vẫn phải đặt DN lên hàng đầu.

“Tất cả các chính sách của NHNN, của các NHTM thì đều nhắm đến người dân và các DN. Nếu DN và người dân không sống được thì sao chính sách có hiệu quả được. Quan điểm của tôi là chính sách cũng phải thức thời, thích nghi được với sự biến động của thị trường. Tất nhiên là khi thực hiện chính sách nới lỏng tiền tệ, giảm lãi suất, giảm phí… thì phía NHNN cũng phải đảm bảo các chính sách điều hành đó, nhưng cũng phải thay đổi cho phù hợp với những tiêu cực của dịch virus corona vừa qua, chứ không thể cứ nói ưu tiên chính sách vĩ mô, chính sách tài khóa, chính sách tiền tệ rồi quên đi sự biến động của nền kinh tế, quên đi đời sống của DN, của người dân là không phù hợp”, ông Tín nói.

|

Trong cuộc họp với 21 NHTM ngày 6/2/2020, đại diện NHNN đã yêu cầu các NHTM không được tăng lãi suất cũng như có các biện pháp hỗ trợ khách hàng vay để giảm thiểu thiệt hại với nền kinh tế do ảnh hưởng của virus corona. Dịch bệnh này có thế khiến lãi suất huy động và cho vay khó giảm hơn nhưng với sự chỉ đạo quyết liệt của Chính phủ, lãi suất vẫn có khả năng giảm, rõ nhất là ở nửa cuối năm khi dịch bệnh lắng xuống và giải ngân đầu tư công có kết quả tốt. |