Chịu sức ép thanh khoản, ngân hàng lách luật xé trần lãi suất huy động?

Lãi suất huy động xuất hiện mức cao nhất là 9,2%/năm

Về vấn đề này, TS. Cấn Văn Lực, Giám đốc Trung tâm đào tạo nhân lực BIDV, khẳng định không phải các ngân hàng lách luật. Với lãi suất huy động kỳ hạn từ 6 tháng trở lên, các ngân hàng được thoả thuận lãi suất. Hơn nữa, hình thức phát hành chứng chỉ tiền gửi để huy động nguồn vốn trên thị trường 1 (dân cư và doanh nghiệp) được các ngân hàng trên thế giới thường xuyên thực hiện. Các ngân hàng trong nước ít thực hiện huy động hình thức này vì người dân không ưa thích kỳ dài hạn.

“Tuy nhiên, việc thực hiện phát hành chứng chỉ tiền gửi với kỳ dài hạn từ 3 – 5 năm là điều cần thiết để các ngân hàng cơ cấu lại nguồn vốn nhằm đáp ứng những quy định của Ngân hàng Nhà nước”, ông Lực phân tích.

Áp lực đến từ thanh khoản

Cách đây vài ngày, mặt bằng lãi suất huy động của các kỳ dài hạn ở các ngân hàng cao nhất cũng 8%/năm cho kỳ 36 tháng. Mặt bằng lãi suất bắt đầu được các ngân hàng đẩy lên khi có một công ty tài chính tiêu dùng đã huy động với mức rất cao, 11%/năm cho kỳ hạn 36 tháng. Tuy nhiên, các ngân hàng không điều chỉnh lãi suất huy động mà thực hiện phát hành chứng chỉ tiền gửi.

Một nguyên nhân mang tính bản chất của hệ thống ngân hàng khiến lãi suất huy động tăng, đó là vấn đề thanh khoản. Theo thông tin từ Uỷ ban giám sát tài chính quốc gia và NHNN, tín dụng tháng 1 tăng +1,75%, cao nhất 5 năm, còn huy động lại giảm -1,6%, thấp nhất 5 năm. Một điều tương đối khó hiểu là tín dụng sau khi đã tăng phi mã gần 4% vào tháng 12.2016 lại tiếp tục tăng gần 2% vào tháng 1, tháng có 1/3 thời gian là nghỉ tết.

Nguồn: CTCK Sài Gòn (SSI)

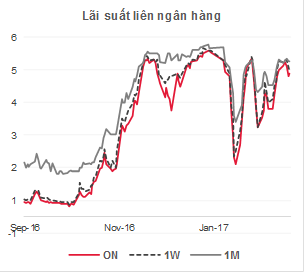

Một diễn biến khác, là trên thị trường OMO, NHNN tiếp tục bơm tiền với tổng lượng bơm ròng là 15.833 tỷ đồng, trong đó lượng bơm ra thị trường OMO 22.375 tỷ đồng và 4.000 tỷ đồng tín phiếu đáo hạn, hút về có 10.542 tỷ đồng trên thị trường OMO đáo hạn. Đây là tuần thứ hai NHNN không phát hành tín phiếu.

Theo nhận định của CTCT Sài Gòn (SSI), sau khi NHNN bơm tiền trên thị trường OMO thì thanh khoản có dấu hiệu bớt căng thẳng.

Còn theo CTCK Bảo Việt (BVSC), hiện tượng dư thừa thanh khoản không diễn ra đối với tất cả các ngân hàng. Phần chênh 65.000 tỷ đồng giữa cung tiền và tín dụng, nếu trừ khi phần hút ròng của kênh trái phiếu từ đầu năm thì còn khoảng hơn 60.000 tỷ đồng. Đây có thể được coi là con số phản ánh thanh khoản của hệ thống và phần này trên thực tế, chủ yếu nằm tại các NHTM có quy mô lớn, thuộc tốp đầu.

“Trong khi đó, sự khó khăn về thanh khoản lại thường xảy ra với nhóm ngân hàng thuộc tốp sau với quy mô vừa và nhỏ. Việc vay vốn trên thị trường liên ngân hàng đối với nhóm ngân hàng này không phải lúc nào cũng dễ dàng. Điều này giải thích tại sao mặc dù thanh khoản toàn hệ thống vẫn đang khá dồi dào nhưng lãi suất liên ngân hàng lại có diễn biến tăng trong thời gian gần đây”, BVSC phân tích.

Tâm lý kỳ vọng đẩy mặt bằng lãi suất dâng cao

Nói về diễn biến lãi suất huy động, theo ông Lực, việc các ngân hàng nâng lãi suất huy động để huy động kỳ dài hạn là đếp đáp ứng yêu cầu của Thông tư 06/2016/TT-NHNN. Theo đó, các NHTM điều chỉnh lãi suất huy động là nhằm cân đối, sắp xếp lại cơ cấu nguồn vốn khi quy định trong Thông tư 06 về giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung và dài hạn từ mức 60% xuống mức 50% chính thức có hiệu lực kể từ đầu năm 2017.

BVSC cũng cho rằng, với áp lực của quy định này, các ngân hàng nhỏ sẽ gặp nhiều khó khăn về thanh khoản hơn do tỷ lệ sử dụng nguồn vốn ngắn hạn để cho vay trung dài hạn trước đây của nhóm này thường cao hơn các ngân hàng lớn.

“Hơn nữa, ngay cả đối với các ngân hàng thuộc tốp trung, mặc dù có thể chưa chịu sức ép về thanh khoản nhưng nếu vẫn muốn phát triển mạnh tín dụng thì vẫn phải lựa chọn 1 trong 2 cách, một là tăng lãi suất các kỳ hạn dài để thu hút thêm vốn trung và dài hạn; hai là điều chỉnh lãi suất các kỳ hạn ngắn để tăng giá trị tuyệt đối cho tổng nguồn vốn ngắn hạn. Cả hai cách này đều gây ra áp lực tăng lãi suất huy động, hoặc ở kỳ hạn ngắn hoặc ở kỳ hạn dài”, BVSC phân tích.

Một nguyên nhân nữa đến từ xu hướng tăng của lạm phát. Lạm phát tăng khá nhanh ngay trong hai tháng đầu năm (tổng mức tăng là 0,7%) cũng là nhân tố buộc các ngân hàng phải xem xét điều chỉnh biểu lãi suất huy động khi kỳ vọng của người gửi tiền thay đổi.

“Diễn biến chỉ số CPI năm nay mặc dù không chịu ảnh hưởng nhiều từ quyết định điều chỉnh giá hai nhóm hàng y tế và giáo dục như trong năm 2016, tuy nhiên sức ép có thể sẽ lại đến từ nhóm hàng giao thông với xu hướng tăng trở lại của giá xăng dầu (mức tăng của nhóm hàng này lên tới 3,7% riêng trong hai tháng đầu năm)”, BVSC bình luận.

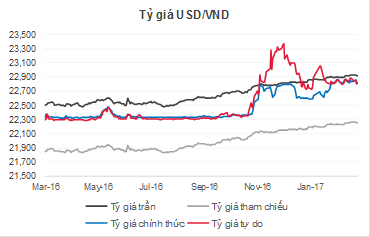

Một áp lực nữa cho lãi suất, đó là áp lực từ lộ trình tăng lãi suất của FED, tuy nhiên, áp lực này phần nhiều mang tính tâm lý. Sau quyết định tăng lãi suất trong cuộc họp ngày 15.03 vừa qua, dự kiến FED sẽ có thêm hai lần tăng lãi suất nữa trong năm nay và ba lần nữa trong năm 2018.

“Nếu trần lãi suất tiền gửi USD trong nước vẫn duy trì ở mức 0%, có thể dòng kiều hối và đầu tư gián tiếp sẽ có sự đảo chiều ở mức nhất định. Mặc dù vậy, những tác động trong đợt điều chỉnh lãi suất lần này của FED là không lớn và có xu hướng nhẹ bớt so với lần trước”, BVSC phân tích.