Ráo riết chiếm lĩnh thị phần, chi phí bán hàng và quản lý của PNJ tăng vượt kế hoạch

Công ty CP Vàng bạc Đá quý Phú Nhuận (mã chứng khoán PNJ) vừa công bố số liệu tài chính quý IV.2017 bao gồm Báo cáo tài chính hợp nhất và Báo cáo riêng. Theo báo cáo tài chính hợp nhất, lợi nhuận trước thuế hợp nhất đạt 908,11 tỷ đồng, tăng 54% so với cùng kỳ và đạt 121% so với kế hoạch. Tổng doanh thu cả năm của PNJ đạt 11.049 tỷ đồng, tăng 28% so với năm 2016; trong đó, doanh thu bán lẻ đạt gần 5.780 tỷ đồng, tăng 39% so với cùng kỳ. Cùng với đó, lợi nhuận gộp đạt gần 1.912 tỷ đồng, tăng 36% so với cùng thời điểm năm trước.

Chi phí bán hàng và quản lý doanh nghiệp tăng “vượt kế hoạch”

Báo cáo kết thúc quý IV của năm tài chính 2017 bằng con số doanh thu và lợi nhuận sau thuế ấn tượng, năm các chỉ tiêu quan trọng của PNJ đều tăng so với năm 2016 và vượt chỉ tiêu kế hoạch năm 2017 được giao. Với kết quả đó, cổ phiếu PNJ đã đóng cửa phiên giao dịch ngày 19.01 ở mức giá 143.000 đồng/cổ phiếu, tăng 105% so với hồi đầu năm.

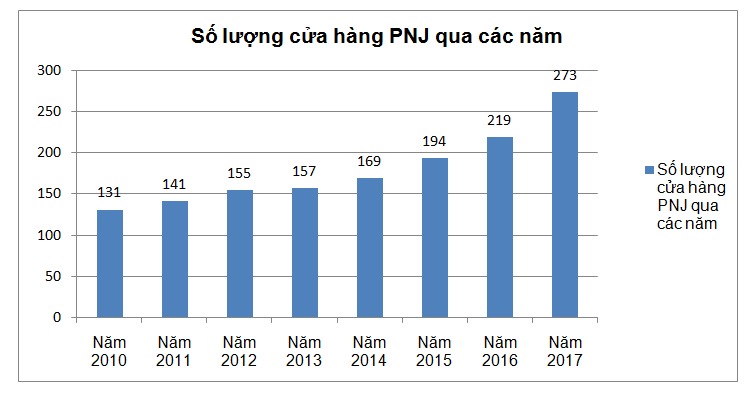

Cũng theo thuyết minh tài chính được công bố, doanh số tăng chủ yếu đến từ trang sức bán lẻ, là kết quả của việc thực hiện chiến lược mở rộng hệ thống bán lẻ. Theo đó, trong năm 2017 PNJ đã khai trương mới thêm 50 cửa hàng nâng tổng số cửa hàng lên con số 273. Dự kiến đầu năm 2018, PNJ sẽ có 300 cửa hàng phủ khắp cả nước. Như vậy, hiện nay PNJ vẫn là doanh nghiệp dẫn đầu về thị phần bán lẻ vàng trang sức.

Việc mở rộng hệ thống bán lẻ này, thị phần của PNJ cũng ước đạt tăng 0,5% so với cùng kỳ, lên 27%. Theo đánh giá của các công ty chứng khoán, con số này có thể thể tăng lên mức 28% trong năm 2018 và đạt 30,4% trong năm 2020 nếu tiến độ mở cửa hàng đúng theo kế hoạch khi thị trường đang mức tăng trưởng tốt.

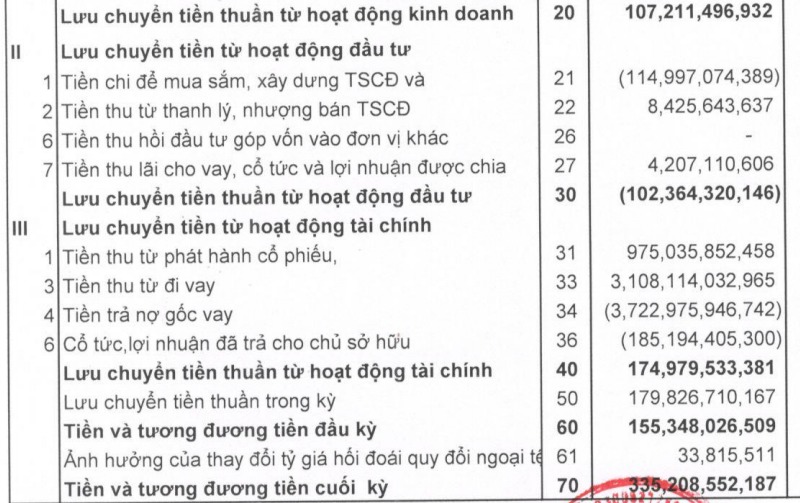

Mặc dù vậy, việc liên tục mở mới cửa hàng cũng kéo theo rất nhiều chi phí do yêu cầu đầu tư lớn vào Tài sản cố định, đội ngũ thiết kế, đội ngũ bán hàng, hoạt động marketing quảng cáo... Báo cáo lưu chuyển tiền tệ cho thấy lưu chuyển tiền thuần từ hoạt động đầu tư của công ty được ghi nhận âm 102 tỷ đồng.

Theo đó, công ty đã phải chi một số tiền lớn lên đến 115 tỷ để mua sắm, xây dựng TSCĐ; con số này cao gấp 1,32 lần trong năm 2016. Nếu như không được bổ sung một khoản tiền 975 tỷ đồng thu được từ đợt phát hành lô 9.827.457 cổ phiếu riêng lẻ vào tháng 7 vừa qua thì dòng tiền cuối kỳ của PNJ đã âm do công ty còn phải chi tiền trả cổ tức và trả nợ gốc vay lên đến 3.723 tỷ đồng.

Bên cạnh đó, chi phí lãi vay trong năm 2017 là 55 tỷ đồng giảm 32,7% so với năm 2016 do dư nợ bình quân vay ngắn hạn giảm đáng kể. Dù chi phí tài chính giảm nhưng chi phí bán hàng, chi phí quản lý doanh nghiệp lại tăng “vượt kế hoạch”. Luỹ kế cả năm, chi phí bán hàng lên đến 775 tỷ đồng vượt 16,5% kế hoạch được giao và chi phí quản lý doanh nghiệp là 188 tỷ đồng vượt 19,7% kế hoạch.

Trong đó chi phí nhân công luôn chiếm tỷ lệ lớn như trong quý IV vừa qua khoản chi cho nhân công chiếm tỷ trọng 51,7% tổng chi phí quản lý, bán hàng. Như vậy, mở rộng quy mô sản xuất kinh doanh luôn đi kèm với bài toán chi phí và nguồn vốn đầu tư. Nếu như giảm vay thì phải tăng vốn bằng cách phát hành thêm cổ phiếu và PNJ đã chọn cách thứ hai.

Hiện cổ phiếu PNJ có EPS tính tới quý III (lãi cơ bản trên mỗi cổ phiếu) là 5,96 nghìn đồng. Nếu so sánh với một ông lớn khác trong ngành bán lẻ thiết bị di động là Công ty CP Đầu tư Thế giới Di động (mã cổ phiếu: MWG) thì EPS của MWG cao hơn với 6,53 nghìn đồng. Tuy nhiên, Hệ số giá trên thu nhập (P/E) của PNJ lại đang cao hơn. Cụ thể, hệ số P/E của PNJ là 24,01 còn P/E của MWG là 19,54 cho thấy nhà đầu tư đang kỳ vọng cao vào cổ phiếu PNJ.

Ám ảnh DongABank

Tuy vậy, PNJ hiện vẫn đang bị ảnh hưởng lợi nhuận bởi sự cố DongABank. Kể từ tháng 8.2015, ngân hàng hoạt động dưới sự giám sát đặc biệt của NHNN. Trên website của DongA Bank đã không còn công bố rộng rãi Báo cáo tài chính, lần cuối Ngân hàng công khai BCTC là cuối năm 2014.

Tại thời điểm này, ngân hàng có vốn điều lệ là 5 nghìn tỷ đồng; tổng tài sản là 87,10 nghìn tỷ đồng, tổng cho vay khách hàng là 51,84 nghìn tỷ đồng. Lợi nhuận trước thuế năm 2014 giảm đáng kể xuống chỉ còn 35,14 tỷ đồng, giảm 918% từ mức 430,19 tỷ đồng năm 2013.

Đến thời điểm cuối năm 2016, ngân hàng phát đi thông tin tích cực với lợi nhuận trước thuế đạt 15,2 tỷ đồng, tăng 17,8% so với năm 2015; xử lý và thu hồi được 4.192 tỷ đồng nợ xấu. Tuy nhiên, hiện nay tương lai DongA Bank có thoát kiểm soát đặc biệt của NHNN không vẫn là một dấu hỏi.

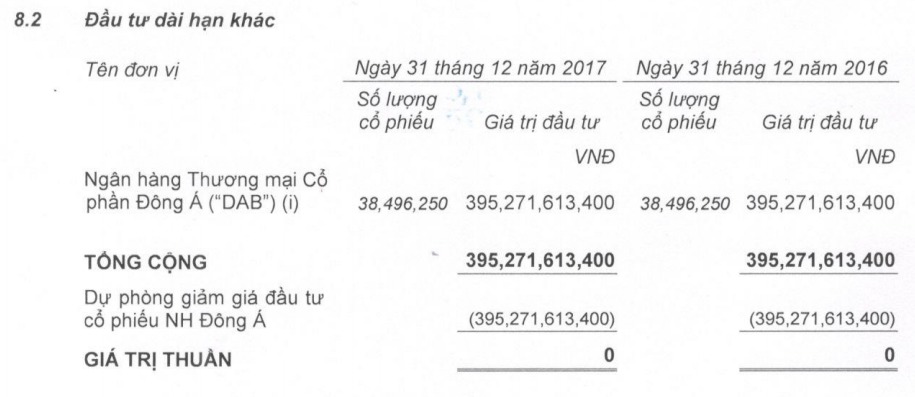

Cũng bắt đầu từ thời điểm 14.08.2015, toàn bộ cổ phiếu của các cổ đông DongA Bank đều bị “đóng băng” không được chuyển nhượng theo Thông báo số 83/TB-HĐQT-DAB của Ngân hàng trong đó có gần 38.500.000 cổ phiếu của PNJ. Hiện công ty PNJ đã hoàn thành trích lập dự phòng cho toàn bộ khoản đầu tư tài chính này trị giá hơn 395 tỷ đồng.

Như vậy, nếu được chuyển nhượng cổ phiếu của DongA Bank, PNJ sẽ có thêm khoản Thu nhập khác do đã trích lập dự phòng hết giá trị khoản đầu tư này. Tuy nhiên, điều này hoàn toàn phụ thuộc vào tương lai của DongA Bank có thoát kiểm soát đặc biệt hay không.