Cuộc đua lãi suất, lạm phát và nghịch lý lãi suất trái phiếu Chính phủ

Sau BIDV, 2 "ông lớn" trong khối NHTM có vốn Nhà nước là VietinBank và Agribank cũng đã động thái tăng lãi suất huy động ở một số kỳ hạn.

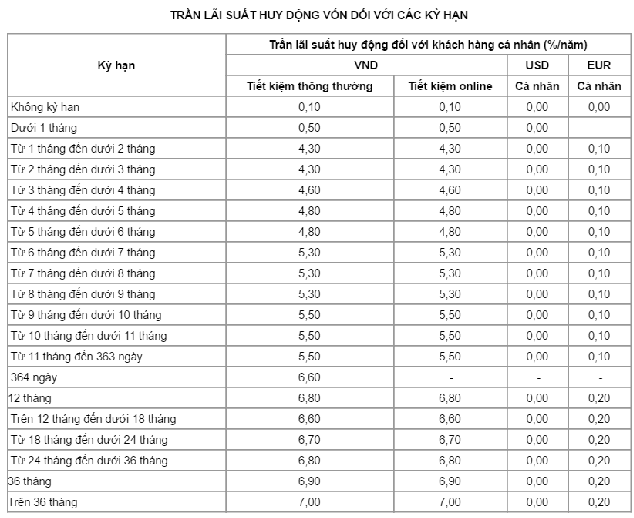

Trên biểu lãi suất huy động của VietinBank ngày 5.9, kỳ hạn từ 1 tháng đến dưới 3 tháng tăng thêm 0,2%, lên 4,3%/năm. Kỳ hạn từ 4 tháng đến dưới 9 tháng được ngân hàng này tăng thêm 0,2%, lên 5,3%.

Agribank cũng đã tăng lãi suất thêm 0,1 - 0,2% ở nhiều kỳ hạn. Trong đó, kỳ hạn 1 tháng tăng thêm 0,2%/năm, lên 4,3%/năm; kỳ hạn 12 tháng tăng 0,2%/năm, lên 6,8%/năm; kỳ hạn 24 tháng tăng thêm 0,1%/năm, lên 6,8%/năm.

Biểu lãi suất huy động tại Vietinbank

Trước đó, ngày 4.9, BIDV đã có thông báo cộng thêm lãi suất từ 0,1 đến 0,2%/năm cho người gửi tiền ở một số kỳ hạn khi gửi online. Ngân hàng này cũng đã tăng lãi suất thêm 0,2% đối với nhiều kỳ hạn ngắn.

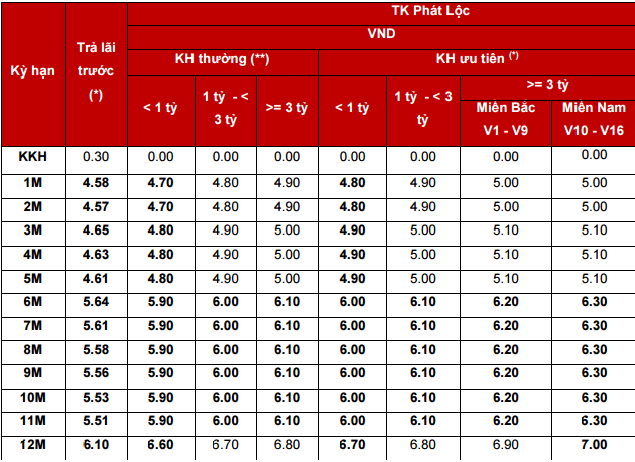

Ở khối ngân hàng cổ phần cổ phần lớn, Techcombank điều chỉnh lãi suất tăng thêm 0,1% ở các kỳ hạn.

Biểu lãi suất huy động tại Techcombank

ACB hiện cũng đã áp dụng biểu lãi suất mới, mức lãi suất gửi tiết kiệm cao nhất tại đây là 7,2%/năm. Các kỳ hạn ngắn dưới 12 tháng hầu như không có thay đổi, tuy nhiên ngân hàng lại cộng thêm từ 0,05 đến 0,1 điểm % cho các khách hàng có số tiền gửi lớn từ 5 tỉ đồng trở lên.

Ở nhóm các ngân hàng nhỏ và vừa trong khi đó ghi nhận hầu hết tăng lãi suất và chủ yếu là kỳ hạn dài, mức tăng khá mạnh từ 0,5 – 1,4%/năm, như: Viet Captial Bank, TPBank, SeABank, Nam A Bank, VIB Bank…

Nghịch lý lãi suất trái phiếu Chính phủ

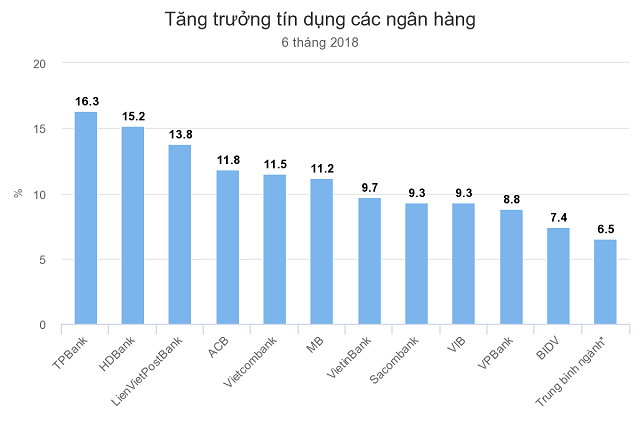

Nếu Ngân hàng Nhà nước kiên định với mục tiêu tăng trưởng tín dụng 17% và sẽ không nới room tín dụng cho các ngân hàng như Chỉ thị 04 Thống đốc NHNN đã ban hành thì nhiều ngân hàng dường như không còn nhiều dư địa để tăng trưởng tín dụng trong nửa cuối năm.

Đơn cử như tăng trưởng tín dụng của VietinBank đạt 9,7%, MB tăng trưởng 11,2%, Vietcombank 11,52%, LienVietPostBank cũng xấp xỉ 14%. Thậm chí, con số tăng trưởng tín dụng HDBank cũng vượt 15%, TPBank đạt 16,3% cao hơn so với mức mức trần đã được NHNN duyệt trước đó là 15%.

Theo một chuyên gia tài chính ngân hàng, việc NHNN “kiên định” không nới "room" tín dụng cho các NHTM trong khi các ngân hàng đã "sử dụng" gần hết room cho phép sẽ dẫn tới độ vênh nhất định trong cung – cầu vốn trên thị trường. Cầu của các ngân hàng cuối năm thường lớn nhưng khi không được phép cho vay quá lớn điều ấy làm cho thị trường mất cân đối về cung - cầu. Cầu lớn – cung thấp sẽ làm chi phí vay vốn của doanh nghiệp sẽ trở nên “đắt đỏ” hơn. Đó là nguyên tắc thị trường.

Vị này cũng cho rằng, hiện nay hạn mức tín dụng là biện pháp hành chính, lãi suất lại theo cơ chế thị trường. Trong tình huống này, tốt nhất là các NHTM phải tăng lãi suất tiền gửi trước để huy động đủ nguồn vốn đảm bảo thanh khoản cho hoạt động của ngân hàng. Thanh khoản ở đây bao gồm nguồn vốn chi trả cho các khoản tiết kiệm, nguồn vốn cho những khoản vay mới và nguồn vốn cho những khoản vay bất đối xứng kỳ hạn hay nói cách khác là những khoản vay dài hạn được ngân hàng dung vốn ngắn hạn để cho vay.

Nhìn về việc tăng lãi suất huy động của các ngân hàng, ông Cấn Văn Lực, thành viên tư vấn chính sách tiền tệ Quốc gia, nhận định tăng trưởng tín dụng tăng tới 8,5% trong 8 tháng đầu năm trong khi đó tăng trưởng huy động ước khoảng 6,5% - 7%. Rõ ràng như vậy, các ngân hàng đang cần đẩy mạnh huy động vốn để đảm bảo thanh khoản của các ngân hàng, cần đối giữa huy động và cho vay.

Cũng theo ông Lực, lý do thứ 2 dẫn tới việc tăng lãi suất đồng loạt như hiện nay cũng là để đáp ứng yêu cầu của Thông tư 06, từ ngày 1.1.2019, các ngân hàng được phép sử dụng 40% vốn ngắn hạn cho vay trung và dài hạn. Vì vậy các NHTM cần phải chuẩn bị trước nguồn vốn trung và dài hạn nhiều hơn.

Phải nói thêm rằng, chính sách tài khóa và tiền tệ của chúng ta chưa có sự nhịp nhàng. Trong khi ngành ngân hàng cố gắng giảm lãi suất nhưng trái phiếu chính phủ lại phát hành lên tới lãi suất 8%. Ngân hàng buộc phải cạnh tranh bằng công cụ lãi suất.

“Tiền của ngân hàng là từ dân cư, trong khi đó Chính phủ lại yêu cầu là trái phiếu Chính phủ phải do cư dân mua thông qua ngân hàng. Lãi suất trái phiếu cao thì làm sao ngân hàng giảm lãi suất huy động được”, ông Lực thừa nhận.

Áp lực lạm phát?

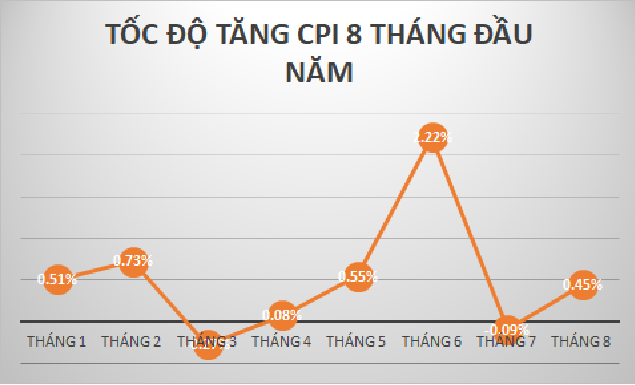

Ở một góc nhìn khác, vĩ mô hơn, bà Trần Hải Yến, chuyên viên phân tích vĩ mô công ty chứng khoán Bảo Việt (BVSC), chỉ ra nguyên nhân cốt lõi khác đẩy lãi suất huy động tăng đến từ áp lực lạm phát.

Bà Yến dẫn chứng, theo công bố của Tổng cục Thống kê, chỉ số giá tiêu dùng (CPI) tháng 8.2018 tăng 0,45% so với tháng trước, tăng 3,98% so với cùng kỳ năm trước, tăng 2,59% so với tháng 12 năm trước. CPI bình quân 8 tháng đầu năm 2018 so với cùng kỳ năm trước tăng 3,52%. Với kết quả này, dự báo CPI năm 2018 sẽ cao hơn so với năm 2017 và có thể tiếp tục tăng trong năm 2019 tới đây. Chính vì thế, khi lạm phát tăng đồng nghĩa với lãi suất sẽ tăng.

Lạm phát có xu hướng tăng nhanh trở lại

“Lãi suất chính là giá cả của tiền, một khi lạm phát cao thì lãi suất cũng sẽ cao. Mặt bằng lãi suất hiện nay theo tôi đánh giá là đã vượt qua vùng đáy. Điều đó có nghĩa lãi suất sẽ còn tăng bởi áp lực đến từ lạm phát đang lớn dần”, bà Yến lo ngại.

Một trong những yếu tố khác tạo áp lực tới lãi suất bắt nguồn từ những biến động của tỷ giá. Hiện đồng USD đang trong xu hướng tăng giá nên nhiều ngân hàng tăng lãi suất huy động để tránh việc khách hàng rút tiền đồng đầu cơ vào đồng USD.

"Vì thế, lãi suất tiền Việt phải đủ hấp dẫn để tránh tình trạng người gửi tiền rút VND ra để mua USD, chờ giá USD lên, bán ra kiếm lời", TS. Nguyễn Trí Hiếu, chuyên gia tài chính, phân tích.

Song ông Hiếu cũng lo ngại, không ngoại trừ lãi suất cho vay tăng thời gian tới vì vấn đề huy động vốn, tăng lãi suất kỳ hạn dài. Chính vì vậy, giảm lãi suất cho vay trong bối cảnh hiện nay không phải là điều đơn giản.

"Thậm chí mặt bằng lãi suất từ nay đến cuối năm giữ ổn định đã là một nỗ lực rất lớn của các tổ chức tín dụng”, ông Hiếu cho hay.

|

Tại cuộc họp báo Chính phủ mới đây, Phó thống đốc Ngân hàng Nhà nước Đào Minh Tú cho biết đến thời điểm 30.8, tăng trưởng tín dụng đạt 8,5%, mới được 50% so với chỉ tiêu 17%. Như vậy, còn lại 8,5% nữa cho 4 tháng cuối năm. Với tính toán hiện nay, ta thấy 17% có thể là một chỉ tiêu phù hợp để vừa đạt được tăng trưởng cũng như bảo đảm được kiểm soát lạm phát. Còn nhu cầu vốn cho nền kinh tế, kể cả hiện nay cũng như tiếp theo, đặc biệt với những lĩnh vực ưu tiên, ưu đãi, đều đã có kế hoạch và các ngân hàng thương mại vẫn luôn đảm bảo thanh khoản cho những ưu tiên này. Kiểm soát lạm phát mặc dù vẫn dưới 4% nhưng vẫn cần cảnh giác với việc kiểm soát lạm phát từ nay đến cuối năm. Chính vì vậy, việc điều hành chỉ số tăng trưởng tín dụng, đặt ra ngay từ đầu năm là khoảng 17%, thì cũng có thể thấp hơn hoặc cao hơn tùy theo nhu cầu thực tế của nền kinh tế. |