Nợ ngập đầu, Hùng Vương của ông Dương Ngọc Minh miệt mài bán tài sản, tăng mục tiêu lợi nhuận

Những “điểm đen” trong bức tranh tài chính

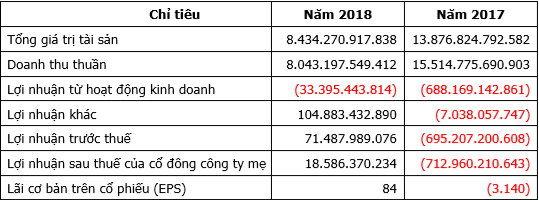

Báo cáo tài chính hợp nhất quý IV niên độ 2017-2018 của HVG cho thấy, lũy kế toàn niên độ 2017-218, dù doanh thu thuần giảm 48,2% so với niên độ 2016-2017 đạt 8.043 tỷ đồng, nhưng nhờ lợi nhuận tài chính, lợi nhuận khác tăng vọt, trong khi các chi phí được tiết giảm đã giúp Hùng Vương của ông Dương Ngọc Minh có lãi trước thuế 71,5 tỷ đồng, lãi sau thuế của Cổ đông công ty mẹ đạt 18,6 tỷ đồng.

Sau khi cổ đông Công ty mẹ Hùng Vương lần lượt thua lỗ 49,3 tỷ đồng trong niên độ 2015-2016 và 713 tỷ đồng niên độ 2016-2017, kết quả lợi nhuận niên độ 2017-2018 tuy chưa hoàn thành kế hoạch mà Đại hội đồng cổ đông đề ra hồi đầu năm (100 tỷ đồng), nhưng cũng đủ để Hùng Vương thoát lỗ 3 năm liên tiếp, đồng nghĩa với mở ra triển vọng thoát án hủy niêm yết bắt buộc vốn đang cận kề.

Báo cáo tài chính cũng cho thấy Hùng Vương tính hình thanh khoản của HVG vẫn còn nhiều “điểm đen” đang phải đối mặt

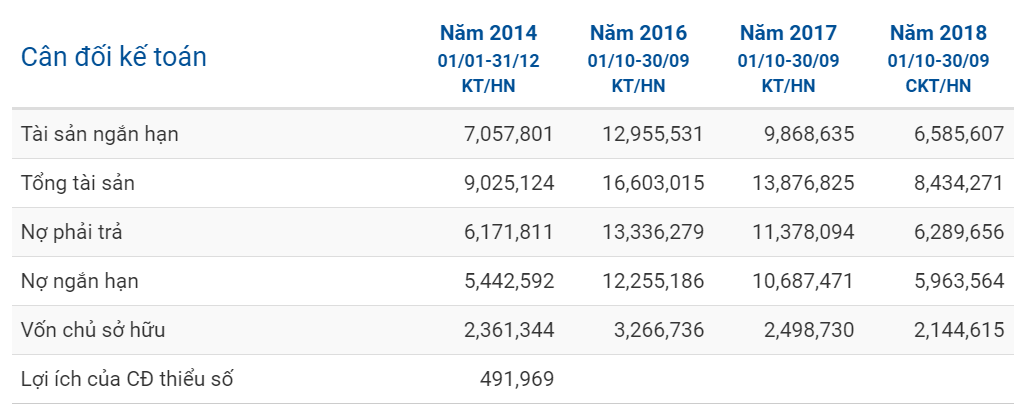

Cụ thể, tính đến cuối niên độ 2017-2018, nợ phải trả của công ty dù giảm 44,7% so với đầu năm, nhưng vẫn còn đến 6.289,7 tỷ đồng, tương đương 74,6% tổng tài sản và gấp 3 lần vốn chủ sở hữu. Trong đó, có 2.940 tỷ đồng là các khoản nợ vay ngắn hạn và 318,6 tỷ đồng nợ vay dài hạn.

Vay nợ cao khiến Hùng Vương phải tốn khoản chi phí lãi vay không nhỏ. Riêng niên độ 2017-2018, chi phí lãi vay của Công ty lên đến 350,6 tỷ đồng, vượt quá lợi nhuận gộp mà hoạt động kinh doanh mang lại (339,2 tỷ đồng).

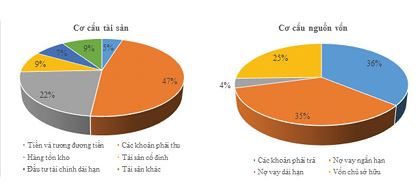

Việc Hùng Vương phải vay nợ nhiều được đánh giá xuất phát từ nguyên nhân một lượng lớn vốn bị khách hàng chiếm dụng. Tính đến 30.09.2018, công ty đang có khoản phải thu 3.964 tỷ đồng, tương đương 47% tổng tài sản, chủ yếu là các khoản phải thu từ khách hàng (86,2%).

Không chỉ tốn kém chi phí tài chính do tăng vay nợ bổ sung vốn lưu động, khoản phải thu quá cao còn khiến Hùng Vương đối mặt rủi ro mất mát tài sản.

Những năm qua, chi phí trích lập dự phòng phải thu là một trong những nguyên nhân chính đẩy "vua cá " lâm vào cảnh thua lỗ. Riêng trong niên độ 2017-2018, chi phí trích lập dự phòng phải thu khó đòi là 64 tỷ đồng, chiếm 1/3 chi phí quản lý của doanh nghiệp. Trong niên độ trước, con số này là 566 tỷ đồng.

Miệt mài bán tài sản

Đóng góp đáng kể vào lợi nhuận của Hùng Vương trong niên độ vừa qua chính là việc tái cấu trúc Công ty đã được đẩy mạnh, giúp lợi nhuận tài chính tăng và lợi nhuận khác tăng đột biến nhờ khoản thu từ thanh lý khoản đẩu tư vào các công ty như Công ty cổ phần Thực phẩm Sao Ta (mã FMC) và Công ty cổ phần Thức ăn chăn nuôi Việt Thắng (mã VTF), cũng như nhiều tài sản và bất động sản khác.

Cụ thể, năm 2018, 39% khối tài sản của HVG lần lượt bốc hơi, từ mức 13.877 tỷ về chỉ còn 8.434 tỷ đồng.

Cơ cấu tài sản, nguồn vốn của HVG tính đến 30.9.2018 theo báo cáo tài chính

Trong đó, ngày 14.8.2017, HVG đã quyết định thanh lý các bất động sản và quyết định giải thể đối với Địa ốc An Lạc do Công ty năm giữ 76% vốn. Tổng diện tích đất bán ra 7131.5 m2 bao gồm diện tích 1488.5 m2 tại 94 Phạm Đình Hổ (phường 2, quận 6) và diện tích 5643 m2 tại 765 Hồng Bàng (phường 6, quận 6).

Tháng 11.2017, HVG tiếp tục thoái vốn tại Thực Phẩm Sao Ta (FMC) với hơn 21 triệu cổ phiếu, tương đương 54,28% vốn và thu về 486,8 tỷ đồng.

Tháng 7.2018, công ty bán bớt vốn tại Việt Thắng (VTF), giảm tỷ lệ sở hữu từ 90,36% về 33,16% vốn, tương đương thu về hơn 861 tỷ đồng.

Đến tháng 9.2018, HVG bán Kho lạnh 2 cho Giải pháp Thương mại ABA, thu về gần 151 tỷ đồng.

Kết quả, tính đến thời điểm 31.12.2018, hệ thống HVG còn 24 công ty con liên kết, từ đơn vị nuôi trồng, nhà máy chế biến thức ăn thủy sản, đến trang trại nuôi heo.

Từng báo cáo với cổ đông tại ĐHĐCĐ thường niên 2018, Chủ tịch Dương Ngọc Minh nhấn mạnh HVG vẫn đang có kế hoạch rất rõ ràng, nếu trong trường hợp xấu nhất HVG sẽ bán hết tài sản hiện có. Trên thực tế thì tổng số tiền thu về sẽ rất lớn, khu Tân Tạo đã định giá 250 USD, tổng diện tích đất nuôi trồng hơn ngàn tỷ… đây cũng chính là yếu tố quyết định sự hỗ trợ vốn từ ngân hàng. "Nếu không có được những giá trị trên, ngân hàng chắc đã không cho vay rồi", ông Minh khẳng định.

Mục tiêu lợi nhuận 255 tỷ đồng

Thủy sản Hùng Vương cho biết, ngày 10.09.2018, Bộ Thương mại Hoa Kỳ (DOC) đã ban hành kết luận sơ bộ của đợt rà soát thuế chống bán phá giá lần thứ 14 (POR14) cho giai đoạn từ ngày 01.08.2016 – 31.07.2017 đối với sản phẩm cá tra, basa Việt Nam. Trong đó, mức thuế sơ bộ cho hai bị đơn bắt buộc là 0 USD/kg (đối với HVG) và 1.37 USD/kg (đối với Nha Trang Seafood); thuế suất cho các bị đơn tự nguyên là 0.41 USD/kg; thuế suất toàn quốc là 2.39 USD/kg. Mức thuế này thấp hơn rất nhiều so với POR13 trước đó.

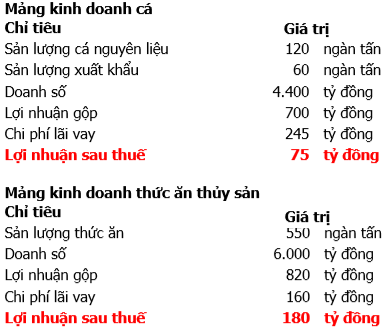

Mục tiêu lợi nhuận của HVG

Theo đó, HVG xây dựng kế hoạch niên độ 2019 với lợi nhuận sau thuế là 75 tỷ đồng từ mảng kinh doanh cá, còn thức ăn thủy sản sẽ mang về 180 tỷ đồng. Như vậy, tổng kế hoạch lợi nhuận sau thuế của HVG năm 2019 ở mức 255 tỷ đồng, tăng tăng hơn 14 lần. Được biết, đây là hai mảng trọng tâm cho thời gian tới của HVG. Công ty đã, đang và sẽ gom vốn lại để thực hiện 2 nhiệm vụ chính là nuôi trồng và chế biến cá tra

Với tình hình trong nước cũng như thế giới đã và đang có nhiều chuyển biến thuận lợi cho các doanh nghiệp thủy sản nói chung và Hùng Vương nói riêng. Sau thời gian dài gian khó, những tin tức khả quan về kết quả kinh doanh niên độ 2017-2018 đang tạo hy vọng về sự phục hồi trong thời gian tới, nhưng để thực sự lấy lại niềm tin của cổ đông và nhà đầu tư, "vua cá tra" vẫn còn nhiều việc phải làm, trước tiên là giải quyết những "điểm đen" còn tồn tại trong bức tranh tài chính, kinh doanh hiện nay.