Trung Quốc cấm xuất khẩu urê, cơ hộ cho các doanh nghiệp phân bón Việt?

Triển vọng ngành phân bón

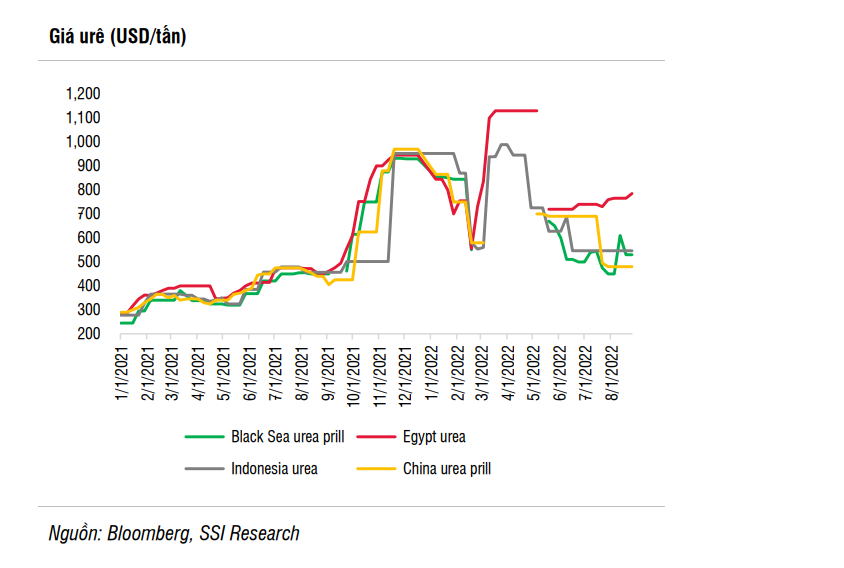

Tại thị trường Trung Quốc, mới đây nước này đã ban hành lệnh cấm xuất khẩu urê vào quý III/2021, do đó đã đẩy giá urê tăng lên đáng kể. Mặc dù lệnh cấm xuất khẩu của Trung Quốc đối với urê ban đầu dự kiến được gỡ bỏ vào cuối tháng 6/2022, các hoạt động xuất khẩu vận rất hạn chế nhằm đảm bảo đủ nguồn cung cho tiêu thụ nội địa.

Trong khi đó, Nga tiếp tục áp dụng hạn ngạch xuất khẩu đối với urê trong khoảng thời gian từ tháng 7 đến tháng 12/2022, nhưng mức hạn ngạch đã được tăng lên 8,3 triệu tấn trong nửa cuối năm 2022 (so với 5,9 triệu tấn trong giai đoạn từ tháng 12/2021 đến tháng 5/2022).

SSI Research ước tính Nga chiếm xấp xỉ 15% tổng xuất khẩu ure toàn cầu trong 2019. Do đó, sản lượng xuất khẩu urê toàn cầu trong 6 tháng cuối năm 2022 sẽ cao hơn so với 6 tháng đầu năm 2022, điều này hỗ trợ giảm giá urê.

Xu hướng giá nguyên liệu đầu vào: Giá than và giá dầu đã điều chỉnh đáng kể so với mức đỉnh, trong khi giá khí đốt tự nhiên ở châu Âu vẫn ở mức cao do gián đoạn nguồn cung từ Nga, cũng như lo ngại về khả năng sự gián đoạn này sẽ kéo dài.

Việc định tuyến lại nguồn cung khí tự nhiên đến châu Âu khó hơn nhiều so với mặt hàng than và dầu. Giá khí đốt nhiên liệu cao tại Châu Âu khiến các nhà sản xuất urê tại khu vực này giảm sản lượng thậm chí đóng cửa, do đó đẩy giá urê lên cao. Giá khí đốt tự nhiên cao ở châu Âu chủ yếu ảnh hưởng đến giá urê ở Biển Đen và Ai Cập. Trong khi đó, giá than điều chỉnh mạnh đã tác động lên giá urê tại Trung Quốc.

Giá urê trên thị trường Việt Nam có mối tương quan chặt chẽ với giá urê tại thị trường Trung Quốc hoặc Indonesia, hơn là giá urê tại Biển Đen hoặc Ai Cập. Nhu cầu urê suy yếu do lo ngại về suy thoái kinh tế toàn cầu và do quý III thường là quý tiêu thụ thấp điểm. Mùa cao điểm quý IV sẽ hỗ trợ phục hồi nhu cầu tiêu thụ urê. Tuy nhiên, trước lo ngại về suy thoái kinh tế toàn cầu và sự điều chỉnh giá các mặt hàng nông nghiệp, nhu cầu đối với phân urê có thể sẽ không phục hồi nhiều trong quý IV.

Triển vọng doanh nghiệp ngành phân bón

Giá phân bón các loại tăng mạnh đã góp phần giúp nhiều doanh nghiệp trong ngành lãi lớn. Điển hình Tổng Công ty Phân bón và Hóa chất Dầu khí (HoSE: DPM), lũy kế 6 tháng đầu năm nay, DPM đã ghi nhận lãi ròng 3.394 tỷ đồng, gần gấp 4 lần cùng kỳ năm ngoái, cao hơn lợi nhuận cả năm 2021. Với kết quả này, DMP đã đạt 98% kế hoạch lợi nhuận năm 2022.

Với Công ty Cổ phần DAP- Vinachem (UPCoM: DDV) cũng lãi lớn trong 6 tháng đầu năm nay (lợi nhuận ròng đạt 293 tỷ đồng, tăng tới hơn 69% so với cùng kỳ năm ngoái) nhờ gián đoạn nguồn cung DAP khi các quốc gia lớn như Trung Quốc, Nga hạn chế xuất khẩu phân bón.

Trong những tháng cuối năm 2022, giá bán của các sản phẩm phân DAP vẫn được duy trì cao. Chi phí đầu vào sản xuất phân DAP là quặng apatit và lưu huỳnh, trong đó quặng apatit có xu hướng neo giá cao, còn lưu huỳnh tăng giá mạnh do thiếu hụt nguồn cung từ Nga sẽ khó có thể khôi phục sớm.

Trong bối cảnh nguồn cung phân bón thế giới thiếu hụt, các doanh nghiệp phân bón nội địa có thể tận dụng thời cơ gia tăng sản lượng sản xuất trong nước và đẩy mạnh xuất khẩu. Do đó, nhóm ngành này hứa hẹn sẽ còn dư địa tăng trưởng trong những tháng cuối năm nay.

SSI Research ước tính, lợi nhuận của DPM và DCM, vẫn tăng trưởng khả quan trong quý III/ 2022 (tăng 43% so với cùng kỳ đối với DPM và tăng 34% so với cùng kỳ đối với DCM), giúp hỗ trợ giá cổ phiếu trong ngắn hạn.

Tuy nhiên lợi nhuận có thể giảm trong quý IV/2022 do mức cơ sở cao năm ngoái (-29% so với cùng kỳ đối với DPM và giảm 4% YoY đối với DCM).

Trong năm 2023, lợi nhuận ước tính giảm từ mức đỉnh lợi nhuận trong 2022 (giảm 18% so với cùng kỳ đối với DPM và giảm 12% so cùng kỳ đối với DCM). Như vậy đà tăng trưởng lợi nhuận của các công ty đạm có thể đã đạt đỉnh và có xu hướng chậm lại.