Chủ tịch Vietcombank: Lợi nhuận quý I gần 10.000 tỷ, tối đa 10 năm tái cơ cấu ngân hàng yếu kém

Ngày 29/04/2022, Vietcombank tổ chức Đại hội đồng cổ đông thường niên năm 2022.

Lợi nhuận quý I gần 10.000 tỷ, thu hồi 3.000 tỷ đồng nợ xấu tại CBbank

Chia sẻ tại đại hội, Chủ tịch HĐQT Phạm Quang Dũng cho biết mặc dù chịu ảnh hưởng bởi đại dịch trong năm 2021 nhưng Vietcombank vẫn ghi nhận những con số kết quả khả quan.

Lợi nhuận trước thuế Vietcombank đạt 27.357 tỷ đồng, tăng 19% so với năm trước; dư nợ tín dụng đạt 972.680 tỷ đồng, tăng 15% so với cuối năm 2020; chỉ số ROAA và ROAE tăng cao so với 2020, đạt mức 1,60% và 21,59%. Hệ số an toàn vốn CAR đạt 9,31%.

Huy động vốn thị trường I đạt 1.152.712 tỷ đồng, tăng 9,4% so với năm 2020. Trong đó, tỷ trọng huy động không kỳ hạn (CASA) đạt 35,1%, tăng 3 điểm % so với năm 2020.

Ngân hàng cũng tích cực hỗ trợ khách hàng bị ảnh hưởng bởi dịch bệnh. Tổng dư nợ được cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ là 10.540 tỷ đồng (dư nợ gốc 9.410 tỷ đồng và dư nợ lãi 1.130 tỷ đồng).

Vietcombank cũng đã trích lập đủ 100% dự phòng cụ thể của dư nợ cơ cấu theo Thông tư 03, sớm trước 2 năm so với thời hạn quy định của NHNN. Tỷ lệ bao phủ nợ xấu nội bảng đạt mức cao nhất hệ thống ngân hàng.

Nguồn: VCB

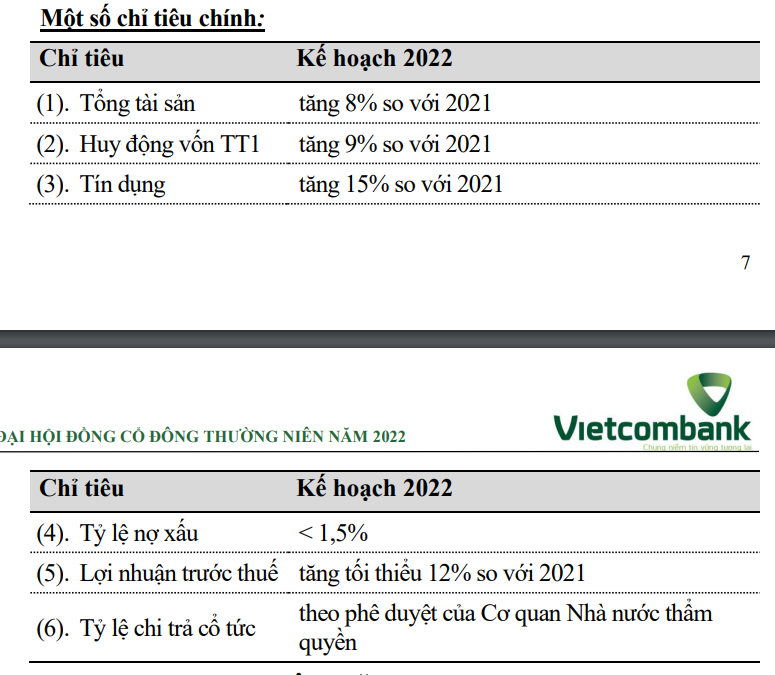

Về các chỉ tiêu hoạt động kinh doanh cơ bản cho năm 2022, ĐHĐCĐ Vietcombank đã thông qua kế hoạch tổng tài sản tăng 8%; Huy động vốn tăng 9%; Dư nợ tín dụng tối đa tăng 15%; Lợi nhuận trước thuế tăng tối thiểu 12%; Tỷ lệ nợ xấu thấp hơn 1,5%.

Tiết lộ về kết quả kinh doanh quý I/2022, Chủ tịch Phạm Quang Dũng cho biết kết quả tương đối khả quan với tổng tài sản tăng 3,4%, tín dụng tăng 8,8%, huy động vốn thị trường 1 tăng 3,8% và nợ xấu ở mức 0,8%.

Về lợi nhuận, Vietcombank ghi nhận lợi nhuận riêng lẻ 9.650 tỷ đồng, tăng 16% so với cùng kỳ. Lợi nhuận hợp nhất 9.950 tỷ đồng, vượt tiến độ so với phương án trình đại hội đồng cổ đông ngày hôm nay.

Ban lãnh đạo ngân hàng cho biết đã thu hồi được 3.000 tỷ đồng nợ có khả năng mất vốn đối với Ngân hàng Xây dựng (CBBank) trong quý I và đã thực hiện hoàn nhập dự phòng trong quý I/2022

Tối đa 10 năm tái cơ cấu tổ chức tín dụng bị chuyển giao bắt buộc

Đại hội đồng cổ đông VCB cũng xem xét thông qua chủ trương Vietcombank tham gia tái cơ cấu bằng hình thức nhận chuyển giao bắt buộc (CGBB) một TCTD yếu kém.

Vietcombank cho biết, việc tham gia tái cơ cấu các TCTD yếu kém là phù hợp với chủ trương của Chính phủ và NHNN nhằm hỗ trợ TCTD được CGBB từng bước khôi phục hoạt động bình thường, khắc phục các yếu kém, trở thành ngân hàng có tình hình tài chính lành mạnh, đảm bảo khả năng hoạt động liên tục.

Là NHTM số 1, có vai trò chủ đạo trong hệ thống ngân hàng tại Việt Nam, việc Vietcombank tham gia tái cơ cấu các TCTD yếu kém khẳng định vị thế và trách nhiệm của Vietcombank trong việc góp phần đảm bảo sự an toàn, phát triển bền vững của hệ thống ngân hàng, trong đó có Vietcombank.

Đại hội đồng cổ đông Vietcombank ngày 29/4 (Ảnh: VCB)

Một trong các nguyên tắc nhận CGBB là đảm bảo hạn chế tối đa ảnh hưởng đến hoạt động kinh doanh thông thường và danh tiếng của VCB; đảm bảo quyền lợi hợp pháp của các cổ đông và cán bộ công nhân viên VCB. Với việc nhận CGBB, Vietcombank sẽ có điều kiện mở rộng quy mô kinh doanh, cơ sở khách hàng, mạng lưới hoạt động, tốc độ tăng trưởng… và có thể nhận sáp nhập, hoặc tiếp tục duy trì TCTD được CGBB như một ngân hàng con, hoặc bán/chuyển nhượng TCTD cho nhà đầu tư mới; tạo cơ hội gia tăng lợi ích cho cổ đông Vietcombank.

Sau CGBB, TCTD được CGBB là pháp nhân độc lập, không thực hiện hợp nhất BCTC vào BCTC hợp nhất của Vietcombank. Vietcombank không góp vốn vào TCTD trong thời gian TCTD còn lỗ lũy kế. TCTD được CGBB và Vietcombank sẽ được nhận các biện pháp hỗ trợ theo quy định của pháp luật và phê duyệt của cấp có thẩm quyền.

Liên quan đến việc nhận chuyển giao bắt buộc một tổ chức tín dụng yếu kém, nhiều cổ đông đặt câu hỏi đó là tổ chức tín dụng nào và tài chính của TCTD được chuyển giao bắt buộc như thế nào?,...

Trả lời khúc mắc của cổ đông, Chủ tịch Phạm Quang Dũng cho biết, Vietcombank đang trong quá trình làm việc với cơ quan có thẩm quyền về vấn đề nhận chuyển giao bắt buộc một TCTD, do đó khi nào nhận được phê duyệt chính thức từ cơ quan có thẩm quyền ngân hàng mới có thông tin chi tiết công bố tới cổ đông.

Mặc dù chưa khẳng định được TCTD này là tổ chức nào, song ông Dũng thông tin thêm, đây là một trong những ngân hàng nằm trong diện kiểm soát đặc biệt của Ngân hàng Nhà nước. "Dù bất cứ ngân hàng nào nằm trong diện kiểm soát đặc biệt, Vietcombank đều có khả năng xử lý, đưa tổ chức tín dụng này hoạt động bình thường, lành mạnh", ông Dũng nhấn mạnh.

Chủ tịch Phạm Quang Dũng chia sẻ thông tin tới cổ đông tại ĐHĐCĐ. (Ảnh: VCB)

Về thời gian xử lý TCTD này, Chủ tịch Vietcombank cho biết thời gian bao lâu phụ thuộc vào 3 yếu tố đó là tình hình tài chính cụ thể của TCTD được chuyển giao; Quy mô và mức độ hỗ trợ nhận được từ cơ quan có thẩm quyền; Tình hình thị trường từ nay đến 5 – 6 năm nữa.

Tuy nhiên, lãnh đạo Vietcombank đánh giá, với những hỗ trợ theo quy định và những nỗ lực của Vietcombank, thời gian để Vietcombank "biến" TCTD yếu kém hoạt động bình thường, lành mạnh sẽ mất tối đa 8 – 10 năm. Hiện Vietcombank đang triển khai tất cả những yếu tố cần thiết để thực hiện phương án chuyển giao. Chúng tôi sẽ nỗ lực để thực hiện trong năm nay.

Nói thêm về tác động của việc nhận chuyển giao bắt buộc một TCTD yếu kém, Chủ tịch Phạm Quang Dũng nói: Việc nhận chuyển giao này giúp VCB mở rộng quy mô kinh doanh, mạng lưới hoạt động và tăng tốc độ tăng trưởng. Khi TCTD này quay trở lại hoạt động bình thường, chúng ta có thể sáp nhập, chuyển nhượng hay duy trì như 1 ngân hàng con hoạt động độc lập với Vietcombank. Nếu không tham gia nhận chuyển giao bắt buộc thì sẽ không có được những điều đó – theo ông Dũng.