150.000 tỷ hút ròng: Ngân hàng Nhà nước tăng cấp hút tiền chưa từng có, tiền tệ đang thắt chặt?

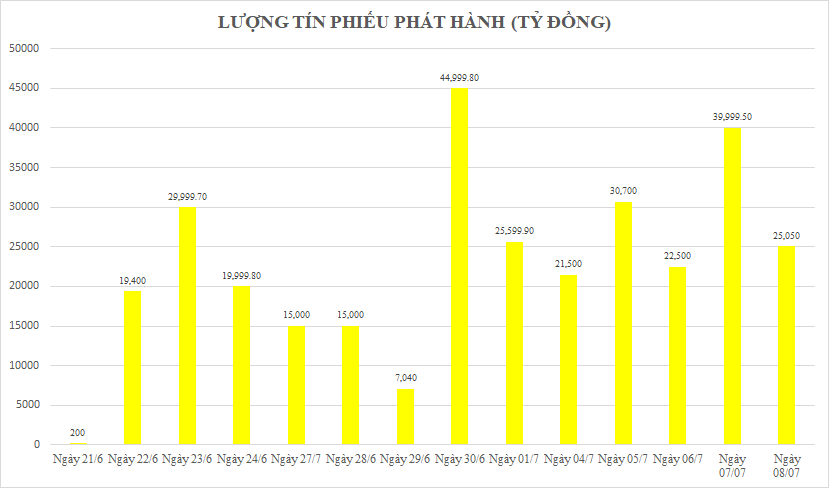

Thống kê của Dân Việt cho thấy, Ngân hàng Nhà nước tiếp tục sử dụng kênh phát hành tín phiếu trên hoạt động thị trường mở trong tuần vừa qua.

Tăng cấp hút tiền chưa từng có, lãi suất vẫn đồng loạt giảm

Cụ thể, kênh điều tiết này đã phát hành tổng cộng 140.000 tỷ đồng từ việc phát hành trái phiếu. Trong 2 tuần liền trước, Ngân hàng Nhà nước đã hút ròng tổng 37,7 nghìn tỷ đồng (giảm so với mức 70,2 nghìn tỷ trong tuần trước đó).

Như vậy, sau hơn hai năm tạm ngừng, ba tuần qua Ngân hàng Nhà nước đã trở lại hút bớt tiền về, quy mô hiện đã ở quanh 150.000 tỷ đồng. Đây cũng là quy mô hút bớt tiền lớn chưa từng có nhiều năm qua. Hơn nữa, động thái hút ròng lượng tiền lớn diễn ra ngay giữa năm và dồn dập trong nhiều tuần là việc "xưa nay hiếm", bởi đây thông thường là nghiệp vụ cân đối bình thường sau mùa cao điểm là thời điểm Tết Nguyên đán để cân đối cung – cầu thị trên thị trường.

Ngân hàng Nhà nước tăng cấp- hút tiền trong 3 tuần liên tiếp, lượng hút ròng quanh 150.000 tỷ đồng. (Ảnh: LT)

Cũng phải nhắc thêm rằng, bên cạnh việc hút tiền vào qua kênh phát hành tín phiếu, Ngân hàng Nhà nước còn rút bớt tiền về qua việc tích cực bán ngoại tệ bình ổn tỷ giá trong thời gian qua. Dù chưa có con số chính thức nào từ cơ quan quản lý, song theo dự báo lượng USD bán ra đã lên tới 12 – 13 tỷ USD.

Động thái hút tiền "khủng" của Ngân hàng Nhà nước được giới chuyên gia đánh giá là phù hợp khi áp lực lạm phát ngày càng rõ nét, trong bối cảnh thanh khoản của ngân hàng có phần dư thừa do room tín dụng của các ngân hàng chưa được mở.

Hơn nữa, việc các ngân hàng có thể mua tín phiếu của Ngân hàng Nhà nước, lãi suất liên ngân hàng theo đó khó giảm sâu như trước, hướng đến thu hẹp chênh lệch lãi suất VND - USD quá lớn ở các kỳ hạn ngắn, và do vậy giảm bớt áp lực lên VND, giúp Ngân hàng Nhà nước có dư địa điều hành trong trung hạn.

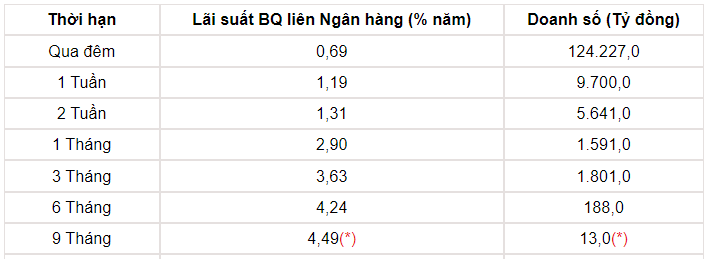

Lãi suất liên ngân hàng ngày 07/07. (Nguồn: SBV)

Tuy nhiên, theo quan sát của Dân Việt, trong 2 tuần hút ròng liên tục trước đó, lãi suất liên ngân hàng bật tăng, với kỳ hạn qua đêm kết tuần trước ở 0,87% (tăng 21 điểm cơ bản) và 1 tuần ở 1,52% (tăng 62 điểm cơ bản) - tức là sau 2 tuần hút ròng liên tiếp. Chênh lệch lãi suất VND-USD đã được thu hẹp lại, tuy nhiên vẫn đang duy trì ở mức âm.

Bước sang tuần này, lãi suất liên ngân hàng lãi không còn xu hướng tăng, thay vào đó giảm nhẹ. Theo số liệu mới nhất của Ngân hàng Nhà nước, lãi suất bình quân liên ngân hàng kỳ hạn qua đêm chỉ còn 0,69%, trong khi đó 1 tuần và 2 tuần lần lượt là 1,19% và 1,31%. Như vậy, trong tuần này, lãi suất tiền đồng trên thị trường liên ngân hàng giảm nhẹ khoảng 0,2%/năm.

Động thái hút tiền về của Ngân hàng Nhà nước thời gian qua nhằm giảm áp lực lên tiền đồng trong bối cảnh Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất, chứ không phải là động thái thắt chặt tiền tệ. (Ảnh: TN)

Chưa phải lúc thắt chặt chính sách tiền tệ

Nhìn rộng hơn, các chuyên gia nghiên cứu tại Công ty Chứng khoán SSI đánh giá, mặc dù cần được quan sát thêm song các động thái vừa qua của Ngân hàng Nhà nước trên hoạt động thị trường mở, nghiệp vụ mua/bán ngoại tệ đã nghiêng hơn nhiều về phía thắt chặt tiền tệ.

Trong khi đó, TS. Nguyễn Đức Độ - Chuyên gia Tài chính, lại cho rằng, động thái hút tiền về của Ngân hàng Nhà nước thời gian qua đơn thuần là nhằm giảm áp lực lên tiền đồng trong bối cảnh Cục Dự trữ Liên bang Mỹ (Fed) tăng lãi suất, chứ không phải là động thái thắt chặt tiền tệ.

Theo vị chuyên gia này, Ngân hàng Nhà nước vẫn đang điều hành chính sách tiền tệ để hỗ trợ nền kinh tế phục hồi và tăng trưởng là chính. Do đó, từ nay cho tới cuối năm, nếu lạm phát tiếp tục đi lên, cơ quan quản lý có thể thực hiện kiềm chế lạm phát thông qua việc ổn định tỷ giá ngoại tệ mà không nhất thiết phải tăng lãi suất điều hành.

"Chính sách tiền tệ đang đóng góp quan trọng vào việc hỗ trợ kinh tế, các doanh nghiệp phục hồi thông qua dòng vốn tín dụng. Các doanh nghiệp hiện vẫn mong muốn ngân hàng giảm lãi suất cho vay, nên việc thực hiện chương trình hỗ trợ lãi suất 2% từ nguồn ngân sách nhà nước có thể giúp mặt bằng lãi suất giảm, doanh nghiệp được tiếp cận dòng vốn giá rẻ", ông Độ nói.

Mặc dù nguy cơ nhập khẩu lạm phát 6 tháng cuối năm là có, thậm chí lạm phát năm nay có thể vượt 4%. Tuy nhiên, ngay cả khi lạm phát vượt con số này, giới chuyên gia cho rằng, Việt Nam vẫn nên "vui vẻ" chấp nhận, tạo điều kiện cho nền kinh tế phục hồi. Bởi nếu quá lo lắng, thận trọng mà bóp nghẹt tất cả dòng vốn thì nền kinh tế sẽ có nguy cơ rơi vào suy thoái.