Đường cong lãi suất nghịch đảo, kinh tế Mỹ lâm vào khủng hoảng và dự báo bất ngờ về Việt Nam

Nguồn: CNN/Bộ Lao động Mỹ.

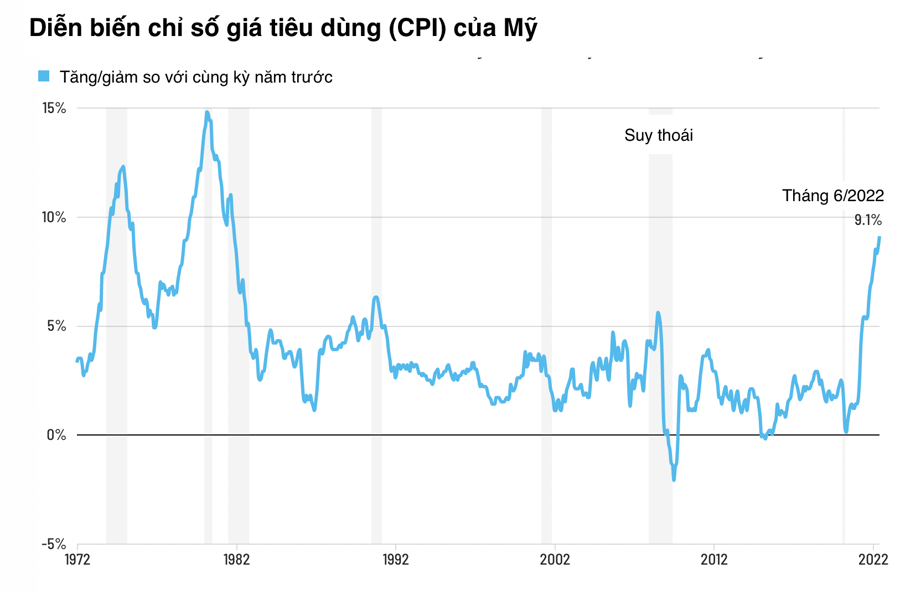

Chỉ số giá tiêu dùng (CPI) tháng 6 của Mỹ tăng 9,1% so với cùng kỳ năm ngoái, đây là mức cao nhất của lạm phát trong hơn 40 năm qua.

Trong khi đó, tăng trưởng GDP lại suy giảm sau khi đạt mức tăng trưởng ấn tượng trong 3 tháng cuối năm 2021. Mới đây IMF tiếp tục cắt giảm dự báo tăng trưởng GDP năm 2022 của Mỹ từ 2,9% xuống 2,3%.

Một điểm nhấn khác, đó là chỉ số USD (đo sức mạnh của đồng USD so với rổ tiền tệ) đã lên mức cao nhất trong 20 năm trong tháng 7 này và cũng là lần đầu sau 20 năm, 1 "đô" đổi 1 euro.

Thưa ông, những con số này nói lên điều gì?

- Theo tôi có 3 vấn đề ở đây.

Thứ nhất, lạm phát của Mỹ rất cao, tháng 6 lên tới 9,1%, lẽ ra đồng USD phải giảm giá 10%, thậm chí còn cao hơn nữa nhưng trên thực tế đồng bạc xanh lại tăng giá. Điều đó chứng tỏ rằng, lạm phát của các nước trong rổ tiền tệ so với USD cũng rất cao và đồng tiền của các nước này mất giá rất mạnh. Theo thống kê, có những đồng tiền đã mất giá tới 9 – 10% so với đồng bạc xanh kể từ đầu năm đến nay.

Hai là, các đối tác của Mỹ chưa một nước nào tăng lãi suất, vẫn duy trì chính sách bằng 0 hoặc âm. Hoặc nếu có điều chỉnh thì mức điều chỉnh rất nhỏ giọt, đặc biệt là Nhật Bản và EU gần như chưa thắt chặt tiền tệ. Cho nên, dẫn tới đồng USD tăng giá mạnh.

Ba là, đây chưa phải là thời điểm khó khăn nhất của nền kinh tế thế giới mà có thể là năm sau. Năm sau dự đoán khó khăn hơn. Đây cũng là lý do các nước khác như Châu Âu, Nhật Bản chưa dám điều chỉnh lãi suất mặc dù đồng tiền của họ mất giá rất nặng so với USD.

Diễn biến US Dollar Index. (nguồn: CNBC)

Đường cong lãi suất nghịch đảo, nguy cơ suy thoái kinh tế Mỹ rất cao

Yếu tố nào để nhận định kinh tế thế giới khó khăn hơn trong năm 2023, thưa ông?

- Cuộc chiến Nga – Ukranie có thể để lại hậu quả kinh tế toàn cầu rất là xấu. Xu hướng toàn cầu hóa trước đây gần như đã bị xóa sổ và bắt đầu có khuynh hướng liên minh các khối nước với nhau ví dụ như RCEP, BRIC,...

Điều này đặt thương mại toàn cầu trong tình trạng rất dễ xảy ra đứt gãy chuỗi cung ứng và xung đột về thanh toán quốc tế. Từ đó, làm cho chi phí thương mại tăng lên, áp lực lạm phát chi phí đẩy trầm trọng hơn.

Chúng ta phải biết rằng, toàn cầu hóa cũ có ưu điểm là dịch chuyển vốn khá tự do, dịch chuyển lao động cũng khá tự do và luân chuyển hàng hóa cũng khá tự do. Bây giờ nếu "trục trặc", lại đặt trong bối cảnh lạm phát chi phí đẩy cao sẽ dẫn tới kinh tế đình đốn. Thế nhưng, lại không một nước nào dám nới lỏng tiền tệ nữa để giảm thiểu đình đốn, kích cầu. Tức là dư địa sử dụng tiền tệ hết, như vậy sẽ càng đình đốn hơn.

Nói cách khác, cả thế giới rơi vào khó khăn chung là lạm phát và đình đốn. Trong trường hợp đó nếu xảy ra cuộc chiến tranh tiền tệ thì tình hình còn phức tạp hơn.

Và theo quan sát của tôi, một chỉ báo vô cùng quan trọng của nền kinh tế Mỹ, báo động về nguy cơ khủng hoảng kinh tế đã xuất hiện rõ nét trong thời gian này.

TS. Lê Xuân Nghĩa – nguyên Phó Chủ tịch Ủy ban Giám sát tài chính Quốc gia.

- Ông có thể chia sẻ cụ thể hơn về báo động này?

Đó chính là tình trạng lãi suất trái phiếu Chính phủ Mỹ kỳ hạn 2 năm cao hơn kỳ hạn 10 năm.

Thống kê cho thấy, cách đây 2 - 3 tháng, bắt đầu xuất hiện hiện tượng lãi suất trái phiếu Chính phủ Mỹ 2 tháng cao hơn 10 năm. Tuy nhiên, tình trạng này sau đó đã bình ổn trở lại.

Gần đây, lại xuất hiện lãi suất trái phiếu chính phủ Mỹ 2 năm cao hơn 10 năm. Ban đầu mức chênh lệch rất nhỏ. Ví dụ 10 năm là 2,9% thì 2 năm là 3%, nhưng đến nay mức chênh lệch giữa lãi suất kỳ hạn 2 năm và 10 năm đang tăng lên.

Chốt phiên ngày 19/7, lãi suất Kho bạc kỳ hạn 2 năm ở mức 3,23%. Mức này cao hơn mức trung bình dài hạn là 3,14%. Lãi suất Kho bạc 10 năm ở mức 3,01%. Trong khi mức trung bình dài hạn là 4,27%.

Thông thường kỳ hạn dài lãi suất càng cao nhưng ở đây đường cong lãi suất bị nghịch đảo.

Hiện tượng này xuất hiện là vì người ta lo ngại bất ổn kinh tế dài hạn trung hạn, đồng thời có thể có một số nhà đầu tư tái cấu trúc kỳ hạn trái phiếu dài hạn thành ngắn hạn đề phòng rủi ro của khu vực tài chính.

Kinh nghiệm trong thống kê cho thấy, trong vòng 100 năm qua điều này chỉ xảy ra 28 lần nhưng có tới 22 lần dẫn tới khủng hoảng kinh tế Mỹ. Và khủng khoảng kinh tế Mỹ sẽ nổ ra sau 12 – 18 tháng sau khi sự kiện này xuất hiện. Đây là điều mà các chuyên gia tài chính quốc tế theo dõi rất chặt chẽ và điều đó cho thấy rằng nguy cơ về suy thoái kinh tế Mỹ rất là lớn.

Fed chỉ tăng lãi suất 0,5% tại cuộc họp chính sách sắp tới vào ngày 26 - 27/7?

Như ông nói, Mỹ đang đứng trước nguy cơ về suy thoái kinh tế, trong khi đó quốc gia này đang giải bài toán lạm phát bằng công cụ lãi suất. Vậy theo ông tại cuộc họp chính sách sắp tới vào ngày 26 - 27/7, Mỹ sẽ ứng xử như thế nào khi một bên là lạm phát và một bên là nguy cơ suy thoái kinh tế?

- Đối với Mỹ, tăng lãi suất đương nhiên là để chống lạm phát nhưng chỉ có điều họ có vẻ như chưa hiểu lắm và cũng chưa "thấm đòn" vì đã phát hành rất nhiều tiền trong đợt kích thích kinh tế.

Thậm chí, các nhà hoạch định chính sách của Mỹ cách đây hơn 1 năm còn cho rằng, lạm phát chỉ là nhất thời.

Đến hiện tại, lạm phát xuất hiện mới "cuống lên" và nghĩ rằng đỉnh lạm phát vào tháng 5, nhưng khi số liệu tháng 6 được công bố, họ lại nói rằng đỉnh lạm phát vào tháng 6 và tháng 7.

Tóm lại, tăng lãi suất là đúng nhưng đây chỉ là chính sách mang tính chất giật cục, chưa tính toán được một cách cẩn trọng về lượng cầu lượng cung.

Thực tế, bây giờ lượng cung tiền mới vào lưu thông nhiều hơn và vòng quay cũng nhanh hơn so với trước đây do dân chúng mang ra tiêu dùng.

Gần đây có bài viết, Mỹ tuyên bố chống lạm phát lúc này là quan trọng nhất và không có gì quan trọng hơn. Thế nhưng, theo tôi đó là vì họ chưa nhìn thấy nguy cơ đang "lù lù" xuất hiện đó chính là suy thoái như tôi đã đề cập ở trên.

Người tiêu dùng trong một siêu thị ở New York, Mỹ, tháng 6/2022 - Ảnh: Reuters.

Suy thoái đồng nghĩa với việc công ăn việc làm giảm, cầu tiêu dùng giảm. Trong khi đó, quốc gia này lại thuộc rất lớn vào cầu tiêu dùng, mà cầu tiêu dùng của Mỹ phụ thuộc rất lớn vào cho vay tiêu dùng.

Nếu lãi suất tăng mạnh, tiêu dùng chậm lại, người dân không dám vay tiêu dùng. Từ đó, ảnh hưởng tới phục hồi và tăng trưởng kinh tế của Mỹ. Tất nhiên là họ vẫn tuân thủ hướng sẽ tăng lãi suất dần lên để chống lại lạm phát nhưng Fed sẽ phải cân nhắc rất kĩ trong lần điều chỉnh lãi suất tới đây.

Tăng lãi suất càng nhanh, Mỹ càng rơi vào tình trạng suy thoái nhanh hơn.

Thị trường đặt cược khả năng Fed tăng lãi suất mạnh tới 100 điểm cơ bản trong tháng 7 này, quan điểm của ông thì sao?

- Thực tế, quý I và II tăng trưởng âm, quý III nếu tiếp tục tăng trưởng âm, cùng với những chỉ báo như tôi nêu trên thì chưa chắc Chính phủ Mỹ dám tăng lãi suất với nhịp tăng 0,75 điểm % chứ không nói là 1 điểm % như các dự báo gần đây.

Theo tôi, rất có thể mức tăng lãi suất lần này chỉ khoảng 0,5 điểm % để hỗ trợ kinh tế, chống suy thoái.

Lần đầu tiên sau nhiều năm Việt Nam có vẻ như tương đối an toàn so trong cuộc khủng hoảng

Cũng phải để cho các nước Phương Tây, Mỹ trải nghiệm vòng xoáy lạm phát và đình đốn. Các chính sách họ thực hiện trong những năm gần đây về tiền tệ tài chính có vẻ hơi ngạo mạn.

Khi nền kinh tế Mỹ nói riêng và thế giới nói chung được dự báo khó khăn hơn trong thời gian tới. Ông dự báo thế nào về Việt Nam?

Chúng ta có được lòng tin rằng dường như Việt Nam đã thoát ra khỏi vòng xoáy của lạm phát và suy thoái kinh tế toàn cầu.

Đặc biệt, năm 2023 có thể là năm khó khăn của thương mại toàn cầu và kinh tế toàn cầu nhưng có thể lại là một năm thuận lợi của Việt Nam vì tác động xấu từ bên ngoài vào kinh tế Việt Nam đã có những rào chắn khá tốt.

Tại sao chúng ta lại làm được như vậy? Do may mắn hay nhờ những yếu tố nào, thưa ông?

Lần đầu tiên sau nhiều năm Việt Nam có vẻ như tương đối an toàn so trong cuộc khủng hoảng hiện tại của thế giới và dự báo rất khó khăn trong nhiều năm tới đây. Một phần nhờ thị trường tài sản của Việt Nam có biến động nhưng không dẫn tới sụp đổ. Đặc biệt, hệ thống ngân hàng thương mại nhìn chung là khá ổn định.

Việt Nam không in tiền ra để tài trợ cho Covid-19, tài trợ cho doanh nghiệp cho lao động, mà các chính sách tài trợ sử dụng hoàn toàn bằng tài khóa khác với tất cả các nước. Việt Nam có làm nhưng khối lượng rất nhỏ nên thực thể Việt Nam không có chuyện tăng cung tiền.

Việt Nam cũng không có hiện tượng phá giá tiền tệ. Có thể một phần là dưới áp lực của Bộ Tài Chính Mỹ khi xem xét vấn đề thao túng tiền tệ, phần khác là Việt Nam không có lý do gì để phá giá cả khi cung tiền tương đối ổn định, lạm phát tương đối thấp.

Trong cơn bão lạm phát toàn cầu ngoài chuyện Việt Nam không tham gia vào vòng xoáy in tiền, Việt Nam còn tự túc được 1 số thị trường thiết yếu.

Chẳng hạn như lương thực thực phẩm, chừng mực nào đó là 1 phần xăng dầu, và phần lớn nữa là Việt Nam nhập khẩu lạm phát từ bên ngoài nhưng cũng xuất khẩu phần lớn (khoảng 80% xuất khẩu trở lại ra bên ngoài).

Cầu nội địa có tăng nhưng chưa phải tăng ở mức độ trước đại dịch. Hiện nay mới chỉ có du lịch tăng khá mạnh, nhưng rồi ngay cả du lịch cũng sẽ giảm trong 6 tháng cuối năm khi giá vé máy bay ngày càng tăng, tiền ăn ở ngày một tăng,...

Trong khi đó, nhu cầu tiêu dùng cá nhân, lớn nhất là mua ô tô cũng giảm mạnh so với trước khủng hoảng. Ngay cả hàng thông thường người dân cũng chỉ tiêu thận trọng hơn vì chưa thực sự an tâm về công ăn việc làm thu nhập trong trung hạn.

Bên cạnh đó, một bộ phận lớn người lao động chưa có việc làm sau Covid. Điều này cũng dẫn đến thu nhập dân cư chưa tăng được như kỳ vọng, nên cầu tiêu dùng chưa tăng như trước.

Đây cũng là những cơ sở cho thấy, lạm phát của Việt Nam trong 6 tháng cuối năm và năm 2023 có áp lực lớn nhưng không phải đáng lo ngại.

Nhà máy Vifast - Nguồn: Reteur

Nếu như Mỹ dùng công cụ lãi suất để hạ nhiệt lạm phát, công cụ này có phát huy được hiệu quả đối với Việt Nam hay không thưa ông?

Các quốc gia khác như Mỹ, lạm phát là do cầu kéo và chi phí đẩy. Trong khi đó, lạm phát của Việt Nam là lạm phát chi phí. Do đó, chống lạm phát chi phí đẩy không thể nào sử dụng chính sách tiền tệ được.

Giả sửa, nếu thắt chặt tiền tệ, nguồn cung hàng hóa giảm sút, nhiều doanh nghiệp không đầu tư, đóng cửa hạn chế công suất,.... nguồn cung giảm, dần tới giá cả lại tăng.

Ngược lại, nếu nới lỏng tiền tệ làm cho tỷ giá hối đoái bùng lên. Lãi suất tăng và tỷ giá tăng cùng với tác nhân bên ngoài sẽ làm tăng lạm phát.

Như vậy, nới lỏng hay thắt chặt lạm phát cũng tăng. Vì vậy, chỉ còn cách duy nhất là chính sách tiền tệ tạm thời đặt trong tình trạng ổn định. Thời gian qua, Ngân hàng Nhà nước đã điều hành rất tốt.

Vậy chống lạm phát ở Việt Nam bằng cách nào?

Phải dùng chính sách tài khóa, ở đây là thuế. Giảm tất cả các loại thuế liên quan đến hàng hóa nhập khẩu và quan trọng nhất là hàng hóa nhập khẩu là xăng dầu. Ví dụ như hiện nay đánh thuế xăng dầu theo Bộ Tài chính nói là 34% nhưng tôi thấy có khi còn nhiều hơn.

Có những thuế đáng được giảm như thuế nhập khẩu, thuế tiêu thụ đặc biệt, thuế giá trị gia tăng. Trong khi đó, thuế môi trường để bảo vệ môi trường lẽ ra không giảm vì sắc thuế đó là mang tính đặc điểm khác với đặc điểm kinh tế.

Chi phí xăng dầu tăng lên như hiện nay (khoảng 30 – 40%) có thể tạo ra tỷ lệ lạm phát lên tới khoảng 1,1 – 1,2% và làm suy giảm 0,5% GDP. Việt Nam cần tập trung để xử lý vấn đề này.

Ông dự báo thế nào về lạm phát và tăng trưởng của Việt Nam năm 2022?

Lạm phát sẽ dao động từ 4 - 4,2%. Trong khi đó, tăng trưởng có thể sẽ cao hơn mức mục tiêu đề ra hồi đầu năm do quý III/2022 được dự báo sẽ tăng mạnh trên nền tăng trưởng âm của cùng kỳ năm ngoái.

Tuy nhiên, phải lưu ý tăng trưởng này cũng là tăng trưởng kiểu phục hồi, chưa thể nào quay trở lại như trước khủng hoảng vì đại dịch hay nói cách khác, tăng trưởng so với lúc suy giảm. Giống như một cơ thể ốm yếu đi lại bình thường được nhưng chưa thể chạy nhảy được.

Dù sao đó cũng là dấu ấn rất là lớn của Việt Nam trong con mắt của nhà đầu tư nước ngoài. Bởi nhà đầu tư sẽ thấy rằng, kinh tế thế giới khó khăn nhưng kinh tế Việt Nam tương đổi tốt thay vì rút vốn họ có thể quay vốn quay trở lại mạnh hơn trong thời gian tới.

Vâng xin cảm ơn ông!