Bộ Tài chính đề xuất biện pháp cưỡng chế linh hoạt nhằm tránh thất thu thuế

Thống nhất quy tắc tính tiền chậm nộp

Bộ Tài chính cho biết, Luật Quản lý thuế số 38/2019/QH14 được Quốc hội khóa XIV thông qua ngày 13/6/2019, gồm 17 chương, 152 điều, có hiệu lực thi hành từ ngày 01/7/2020 đã tạo khung khổ pháp lý cao nhất, tương đối đầy đủ, đồng bộ, thống nhất điều chỉnh toàn diện trong triển khai công tác quản lý thuế.

Qua quá trình triển khai thực hiện, trước yêu cầu phát triển của nền kinh tế xã hội và hội nhập quốc tế, Luật Quản lý thuế hiện hành đã phát sinh một số vướng mắc nhất định, cần phải nghiên cứu sửa đổi để đáp ứng yêu cầu quản lý nhà nước cũng như thực tiễn thực hiện.

Đặc biệt, đối với một số nội dung vướng mắc, điểm nghẽn cần được nghiên cứu sửa đổi, bổ sung ngay để phù hợp với quan điểm đường lối của Đảng, Chính phủ và yêu cầu thực tế cũng như để đồng bộ với các văn bản pháp luật khác có liên quan.

Trong đó, việc sửa đổi quy tắc xác định thời gian tính tiền chậm nộp do quy tắc xác định thời gian tính tiền chậm nộp quy định tại điểm b khoản 2, Điều 59 Luật Quản lý thuế hiện hành chưa thống nhất với quy tắc quy định tại điểm a, điểm b khoản 1, Điều 59 Luật Quản lý thuế.

Do đó, Bộ Tài chính đề xuất sửa đổi, bổ sung tại điểm b khoản 2 Điều 59 về thời gian tính tiền chậm nộp nhằm đảm bảo thống nhất trong áp dụng văn bản pháp luật và đúng quy định tại Luật ban hành văn bản quy phạm pháp luật.

Cụ thể, thời gian tính tiền chậm nộp được tính liên tục kể từ ngày tiếp theo khi phát sinh đến ngày liền kề trước ngày số tiền nợ thuế, tiền thu hồi hoàn thuế, tiền thuế tăng thêm, tiền thuế ấn định, tiền thuế chậm chuyển đã nộp vào ngân sách nhà nước.

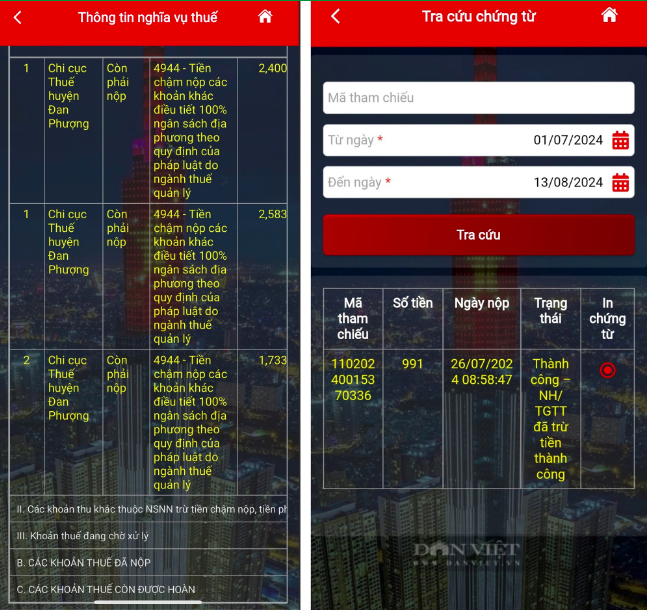

Tiền thuế chậm nộp được tính liên tục kể từ khi phát sinh. Ảnh minh hoạ.

Sửa đổi khoản 2 Điều 61, trường hợp số tiền thuế, tiền chậm nộp, tiền phạt đã nộp lớn hơn số tiền thuế, tiền chậm nộp, tiền phạt được xác định theo quyết định giải quyết khiếu nại của cơ quan có thẩm quyền hoặc bản án, quyết định của Tòa án thì người nộp thuế được hoàn trả số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa.

Linh hoạt sử dụng 7 biện pháp cưỡng chế thuế

Cùng đó, Bộ Tài chính cũng đề xuất sửa đổi quy định về biện pháp cưỡng chế thi hành quyết định hành chính về quản lý thuế. Do thực tế hiện nay, việc áp dụng 2 biện pháp cưỡng chế l kê biên tài sản và biện pháp thu bên thứ 3 rất khó thực hiện và không có hiệu quả.

Nguyên nhân, là do khi cơ quan thuế thực hiện xác minh thông tin, người nộp thuế, các đơn vị liên quan không cung cấp thông tin, hoặc cung cấp thông tin không có tài sản, trường hợp có thông tin về tài sản thì hầu hết tài sản của người nộp thuế đang được thế chấp.

Các quy định mang tính chất định tính như "một số biện pháp", "không hiệu quả" nên cơ quan thuế rất khó xác định và thực hiện. Đồng thời, chưa có nguyên tắc đối với người nộp thuế có hành vi phát tán tài sản, hoặc bỏ trốn thì có thể lựa chọn áp dụng ngay biện pháp cưỡng chế phù hợp trong 7 biện pháp cưỡng chế để kịp thời thu tiền nợ thuế cho ngân sách nhà nước.

Bộ Tài chính đề xuất sửa đổi, bổ sung tại khoản 3 Điều 125 Luật Quản lý thuế theo hướng cơ quan thuế được linh hoạt áp dụng. Nội dung đề xuất này khắc phục được những khó khăn, bất cập trong thực tế triển khai thực hiện các biện pháp cưỡng chế, nâng cao hiệu quả của công tác cưỡng chế thu hồi nợ thuế.

Trên cơ sở tổng kết đánh giá thực tiễn thi hành Luật Quản lý thuế, Bộ Tài chính đã lựa chọn các vấn đề cấp bách cần giải quyết, có phương án xử lý rõ ràng, để sửa đổi đối với 02 nhóm chính sách và 08 giải pháp.

Dự kiến sẽ sửa đổi, bổ sung 11 Điều, trên tổng số 152 Điều của Luật Quản lý thuế hiện hành, bao gồm quy định về: Nguyên tắc quản lý thuế (Điều 5), Nhiệm vụ, quyền hạn, trách nhiệm của Bộ, cơ quan ngang Bộ, cơ quan thuộc Chính phủ (Điều 15), Quyền của người nộp thuế (Điều 16), Nguyên tắc khai thuế, tính thuế (Điều 42), Xử lý đối với việc chậm nộp tiền thuế (Điều 59), Nộp thuế trong thời gian giải quyết khiếu nại, khởi kiện (Điều 61); Hoàn thành nghĩa vụ nộp thuế trong trường hợp xuất cảnh (Điều 66), Thời hạn giải quyết hồ sơ hoàn thuế (Điều 75), Thẩm quyền quyết định hoàn thuế (Điều 76), Trường hợp bị cưỡng chế thi hành quyết định hành chính về quản lý thuế (Điều 124), Biện pháp cưỡng chế thi hành quyết định hành chính về quản lý thuế (Điều 125).