Sở hữu chéo "chằng chịt" tiềm ẩn nguy cơ đổ vỡ domino đối với thị trường tài chính

Sở hữu chéo chằng chịt khi không minh bạch sẽ rất khó kiểm soát

Tại Hội thảo “Xây dựng các tập đoàn tài chính phát triển bền vững ở Việt Nam”, ông Phạm Xuân Hòe – nguyên Phó viện trưởng Viện Chiến lược Ngân hàng, Phó chủ tịch kiêm Tổng thư ký Hiệp hội Cho thuê tài chính Việt Nam cho rằng, hiện nay vẫn chưa có định nghĩa chính thức, thống nhất về tập đoàn tài chính giữa các nước trên thế giới.

"Do tầm ảnh hưởng quá lớn của nó đến nền kinh tế nên việc định nghĩa, xác định mô hình hoạt động tập đoàn tài chính ở các nước đều được chế định trong khuôn khổ pháp luật tùy thuộc cách thức lập pháp của nước sở tại về: (i) Các tổ chức được quyền sở hữu ngân hàng, công ty chứng khoán hay công ty bảo hiểm; (ii) Giới hạn các lĩnh vực tài chính mà một tập đoàn được cho phép hoạt động", ông Hòe nêu.

Nguồn: Ông Phạm Xuân Hòe – nguyên Phó viện trưởng Viện Chiến lược Ngân hàng, Phó chủ tịch kiêm Tổng thư ký Hiệp hội Cho thuê tài chính Việt Nam.

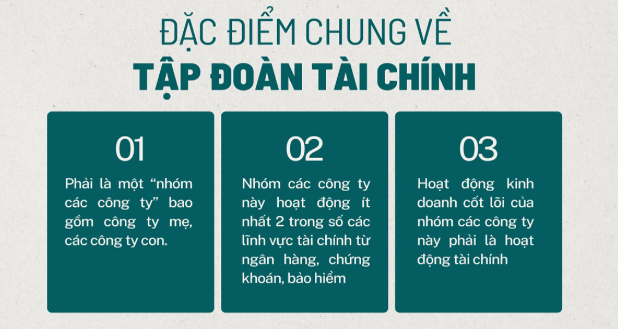

Tuy nhiên, sau khi tổng hợp các định nghĩa của các quốc gia như Nhật Bản, Hàn Quốc, Thái Lan,... có khuôn khổ pháp lý quy định về tập đoàn tài chính, ông Hòe rút ra một số điểm chung về khái niệm tập đoàn tài chính như sau:

Một là, đó phải là một “nhóm các công ty” (“nhóm các công ty” được định nghĩa là một nhóm các công ty bao gồm công ty mẹ, các công ty con và các công ty trong đó công ty mẹ hay các công ty con nắm giữ quyền sở hữu trực tiếp hay gián tiếp tối thiểu 20% quyền bỏ phiếu hoặc vốn của một công ty);

Hai là, nhóm các công ty này “hoạt động ít nhất hai trong số các lĩnh vực tài chính từ ngân hàng, chứng khoán, bảo hiểm”;

Ba là “hoạt động kinh doanh cốt lõi của nhóm các công ty này phải là hoạt động tài chính” (thường được quy định có tính toán lượng hóa cụ thể về tỷ trọng tổng tài sản, doanh thu của công ty hoạt động trong các hoạt động tài chính được phép so với tổng tài sản/ tổng doanh thu của toàn bộ nhóm công ty trong tập đoàn hoặc tổng giá trị tài sản nhóm công ty hoạt động tài chính theo số tuyệt đối).

Chuyên gia Phạm Xuân Hòe. Ảnh: BTC.

Phân tích thêm mô hình các tập đoàn tài chính, theo ông Hòe, việc hạn chế là vẫn sở hữu chéo chằng chịt, trong điều kiện không minh bạch thì vô cùng khó kiểm soát. Cụ thể, vị chuyên gia đề cập, ưu điểm của mô hình này là các công ty con có thể tận dụng lợi thế nguồn lực, uy tín, thương hiệu của công ty mẹ giúp tiết giảm chi phí, nâng tầm quản tri, cung cấp các dịch vụ trọn gói, tăng năng lực cạnh tranh cho công ty mẹ.

Tuy nhiên, nhược điểm của mô hình này là sở hữu chéo chằng chịt, khó kiểm soát, có tình trạng tuồn vốn cho công ty sân sau dễ dãi, rủi ro lan truyền hệ thống, lách luật, thiếu minh bạch.

Chưa kể, các tập đoàn, nhóm cổ đông của tập đoàn thường liên quan đến những lĩnh vực có rủi ro rất cao như bất động sản, chứng khoán, trái phiếu doanh nghiệp… nên có thể gây ra đổ vỡ domino đối với thị trường tài chính.

Báo cáo tại kỳ hợp 3, Quốc hội XV, Thống đốc Ngân hàng Nhà nước (NHNN) cho biết sở hữu cổ phần giữa tổ chức tín dụng và doanh nghiệp đã giảm đáng kể, một số tổ chức tín dụng có số cổ đông, tỷ lệ sở hữu tập trung cao. Tuy nhiên, vẫn còn nhiều khó khăn về thông tin trong việc nắm bắt, kiểm soát sở hữu chéo.

Do đó, tại Luật các Tổ chức tín dụng 2024, NHNN đã bổ sung hàng loạt quy định để kiểm soát tình trạng sở hữu chéo như: Yêu cầu phải công khai thông tin cổ đông sở hữu từ 1% vốn điều lệ; Tỷ lệ sở hữu cho cổ đông là tổ chức (gồm cổ phần cổ đông đó sở hữu gián tiếp) từ 15% xuống 10%; Cổ đông và người có liên quan của cổ đông đó giảm từ 20% xuống 15%, mở rộng quy định về người có liên quan.

Minh bạch là yếu tố "then chốt" để ngăn chặn sở hữu chéo

Để giải quyết tình trạng này, ông Hoè đề xuất cần minh bạch về thu nhập cá nhân, kiểm toán báo cáo tài chính hợp nhất và riêng lẻ của công ty con. Đồng thời, giám sát theo chuyên ngành đã hình thành cần chuyên sâu và nâng tầm vê phối hợp cơ quan giám sát thuộc NHNN, Bộ Tài chính.

Bên cạnh đó, TS. Phạm Xuân Hoè đề xuất cần soạn thảo Nghị định về giám sát bổ sung hợp nhất đối với tập đoàn tài chính dựa trên căn cứ của khoản 10, 11, Điều 4 Luật Tổ chức tín dụng 2024, trong đó lưu ý: Trách nhiệm của ban quản trị đứng đầu tập đoàn tài chính, điều lệ của tập đoàn tài chính.

Đồng quan điểm, Luật sư Trương Thanh Đức cũng cho rằng: Minh bạch là yếu tố quan trọng nhất để ngăn chặn sở hữu chéo còn việc quy định tỷ lệ sở hữu các cổ đông có thể lách luật bằng việc nhờ đứng tên thay.

Luật sư Trương Thanh Đức phân tích, trọng tâm của các quy định mới mà NHNN đưa ra trong thời gian vừa qua gồm hai điểm. Một là tiếp tục hạ trần tỷ lệ sở hữu của cổ đông, cổ đông và người có liên quan (đi liền với việc mở rộng phạm vi “người có liên quan” và hai là giảm giới hạn cấp tín dụng.

Luật sư Trương Thanh Đức. Ảnh: BTC.

Theo đó, việc giảm tỷ lệ sở hữu tại Luật các Tổ chức tín dụng 2024 đã củng cố cho các nỗ lực phòng tránh rủi ro, tiêu cực cho ngành Ngân hàng, đặc biệt là tình trạng một, một số, một nhóm cổ đông có liên quan chiếm tỷ lệ lớn sẽ can thiệp, chi phối, thậm chí lũng đoạn ngân hàng.

Tuy nhiên, so với mặt bằng quốc tế, giới hạn tỷ lệ sở hữu của Việt Nam là không cao. Và về nguyên lý, một nhóm cổ đông chiếm 20% vốn điều lệ ngân hàng thì cũng chỉ có một ứng viên vào hội đồng quản trị, không thể chi phối ngân hàng được. Nhưng thực tế cho thấy, nhất là một số vụ án đã xảy ra, tỷ lệ sở hữu vượt giới hạn rất nhiều, quy định đã có hiệu lực từ rất lâu rồi, nên việc siết chặt của NHNN là hợp lý, ông Đức cho hay.

Đặc biệt, với ngành ngân hàng, mức độ giám sát phải ở cấp cao nhất. Ví dụ thay vì cổ đông sở hữu 1% mới phải công khai thì danh sách toàn bộ cổ đông cần được công khai; thay vì chỉ khách hàng có dư nợ 10% vốn điều lệ ngân hàng mới công bố thì toàn bộ danh sách khách hàng vay vốn đều phải công bố trên website ngân hàng, chuyên gia đề xuất.

Theo luật sư, chỉ có công khai minh bạch thì mới có giám sát thực sự. Một người dân không nằm trong diện nộp thuế thu nhập cá nhân nhưng lại là cổ đông nắm 1% vốn ngân hàng, một doanh nghiệp liên quan đến giới chủ vay rất nhiều từ ngân hàng.

"Nếu được công khai chi tiết thông tin thì công chúng đều nhìn thấy và cơ quan chức năng phải xem xét ngay. Nếu 10 cổ đông, mỗi người được nhờ đứng tên sở hữu suýt soát 1% thì đã thành số gần gấp đôi giới hạn đối với một cổ đông cá nhân", ông Đức đề cập.