Lãi suất tăng "vọt": Cách nhanh nhất khiến doanh nghiệp suy yếu và cảnh báo "nóng" về nợ xấu

Cuộc đua tăng lãi suất tiết kiệm vẫn liên tục nóng lên khi một số ngân hàng tiếp tục điều chỉnh lãi suất. Theo đó, biểu lãi suất tiết kiệm cao nhất được các ngân hàng niêm yết hiện đã vọt lên trên 10%/năm.

Lãi suất tiết kiệm tăng vọt, kéo lãi vay tăng nhanh

Chẳng hạn như tại VPBank, từ ngày 22/11 mức lãi suất 10%/năm được ngân hàng áp dụng tại sản phẩm tiền gửi có kỳ hạn Prime Savings, áp dụng từ 22/11.

Trong đó, với lãi suất tháng đầu tiên tại kỳ hạn từ 6-36 tháng, lãi suất được niêm yết vượt mức 10%, thậm chí lãi suất còn lên đến 11%/năm ở kỳ hạn 24 tháng và 36 tháng.

Đối với lãi suất các tháng sau, lãi suất cao nhất tại sản phẩm này là 9,25%/năm tại kỳ hạn 36 tháng.

Tại ABBank, chia sẻ với PV Dân Việt, nhân viên của nhà băng này cho biết biểu lãi suất của ngân hàng đã được cập nhật mới kể từ 22/11.

Theo biểu lãi suất này, lãi suất tiết kiệm kỳ hạn 6 tháng của ABBank hiện đang được niêm yết ở mức 9,5%/năm với cả hình thức gửi tại quầy và qua kênh App.

Trong khi đó, gửi từ 7 – 8 tháng lãi suất là 10%/năm. Lãi suất tiết kiệm cao nhất khi gửi tiền từ 100 triệu đồng trở lên với kỳ hạn 15 tháng, lãi suất 10,7%/năm.

Biểu lãi suất tiết kiệm vừa cập nhật của ABBank. (Ảnh: NVNH cung cấp).

Trên thực tế, đã có những chi nhánh ngân hàng đã huy động tiền gửi của khách hàng theo cơ chế thỏa thuận lãi suất giữa khách hàng và ngân hàng, với mức lãi suất lên tới gần 12%/năm, theo tìm hiểu của Dân Việt.

Lãi suất tăng nhanh doanh nghiệp suy yếu, nguy cơ nợ xấu lớn

Nói về động thái tăng lãi suất trên thị trường, TS. Cấn Văn Lực – chuyên gia kinh tế trưởng BIDV đánh giá, lãi suất của Việt Nam tăng tương đối nhanh trong khoảng hai tháng qua. Điều này gây khó khăn cho doanh nghiệp.

"Lãi suất không thể và không nên tăng nhanh và tăng mạnh quá trong thời gian tới, nếu buộc phải tăng thì nên tăng từ từ nếu không doanh nghiệp sẽ không thể chịu được", TS. Cấn Văn Lực nhấn mạnh.

Cũng theo vị chuyên gia này, lạm phát toàn cầu dường như đã qua đỉnh. Theo đó, CPI toàn cầu năm nay được dự báo bình quân khoảng 8,8%, năm 2023 ở mức 6,5 % và 2024 là 4,1%. Hay nói cách khác, lạm phát toàn cầu đang trong xu hướng giảm.

"Khi áp lực lạm phát, áp lực tỷ giá toàn cầu giảm dần, chúng ta không phải tăng lãi suất mạnh và nhanh như vậy", vị chuyên gia này cho hay.

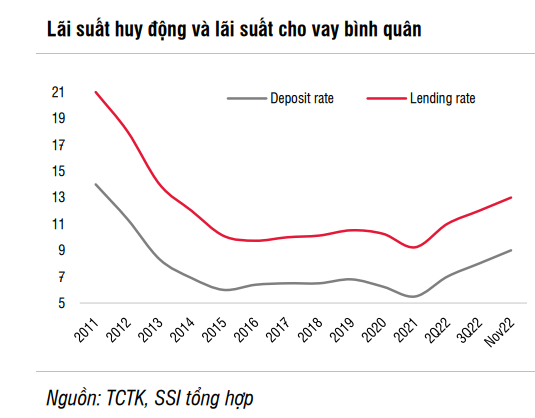

Lãi suất tiết kiệm và cho vay đang tăng rất nhanh.

Đồng quan điểm, TS. Lê Xuân Nghĩa – chuyên gia kinh tế cũng nhìn nhận, nền kinh tế đang trải qua giai đoạn khó khăn về vấn đề thanh khoản. Cũng vì lý do đó, nhu cầu tín dụng của nền kinh tế đang rất lớn dẫn tới lãi suất của các ngân hàng thương mại đang tăng rất nhanh, gồm cả lãi suất huy động và lãi suất cho vay.

"Chúng ta đang phục hồi kinh tế, đà tăng trưởng đang rất tốt, với tình trạng lãi suất cao và thanh khoản cạn kiệt như hiện nay sẽ làm đà tăng trưởng bị chậm lại. Nếu không cẩn thận thì sẽ có thể lan truyền từ thị trường trái phiếu doanh nghiệp sang thị trường cổ phiếu, bất động sản và cả hệ thống ngân hàng", TS. Nghĩa nói.

Việc biểu lãi suất tiết kiệm của một số ngân hàng vọt lên trên 10%/năm, và lãi suất "ngầm" giữa ngân hàng và khách hàng lên tới gần 12%/năm, ông Nghĩa cho rằng sẽ khiến cho các doanh nghiệp phải "gánh" mức lãi suất cao.

Ngược lại, người gửi tiền trong ngắn hạn được hưởng lợi rất lớn. Về phía các ngân hàng thương mại, theo nhận định của vị chuyên gia này, lãi suất huy động tăng đồng thời tăng lãi suất cho vay, các ngân hàng vẫn giữ được NIM ổn định, nhưng đằng sau đó là nguy cơ nợ xấu rất lớn.

Lo ngại rủi ro nợ xấu cao khi lãi suất tăng vọt.

Cũng có góc nhìn tương tự, PGS.TS Phạm Thế Anh – chuyên gia kinh tế nhấn mạnh, lãi suất vọt lên cao gây khó khăn rất lớn cho các doanh nghiệp bất kể là doanh nghiệp sản xuất hay bất động sản.

"Lãi suất cao là cách nhanh nhất khiến doanh nghiệp suy yếu và kiến tạo nợ xấu", vị này cảnh báo.

Thống kê mới đây được bộ phận nghiên cứu của SSI công bố cũng lưu ý, chất lượng tín dụng trong quý III/2022 cho thấy kết quả không khả quan, khi tỷ lệ nợ xấu tăng lên (1,47%, tăng 20 điểm cơ bản so với đầu năm và 8 điểm cơ bản theo quý).

Điểm đáng lưu ý là, tác động từ việc tăng lãi suất cho vay và sự suy yếu gần đây của thị trường bất động sản chưa được phản ánh trong kết quả kinh doanh quý III/2022. Do việc ghi nhận nợ xấu ở Việt Nam chưa phản ánh đầy đủ các tác động có thể xảy ra trong tương lai, nên các chỉ tiêu phản ánh chất lượng tín dụng có thể chưa bị ảnh hưởng mạnh cho đến năm 2023.

Tuy nhiên, các chuyên gia tại đây duy trì quan điểm rằng các ngân hàng sẽ phải đối mặt với vấn đề chất lượng tài sản trong thời gian tới. Trừ khi có các quy định đặc biệt về phân loại nợ/trích lập dự phòng cho các khoản vay/trái phiếu đáo hạn vào năm 2023 được thực hiện, nợ xấu và trích lập dự phòng sẽ là những áp lực tương đối lớn.

Vì vậy, theo các chuyên gia, cố gắng không tăng lãi suất, có tăng thì mức độ "nhẹ nhàng".