Nghịch lý: Lãi suất giảm, ngân hàng thắng "đậm"

Loạt ngân hàng báo lãi "đậm" quý I/2021

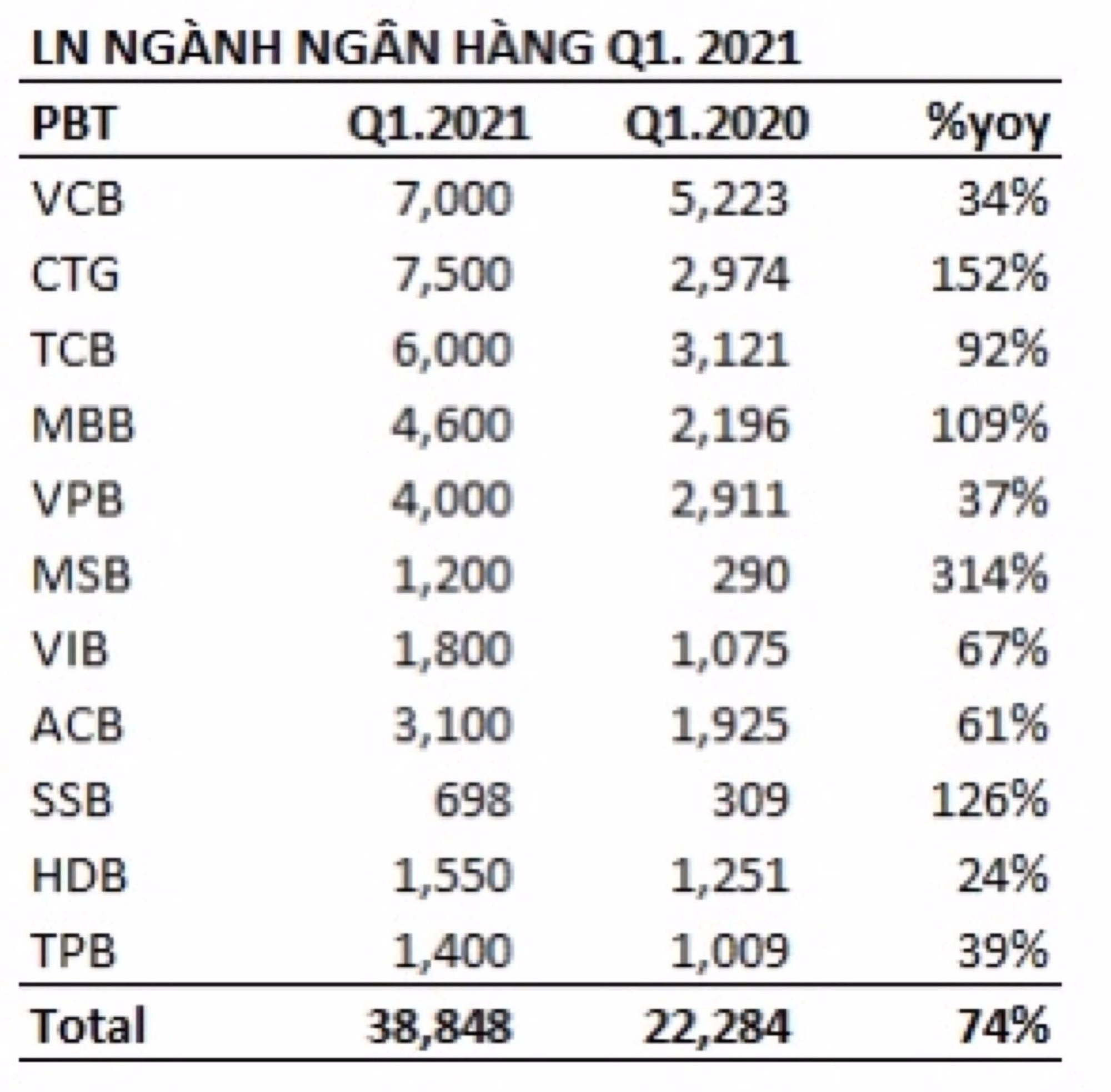

Tại đại hội cổ đông thường niên năm 2021 của Ngân hàng TMCP Á Châu (ACB) ngày 6/4, ông Đỗ Minh Toàn, Tổng giám đốc ACB, cho biết trong quý I/2021, lợi nhuận trước thuế của ngân hàng ước đạt 3.105 tỷ đồng, tăng hơn 61% so với cùng kỳ năm ngoái.

Năm 2021, ACB đặt mục tiêu huy động vốn tăng 9%, tín dụng tăng 9,5% điều chỉnh theo sự phê duyệt của Ngân hàng Nhà nước. Lợi nhuận trước thuế khoảng 10.602 tỷ đồng.

Như vậy, với việc ước lợi nhuận trước thuế trong quý đầu năm đạt 3.105 tỷ đồng, ACB đã thực hiện được 29,2% kế hoạch cả năm.

Lợi nhuận của các ngân hàng quý I/2021 ước tăng mạnh so với quý I/2020, dù mặt bằng lãi suất thấp (HSC)

Cùng ngày, Ngân hàng TMCP Quân đội (MB) cho biết vừa ghi nhận lợi nhuận hợp nhất quý đầu năm 2021 đạt gần 4.600 tỷ đồng, tăng hơn gấp đôi so với cùng kỳ và đạt tới 43% kết quả của năm ngoái.

Năm 2021, MB đưa ra kế hoạch ban đầu với mục tiêu tăng trưởng lợi nhuận trong khoảng 25-30% so với năm 2020, tương đương mức lợi nhuận trước thuế hơn 14.600 tỷ đồng. Và chỉ sau quý I, ngân hàng này đã hoàn thành khoảng 32% kế hoạch lợi nhuận cả năm.

SeABank vừa công bố kết quả kinh doanh với lợi nhuận trước thuế quý đầu năm đạt 698,3 tỷ đồng, cao gấp 2,3 lần so với cùng kỳ năm ngoái.

MSB cũng đã đưa ra con số ước tính lợi nhuận quý I tăng trưởng tính theo cấp số nhân. Theo ông Nguyễn Hoàng Linh, Tổng giám đốc MSB, lợi nhuận 3 tháng đầu năm 2021 của ngân hàng ước đạt trên 1.200 tỷ đồng.

Không chỉ các ngân hàng thương cổ phần tư nhân, các "ông lớn" quốc doanh cũng đưa ra những dự báo hết sức khả quan về lợi nhuận quý I/2021 này.

Theo Chủ tịch HĐQT Nghiêm Xuân Thành, lợi nhuận của Vietcombank quý I/2021 ước đạt 7.000 tỷ đồng, cao hơn 34% cùng kỳ năm ngoái và bằng 28% kế hoạch cả năm, tín dụng tăng 3,69%, mức cao nhất so với cùng kỳ nhiều năm.

Tại VietinBank, trong buổi gặp gỡ chuyên viên phân tích hồi giữa tháng 3, ông Lê Đức Thọ, Chủ tịch HĐQT cho biết, ước tính lãi trước thuế quý I/2021 của ngân hàng đạt khoảng 7.000-8.000 tỷ đồng (chưa gồm phí upfront từ hợp đồng bancassurance với Manulife), cao hơn 135-175% so với cùng kỳ năm trước.

Ngân hàng lãi lớn nhờ… giảm lãi suất?

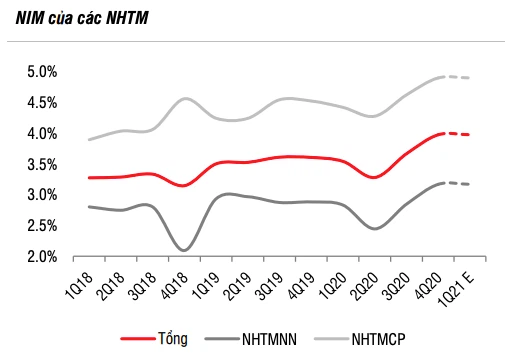

TS. Nguyễn Trí Hiếu, chuyên gia tài chính - ngân hàng cho rằng, sở dĩ các ngân hàng đạt lãi cao là do tỷ lệ biên lãi ròng (NIM) tăng cao khi chi phí đầu vào giảm mạnh so với cùng kỳ năm ngoái, trong khi đó lãi suất cho vay ra có giảm nhưng chưa theo kịp đà giảm của lãi suất huy động.

Tại báo cáo của SSI Research cũng đã chỉ ra rằng, lãi suất tiền gửi đã giảm tổng cộng 200 - 250 điểm phần trăm trong năm 2020 trong đó mạnh nhất là quý 3/2020.

Theo SSI Research, việc lãi suất cho vay đã giảm từ 1 - 1,5% chậm hơn mức giảm của lãi suất tiền gửi (2 - 2,5%) trong năm 2020, đã khiến biên lãi ròng (NIM) của hầu hết các ngân hàng thương mại đã tăng rất mạnh trong nửa cuối năm 2020 và hiện ở mức cao lịch sử, khoảng 4%.

Nhìn lại kết quả kinh doanh năm 2020 của các ngân hàng có thể thấy, nhiều ngân hàng lãi lớn trong hoạt động tín dụng cho dù mặt bằng lãi suất đã giảm.

Đơn cử, tại ACB, kết thúc năm 2020, lợi nhuận hợp nhất trước thuế đạt 9.596 tỷ đồng, tăng 27,7% so với năm 2019 và vượt 25,7% kế hoạch.

Kết quả này chủ yếu đến từ sự tăng trưởng cao của mảng cho vay, kinh doanh chứng khoán và ngoại hối, trong khi nguồn thu từ mảng dịch vụ đi xuống.

Trong đó, thu nhập lãi thuần - nguồn thu chính của ACB tăng 20,4% - mang về 14.582 tỷ đồng và chiếm hơn 80% tổng nguồn thu.

Tại MB, hoạt động tín dụng cũng là mảng đóng góp nhiều nhất vào lợi nhuận Ngân hàng. Cụ thể, trong năm qua, lợi nhuận sau thuế của MB đạt 8.262 tỷ đồng, cao hơn con số 7.822 tỷ đồng của năm 2019. Trong đó, thu nhập từ lãi cho vay đạt 24.383 tỷ đồng, tăng hơn 1.000 tỷ đồng.

Hay như Techcombank, thu nhập lãi thuần năm 2020 của Techcombank đạt 18.800 tỷ đồng, tăng 31,5% so với năm 2019. So với doanh thu, thu nhập lãi thuần của Techcombank cũng chiếm tới 70%.

"Vênh"giữa mức giảm lãi suất huy động và cho vay chính là điều kiện giúp các ngân hàng cải thiện biên lãi ròng (NIM), gia tăng lợi nhuận.

Ngân hàng lãi lớn vì "vênh" lãi suất

Số liệu thống kê của FiinGroup cho thấy, lợi nhuận sau thuế của khối ngân hàng niêm yết vẫn tăng trưởng mạnh ở mức 16,1% trong năm 2020, nhờ sự tăng trưởng của tổng thu nhập lãi cho vay khách hàng của 26 ngân hàng này.

Chỉ tính riêng trong quý IV/2020, sau khi Ngân hàng Nhà nước 3 lần thực hiện cắt giảm lãi suất điều hành, NIM của hệ thống bình quân ở mức 3,84%. Trong đó, nhiều ngân hàng dẫn đầu về NIM trong quý IV/2020 (tính theo quý) bao gồm VPB (2,27%), TCB (1,44%), MBB (1,35%), HDB (1,2%), OCB (1,19%).

Nếu quy ra năm thì tương đương với NIM ở các mức: VPB (9,06%), TCB (5,75%), MBB (5,42%), HDB (4,79%), OCB (4,78%). "Đây là mức rất cao so theo nhận định của giới phân tích.

Đánh giá về lợi nhuận của các ngân hàng, ông Lê Đạt Chí, Phó khoa Tài chính Trường Đại học Kinh tế TP.HCM cho rằng, có gì đó không ổn giữa mức lợi nhuận của ngành ngân hàng trong bối cảnh tăng trưởng kinh tế vẫn chưa khả quan, kinh tế còn gặp nhiều khó khăn, tác động lớn từ dịch Covid-19.

"Ngân hàng là trung gian tài chính mà lợi nhuận cao cũng cần xem xét lại. Ngân hàng nhận tiền gửi của khách hàng với mức lãi suất thấp, mang cho vay cao, tạo ra NIM cao và lợi nhuận", ông Chí nói.