Ngân hàng năm 2021: "Nóng" cuộc đua tăng vốn, làn sóng "thay" tướng trẻ hóa dàn lãnh đạo

Biến động nhân sự cấp cao tại các ngân hàng

Năm 2021, Thủ tướng Chính phủ Phạm Minh Chính đã ký Quyết định bổ nhiệm hai tân Phó Thống đốc Ngân hàng Nhà nước là ông Phạm Tiến Dũng, nguyên Vụ trưởng Thanh toán và ông Phạm Thanh Hà, nguyên Vụ trưởng Chính sách tiền tệ.

Ông Hà sinh năm 1974 và ông Dũng sinh năm 1970, như vậy với sự bổ nhiệm này, ông Hà và ông Dũng trở thành 2 Phó Thống đốc trẻ nhất trong đội ngũ Phó Thống đốc hiện nay của Ngân hàng Nhà nước.

Chủ tịch 8X của các ngân hàng được bổ nhiệm trong năm 2021. (Ảnh: LT)

Cũng trong năm này, ngành ngân hàng chứng kiến hàng loạt ngân hàng thay tướng, đáng chú ý các chủ tịch 8x xuất hiện ngày càng nhiều trong cơ cấu HĐQT của các ngân hàng.

Đơn cử như bà Trần Thị Thu Hằng (sinh năm 1985), giữ chức Chủ tịch của Kienlongbank. VietABank cũng bổ nhiệm ông Phương Thành Long giữ chức Chủ tịch HĐQT. Ông Long sinh năm 1983, là con trai của ông Phương Hữu Lĩnh (anh trai của cựu Chủ tịch HĐQT Phương Hữu Việt).

Trước đó, NCB cũng bổ nhiệm bà Bùi Thị Thanh Hương vào vị trí Chủ tịch HĐQT. Hà Hương sinh năm 1980, từng giữ vai trò CEO tại Sun Group. Hồi cuối tháng 4/2021, HĐQT Vietbank đã bầu ông Dương Nhất Nguyên giữ chức chủ tịch nhiệm kỳ 2021-2025. Ông Dương Nhất Nguyên sinh năm 1983, là con trai cả của ông chủ Tập đoàn Hoa Lâm Dương Ngọc Hòa.

2 lần sửa đổi Thông tư 01 hỗ trợ doanh nghiệp và người dân

Ngân hàng Nhà nước có tới 2 lần sửa đổi Thông tư 01/2020/TT-NHNN quy định cơ cấu lại thời hạn trả nợ, miễn, giảm lãi vay nhằm hỗ trợ doanh nghiệp và người dân bị ảnh hưởng bởi dịch Covid-19.

2 lần sửa đổi thông tư hỗ trợ doanh nghiệp. (Ảnh: Agribank)

Lần thứ nhất, ngày 2/4/2021, NHNN ban hành Thông tư số 03/2021/TT-NHNN sửa đổi bổ sung Thông tư số 01.

Sau 5 tháng kể từ khi ban hành Thông tư 03, NHNN đã tiếp tục ban hành Thông tư số 14/2021/TT-NHNN ngày 7/9/2021 sửa đổi, bổ sung một số điều của Thông tư số 01 (sửa đổi Thông tư 01 lần thứ 2).

Trong đó, sửa đổi các mốc giới hạn thời gian khoản nợ được cơ cấu lại, miễn, giảm lãi, phí, giữ nguyên nhóm nợ để phù hợp với diễn biến phức tạp của dịch bệnh đang diễn ra, như mở rộng phạm vi khoản nợ được cơ cấu lại thời hạn trả nợ phát sinh từ trước ngày 1/8/2021, kéo dài thời gian áp dụng đối với khoản nợ phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi trong khoảng thời gian từ 23/1/2020 đến ngày 30/6/2022.

Trong 1 năm, Ngân hàng Nhà nước ban hành tới 2 thông tư sửa đổi, bổ sung cũng là việc "xưa nay hiếm", và thường chỉ xuất hiện trong những hoàn cảnh đặc biệt.

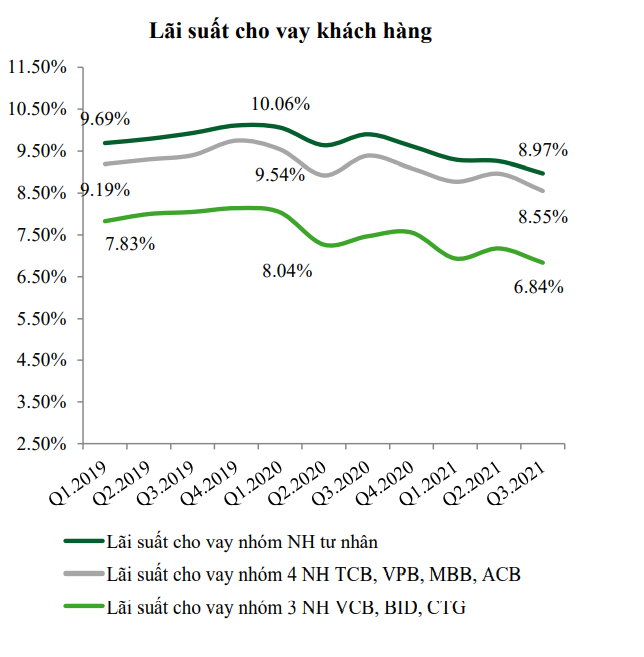

Lãi suất cho vay thấp nhất 20 năm, tiết kiệm mất hấp dẫn

Sau khi giảm lãi suất điều hành trong năm 2020, Ngân hàng Nhà nước yêu cầu các tổ chức tín dụng phải giảm lãi suất cho vay thực chất hơn trong năm 2021. Ngân hàng Nhà nước còn gắn việc hạ lãi suất, hỗ trợ khách hàng trở thành một trong những tiêu chí để xem xét nâng hạn mức tăng trưởng tín dụng năm cho ngân hàng. Do đó, mặt bằng lãi suất cho vay đã xuống mức thấp nhất trong vòng 20 năm.

Mặt bằng lãi suất cho vay đã xuống mức thấp nhất trong vòng 20 năm. (Nguồn: VCBS)

Tại buổi chất vấn tại nghị trường Quốc hội kỳ họp vừa qua, Thống đốc NHNN Nguyễn Thị Hồng cho biết, hiện mặt bằng lãi suất cho vay đã giảm 1,66% so với trước dịch, các tổ chức tín dụng đã giảm khoảng 30.000 tỷ đồng tiền lãi để hỗ trợ người dân, doanh nghiệp và tiếp tục giảm cho đến cuối năm. Tổng số tiền lãi giảm lũy kế từ 15/7 đến 31/10 của 16 ngân hàng thuộc Hiệp hội Ngân hàng gần 15.600 tỷ đồng, tương đương 75,5% so với cam kết đưa ra cho cả năm.

Cũng trong năm nay, mặt bằng lãi suất tiết kiệm tiếp tục duy trì ở mức thấp, tại thời điểm ngày 1/11/2021, lãi suất huy động kỳ hạn 3 tháng không đổi so với mức cuối năm 2020 trong khi lãi suất huy động kỳ hạn 12 tháng bình quân ở mức 5,53%/năm, giảm khoảng 10 điểm cơ bản so với cuối năm 2020. Lãi suất huy động duy trì ở mức thấp kể từ năm 2017 đến nay là một trong những lý do khiến tổng tiền gửi của dân cư tại hệ thống các tổ chức tín dụng chỉ tăng vỏn vẹn 2,9% kể từ đầu năm đến hết tháng 9 - mức tăng trưởng thấp nhất trong lịch sử thống kê về tiền gửi giai đoạn 2012 – 2021.

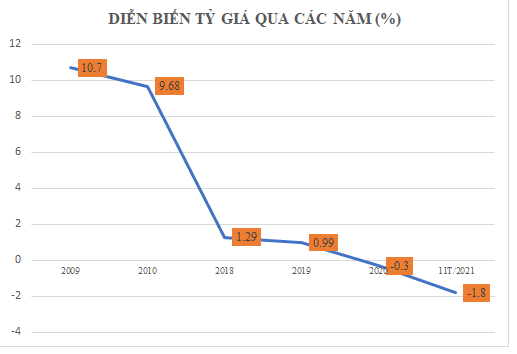

Đi ngược xu thế khu vực, VND lên giá so với USD

Năm 2021, VND lên giá so với USD. (Ảnh: LT)

Trong khi hầu hết các đồng tiền ASEAN giảm giá so với đồng USD trong năm 2021, VND đang nằm trong nhóm ít đồng tiền có mức tăng giá trong năm nay so với USD. Cụ thể, tính đến 18/11, VND đã tăng giá khoảng 1,8% so với USD, trong khi năm 2020 chỉ tăng nhẹ 0,3% - theo số liệu cập nhật từ VNdirect. Cùng với đó, giá trị dự trữ ngoại hối Việt Nam đã đạt kỷ lục 105 tỷ USD vào tháng 11.

Trong năm nay, Việt Nam cũng đạt được thỏa thuận với Mỹ về vấn đề tiền tệ. Mỹ đã tái khẳng định Việt Nam không thao túng tiền tệ trong báo cáo bán thường niên Chính sách kinh tế vĩ mô và ngoại hối của các đối tác thương mại lớn của Mỹ đầu tháng 12.

Nợ xấu tiềm ẩn có thể đạt gần 8%, sàn giao dịch nợ VAMC bắt đầu hoạt động

Thống kê gần nhất, tổng nợ xấu nội bảng, nợ bán cho VAMC chưa xử lý và các khoản tiềm ẩn thành nợ xấu tăng 2,8% so với cuối năm 2020, chiếm tỷ lệ 3,66% so với tổng dư nợ. Nếu tính thêm các khoản nợ được cơ cấu và giữ nguyên nhóm nợ theo quy định, có nguy cơ chuyển thành nợ xấu thì tỷ lệ này là 7,21% và sẽ đạt gần 8% vào cuối năm nay, trong đó tỷ lệ nợ xấu nội bảng là 2%.

Mục tiêu đặt ra trong đề án cơ cấu ngành ngân hàng giai đoạn 2016-2020 là đến cuối năm trước đưa tỷ lệ nợ xấu nội bảng cộng nợ xấu tiềm ẩn về dưới 3%/tổng dư nợ, không thể hoàn thành.

Cũng trong năm 2021, sàn giao dịch nợ VAMC chính thức đi vào hoạt động.

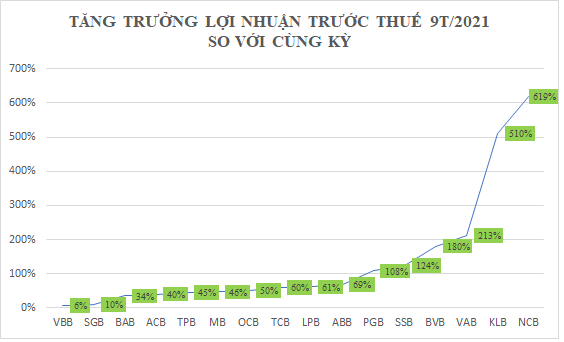

Lãi kỷ lục, cổ phiếu ngân hàng biến động mạnh

Biến động lợi nhuận của các ngân hàng 9 tháng 2021 so với cùng kỳ. (Ảnh: LT)

Trong bối cảnh kinh tế khó khăn bao phen "cắm đầu" do Covid-19, song năm 2021 vẫn là năm thành công khi nhiều ngân hàng báo lãi kỷ lục. Thống kê tại 17 ngân hàng niêm yết, lợi nhuận trước thuế tăng 42,6% so với cùng kỳ năm 2020. Tổng lợi nhuận ròng của 17 ngân hàng niêm yết (với tổng dư nợ cho vay chiếm 65,3% tín dụng hệ thống vào cuối quý III/21) tăng 42,6% - cao hơn mức tăng 11,9% so với cùng kỳ trong 9 tháng đầu năm 2020. Dù được đánh giá tăng trưởng lợi nhuận sẽ chậm lại trong quý IV/2021, song dự báo của các công ty chứng khoán lợi nhuận của đa số các ngân hàng thương mại vẫn sẽ tăng trưởng từ 25% trở lên trong năm 2021.

Nhờ lãi kỷ lục đi ngược xu hướng kinh tế khó khăn đã mang đến kỳ vọng lớn cổ phiếu ngân hàng. SSB, LPB, VIB, VPB tăng 100-150% trong 6 tháng, NVB, SHB, TVB, ACB, TCB… đều tăng 60-90%, chỉ số ít cổ phiếu ngân hàng tăng chậm hoặc giảm như VCB, BID…

Sau khi lập đỉnh vào giữa tháng 7, cổ phiếu ngân hàng lao dốc và đi ngang do lo ngại về nợ xấu và những tác động của hạ lãi suất, song nhìn trên bình diện chung của thị trường 9 tháng đầu năm, nhóm cổ phiếu ngân hàng vẫn nằm trong Top cổ phiếu có mức tăng giá mạnh nhất.

Đến 20/12, hầu hết các cổ phiếu ngân hàng đều tăng trưởng trên 20% sau 1 năm.

Sôi động bán vốn, tăng vốn

Từ đầu năm đến nay, 19 ngân hàng liên tục đẩy mạnh tăng vốn bằng nhiều hình thức và đã nhận được sự chấp thuận chính thức về tăng vốn điều lệ của NHNN, bao gồm các ngân hàng có vốn Nhà nước như Vietcombank, VietinBank, BIDV; các ngân hàng thuộc khối tư nhân gồm SHB, VP Bank, TP Bank, OCB...

Năm 2021, các ngân hàng đua tăng vốn. (Ảnh: VPB)

Bên cạnh đó, ngân hàng cũng muốn chào bán cho nhà đầu tư chiến lược nước ngoài. Vietcombank, BIDV, LienVietPostBank… đều có kế hoạch tăng vốn lớn trong năm. Ước tính sơ bộ hơn 2 tỷ cổ phiếu ngân hàng đã được đưa ra thị trường trong năm nay.

Bên cạnh đó, ngân hàng còn ghi nhận hai thương vụ bán vốn lớn tại công ty tài chính FE Credit và SHB Finance. VPBank đã bán 49% vốn FE Credit cho Tập đoàn Nhật Bản Sumitomo Mitsui (SMFG) với định giá 2,8 tỷ USD – thương vụ bán công ty tài chính lớn nhất của ngành ngân hàng Việt Nam.

Trong khi đó, SHB bán toàn bộ 100% vốn tại SHB Finance cho Ngân hàng Đại chúng Ayudhya (Krungsri) - Thái Lan, đơn vị thuộc Tập đoàn Mitsubishi UFJ Financial Group (MUFG) với giá trị khoảng gần 3.600 tỷ đồng.

Dấu ấn từ chuyển đổi số

Năm 2021, các ngân hàng thương mại tích cực đầu tư đẩy mạnh chuyển đổi số toàn diện: eKYC, open API, tự động hóa quy trình thủ tục, cung cấp các dịch vụ online như mở tài khoản, cấp tín dụng, mua trái phiếu, phát hành L/C, chuyển tiền quốc tế...

Theo số liệu của Ngân hàng Nhà nước, 9 tháng đầu năm 2021, tổng số lượng giao dịch qua hệ thống thanh toán điện tử liên ngân hàng lần lượt tăng 1,88% về số lượng và tăng 42,58% về giá trị. Hệ thống bù trừ điện tử và chuyển mạch giao dịch tài chính tăng 96,63% về số lượng và 133,11% về giá trị (so với cùng kỳ năm 2020). Thanh toán qua di động tăng hơn 76% về số lượng và 88% về giá trị so với cùng kỳ năm ngoái. Bên cạnh đó, thanh toán qua internet cũng tăng 51,2% về số lượng và 29,1% về giá trị. Từ tháng 3 đến tháng 10/2021, hơn 1,8 triệu tài khoản thanh toán được mở theo phương thức eKYC.

Thanh toán qua di động phát triển nhanh trong năm 2021. (Ảnh: Momo)

Không chỉ đi trước đón đầu với mô hình ngân hàng thuần số (Neo-bank) như VPBank NEO, TNEX, VCB Digibank, VietinBank iPay, My VIB…., ngành ngân hàng còn chứng kiến một cuộc đua ngầm khác là nâng cao năng lực core, công nghệ để chuẩn bị trước cho sự đe dọa từ các công ty fintech, và dịch vụ mobile money trong thời gian tới như Techcombank bắt tay Amazon Web Services làm đối tác cung cấp dịch vụ điện toán đám mây. VietinBank cũng triển khai các giải pháp khai thác Big data, AI, học máy vào phân tích dữ liệu khách hàng,…

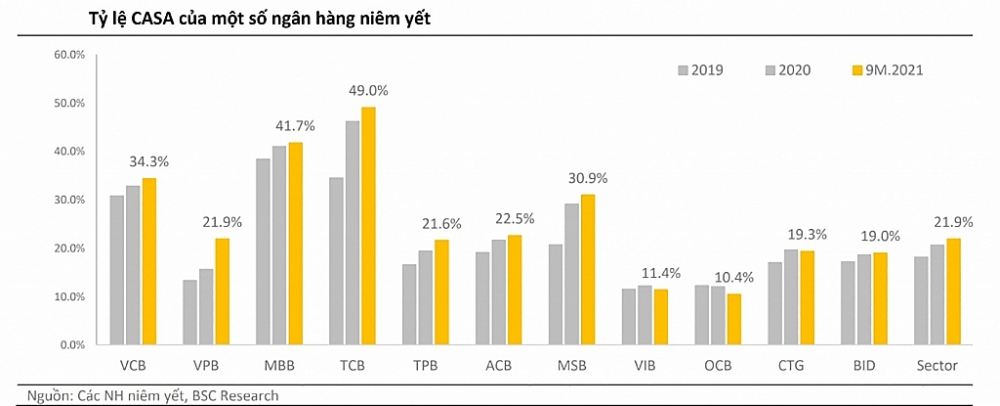

CASA đạt kỷ lục 49%, cuộc đua hút "tiền rẻ" ngày càng gay gắt

Cuộc đua cạnh tranh CASA ngày càng gay gắt khi nhiều ngân hàng chấp nhận hy sinh một phần phí dịch vụ và đầu tư chuyển đổi số để thu hút khách hàng mới. Các ngân hàng ghi nhận lượng khách hàng thường xuyên tăng nhanh như TCB, MBB, TPB, MSB… sẽ có được nguồn vốn huy động dồi dào hơn và giảm được chi phí vốn trong dài hạn. Đến cuối tháng 9 ghi nhận những chuyển biến mới khi Techcombank vươn lên bứt phá và vượt qua các đối thủ để dẫn đầu toàn hệ thống với tỷ lệ CASA kỷ lục 49%, tiếp nối sau là MB với 41,7% và VCB là 34,3%.

Hệ thống ngân hàng ghi nhận tỷ lệ CASA tăng lên 20,1% vào quý III/2021. Xu hướng lãi suất được dự báo sẽ duy trì ở mức thấp trong thời gian tới, khiến cho tỷ lệ CASA toàn ngành tiếp tục tăng lên.

Thí điểm triển khai dịch vụ Mobile Money

8 tháng, sau Thủ tướng Chính phủ ban hành khi quyết định số 316/QĐ-TTg phê duyệt triển khai thí điểm dùng tài khoản viễn thông thanh toán cho các hàng hóa, dịch vụ có giá trị nhỏ (Mobile Money), Ngân hàng Nhà nước đã cấp phép cho Mobifone, Vinaphone và Viettel triển khai thí điểm dịch vụ Mobile Money.

Ngân hàng Nhà nước đã cấp phép cho Mobifone, Vinaphone và Viettel triển khai thí điểm dịch vụ Mobile Money. (Ảnh: VT)

Với Mobile Money người dân không có tài khoản ngân hàng vẫn có thể thanh toán điện tử. Ba nhà mạng này cũng đã nhanh chóng nhập cuộc và đưa ra thông báo hướng dẫn khách hàng tham gia. Dù là "người đến sau" nhưng với tiềm lực lớn, sự góp mặt của các nhà mạng hứa hẹn sẽ giúp đẩy mạnh thanh toán không dùng tiền mặt ở Việt Nam, tăng nhiệt cho cuộc đua khốc liệt trong mảng thanh toán ở Việt Nam.