Chủ đề nóng

"Bi hài" thưởng Tết: Chưa kịp mừng đã sốc vì khoản trừ thuế thu nhập

Chị Nguyễn Vân Vân làm việc tại công ty phần mềm có tiếng ở Hà Nội. Giống như các đồng nghiệp, chị Vân cũng háo hức ngóng chờ tiền thưởng Tết.

Là năm đầu chuyển công việc về đây nên khi nhận thông báo số tiền thưởng tết từ sếp, chị Vân rất phấn khởi, song nhìn số tiền thực tế đã khiến chị Vân thực sự sốc.

Theo bảng kê, tổng cộng lương tháng 1 và thưởng Tết của chị Vân là gần 20 triệu đồng, nhưng khoản thuế thu nhập đồng thời bị trừ luôn là 2,35 triệu đồng.

Nhiều người bất ngờ trước khoản thuế thu nhập bị khấu trừ sau khi nhận số tiền thưởng thực tế

Số tiền thuế hơn 2 triệu đồng có thể không lớn với nhiều người, nhưng so với lương tháng của chị Vân thì đó là con số không nhỏ.

"Nghe Công ty thông báo số tiền thưởng mừng quá, thế mà lúc nhận về thấy biến đâu mất hơn hơn 2 triệu. Nhìn số tiền được nhận, cảm giác như bị đánh rơi tiền"…, chị Vân nói.

Không phải riêng chị Vân ấm ức, làm cùng công ty nhiều đồng nghiệp có thâm niên và ở vị trí cao hơn cũng đã bị trừ thuế với số tiền tương đương một chiếc xe tay ga mới.

Sau khi nhận thưởng, chị Trần Hoài Thu (Ba Đình, Hà Nội) không khỏi sốc, phàn nàn về những bất cập trong chính sách thuế thu nhập hiện nay.

"Tôi sẵn sàng đóng thuế nhưng mức thu nhập chịu thuế nên phù hợp hơn. Hiện nay, giá cả trên thị trường mọi thứ đều tăng cao, trong khi mức đóng thuế TNCN hiện nay khiến người lao động như chúng tôi thiệt thòi, khó đảm bảo cuộc sống", chị Thu nói.

Theo quy định, Các khoản tiền thưởng Tết sẽ được miễn đóng bảo hiểm xã hội, tuy nhiên dù con số thưởng với mỗi cá nhân, vị trí công tác, doanh nghiệp khác nhau nhưng tất cả khoản thưởng Tết đều phải chịu thuế Thu nhập cá nhân.

Quy định tại Điều 3, Luật Thuế thu nhập cá nhân sửa đổi năm 2012, thu nhập chịu thuế bao gồm tiền lương, tiền công và các khoản tiền có tính chất tương đương. Ngoài ra, các khoản phụ cấp, trợ cấp và tiền thưởng... cũng thuộc diện chịu thuế.

Bên cạnh đó, do pháp luật hiện tại không quy định về khoản lương tháng thứ 13 nên khoản này được xem là tiền thưởng cuối năm do các doanh nghiệp tự quy định, nên cũng phải chịu thuế thu nhập cá nhân tương tự, chỉ được miễn đóng bảo hiểm xã hội.

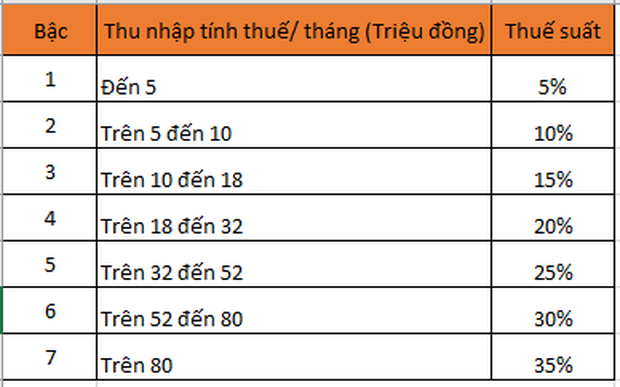

Cách tính thuế đối với tiền thưởng Tết hiện dựa trên biểu thuế luỹ tiến từng phần như với thu nhập từ tiền lương hàng tháng, mỗi mức thưởng từ thấp đến cao có thuế suất tương ứng từ 5-35%.

Các mức thuế suất tương ứng với thu nhập hàng tháng

Theo bảng trên, nếu doanh nghiệp gộp tiền thưởng Tết và lương tháng thứ 13 vào và chi trả một lần, người lao động sẽ phải chịu mức thuế cao. Ngược lại nếu được chi trả thành 2 đợt, mức thuế suất sẽ thấp hơn rất nhiều.

Do có cùng cách tính thuế thu nhập với lương tháng, thưởng Tết và lương tháng thứ 13 cũng phải chịu các mức thuế như bảng trên.

Ví dụ, với mức thưởng Tết là 20 triệu thì số tiền thuế phải nộp là 5 triệu có mức thuế 5%, 5 triệu có mức thuế 10%, 8 triệu có mức thuế 15% và 2 triệu có mức thuế 20%. Như vậy số tiền thuế người lao động phải nộp sẽ là 5x5% + 5x10% + 8x15% +2x15% = 2,35 triệu đồng.

Còn với mức thưởng 100 triệu đồng, với cách tính tương tự, số tiền thuế người lao động phải nộp là 25.15 triệu đồng.

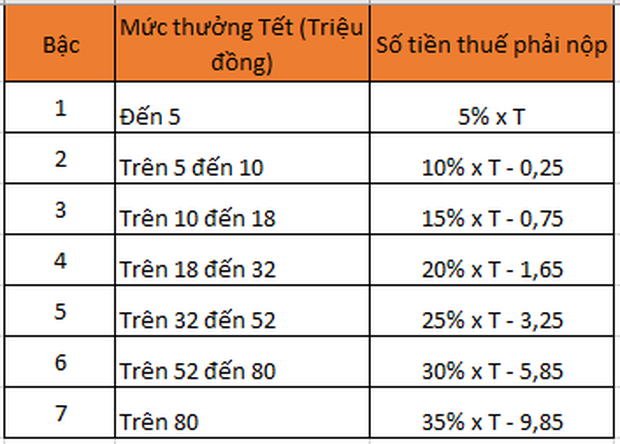

Gọi số tiền thưởng Tết trước thuế là T, ta có cách tính rút gọn thuế thu nhập phải nộp như sau:

Như vậy, với số tiền thưởng tết lần lượt là 10, 50, 100, 200, 500 triệu, người lao động sẽ phải nộp số tiền thuế tương ứng lần lượt là 0,75; 9,25; 25,15; 60,15 và 165,15 triệu đồng.

Trên thực tế tại một số doanh nghiệp, khi nhận tiền thưởng Tết và chi tiết thuế từ kế toán hoặc bộ phận nhân sự, người lao động sẽ thấy số thuế bị trừ có thể ít hơn so với quy định.

Tuy nhiên, hầu hết số tiền bị trừ thuế sẽ chênh lệch so với cách tính thuế chung và có xu hướng thấp hơn. Nguyên nhân do đây là mức thuế tạm tính được phân bổ để trừ theo tháng. Con số chính xác sẽ phải chờ đến kỳ quyết toán thuế vào năm sau.

Người lao động nhận thưởng Tết trong dịp này sẽ phải đợi đến kỳ quyết toán thuế vào tháng 1/2021 để biết chính xác số tiền thuế TNCN mình bị trừ.

Đây cũng là lý do khi nhận thưởng Tết, nhiều người bị truy thu hoặc bổ sung thêm hàng chục, thậm chí hàng trăm triệu đồng do khoản thuế thu nhập từ thưởng Tết chưa được tính toán đủ.

Được biết, việc điều chỉnh ngưỡng thu nhập chịu thuế và mức giảm trừ gia cảnh trong thuế thu nhập cá nhân đã được bàn thảo nhiều, thế nhưng, chưa có điều chỉnh.

Từ khi Luật Thuế Thu nhập cá nhân sửa đổi có hiệu lực từ ngày 1/7/2013 đến nay, chỉ số giá tiêu dùng (CPI) đã tăng 25%, phải điều chỉnh ngưỡng thu nhập chịu thuế theo quy định của luật. Thế nhưng, ngưỡng chịu thuế lỗi thời này vẫn được giữ nguyên.

Các chuyên gia về tiền lương, tiền công chỉ rõ sự lạc hậu của chính sách thuế so với thu nhập bình quân đầu người của Việt Nam.

Thu nhập bình quân đầu người năm 2013 khoảng 1.960 USD trong khi con số của năm 2018 lên tương đương 2.587 USD, tăng 32%. Đó là chưa kể việc điều chỉnh cách tính GDP của Tổng cục Thống kê khiến thu nhập bình quân đầu người vượt ngưỡng 3.000 USD.

Tương tự, mức giảm trừ gia cảnh cũng được phản ánh quá lạc hậu. Sau 6 năm, mức giảm trừ gia cảnh vẫn giữ mức 9 triệu đồng/tháng đối với người làm công ăn lương và 3,6 triệu đồng/người với người phụ thuộc.

Theo giải trình của Chính phủ với Quốc hội khi sửa luật này cách đây 6 năm, phần giảm trừ gia cảnh với người lao động được tính toán bằng 2,5 lần GDP bình quân đầu người năm 2014. Như vậy, nếu giữ nguyên công thức này, mức giảm trừ gia cảnh phải là 17 triệu đồng/người/tháng.

Không còn xe sang, căn hộ tiền tỷ như một vài năm trước, năm nay, do doanh thu sụt giảm nhiều doanh nghiệp địa ốc cắt...

Tin tức

Tin tức  Thế giới

Thế giới  Nhà nông

Nhà nông  Hội và Cuộc sống

Hội và Cuộc sống  Kinh tế

Kinh tế  Thể thao

Thể thao  Văn hóa - Giải trí

Văn hóa - Giải trí  Xã hội

Xã hội  Bạn đọc

Bạn đọc  Nhà đất

Nhà đất  Media

Media  Chuyển động Sài Gòn

Chuyển động Sài Gòn  Pháp luật

Pháp luật  Dân Việt trò chuyện

Dân Việt trò chuyện  Gia đình

Gia đình  Đông Tây - Kim Cổ

Đông Tây - Kim Cổ  Hà Nội hôm nay

Hà Nội hôm nay  Radio Nông dân

Radio Nông dân  Doanh nghiệp

Doanh nghiệp