Xem phim, tôi được "thông não" nhờ câu nói quá hay này: Từ người tự ti, tôi lột xác khiến cả công ty ngỡ ngàng!

Sau đó, tôi đã dạy lại bài học này cho con gái mình!

Tin tức

Tin tức

Thế giới

Thế giới

Nhà nông

Nhà nông

Hội và Cuộc sống

Hội và Cuộc sống

Đại đoàn kết dân tộc

Đại đoàn kết dân tộc

Kinh tế

Kinh tế

Thể thao

Thể thao

Văn hóa - Giải trí

Văn hóa - Giải trí

Xã hội

Xã hội

Bạn đọc

Bạn đọc

Nhà đất

Nhà đất

Media

Media

Chuyển động Sài Gòn

Chuyển động Sài Gòn

Pháp luật

Pháp luật

Dân Việt trò chuyện

Dân Việt trò chuyện

Gia đình

Gia đình

Đông Tây - Kim Cổ

Đông Tây - Kim Cổ

Hà Nội hôm nay

Hà Nội hôm nay

Radio Nông dân

Radio Nông dân

Doanh nghiệp

Doanh nghiệp

Báo điện tử của Trung ương Hội Nông dân Việt Nam

Tổng biên tập: Nguyễn Văn Hoài

Phó Tổng Biên tập: Phan Huy Hà (Thường trực), Lưu Phan, Đỗ Thị

Sâm, Hoàng Sơn

Giấy phép hoạt động báo điện tử số 115/GP-BTTTT do Bộ TT-TT cấp ngày 01/3/2022 và giấy phép

sửa đổi, bổ sung số 55/GP-BVHTTDL do Bộ VHTTDL cấp ngày 11/6/2025

Bản quyền thuộc về Báo điện tử Dân Việt.

Mọi hình thức sao chép lại thông tin, hình ảnh phải được sự đồng ý bằng văn bản .

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Nguồn: VMBA

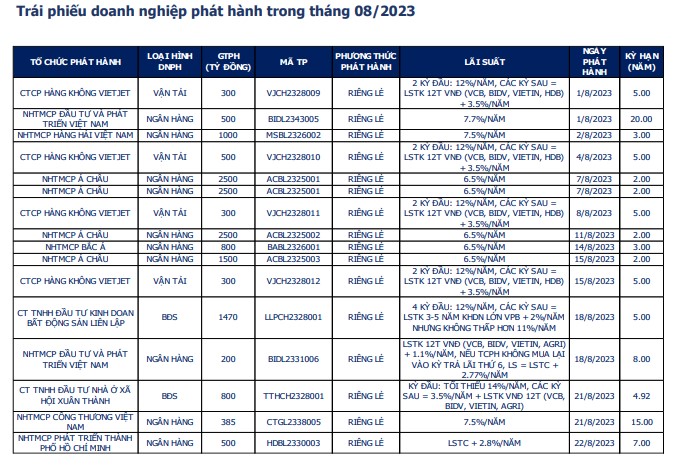

Theo báo cáo của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) tổng hợp từ HNX và SSC, tính đến ngày công bố thông tin 25/8/2023, đã có 15 đợt phát hành riêng lẻ trong tháng 8 với tổng giá trị 13.555 tỷ đồng. Các đợt phát hành này có lãi suất trung bình 8,77%/năm, kỳ hạn chủ yếu từ 3-5 năm.

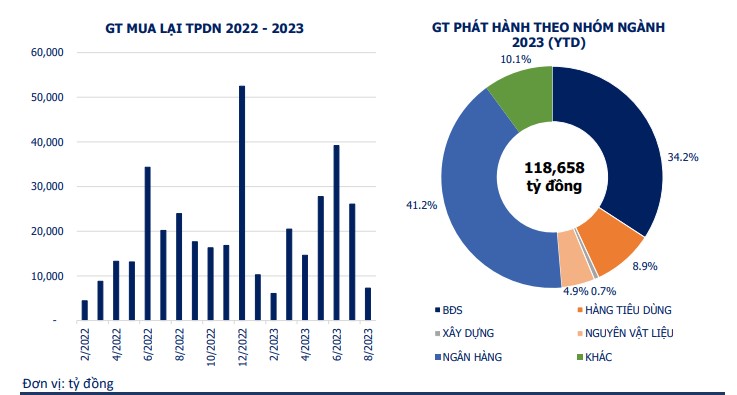

Lũy kế từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 118.658 tỷ đồng, với 17 đợt phát hành ra công chúng trị giá 16.476 tỷ đồng (chiếm 15,11% tổng giá trị phát hành) và 92 đợt phát hành riêng lẻ trị giá 102.182 tỷ đồng (chiếm 86,11% tổng số).

Các doanh nghiệp đã mua lại 7.246 tỷ đồng trái phiếu trong tháng 8. Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn lũy kế từ đầu năm đến nay đạt 154.345 tỷ đồng (tăng 80% so với cùng kỳ năm 2022). Ngân hàng là nhóm ngành dẫn đầu về giá trị mua lại, chiếm 51,35% tổng giá trị mua lại trước hạn (tương ứng 79.269 tỷ đồng).

Nguồn: VMBA

Nguồn: VMBA

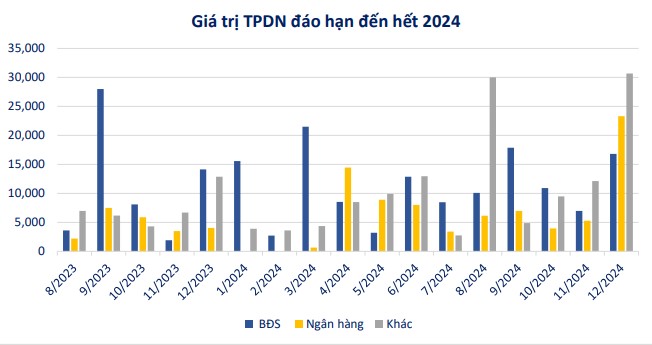

Trong thời gian còn lại của năm 2023, tổng giá trị trái phiếu sẽ đến hạn là 115.831 tỷ đồng. Trong đó, 48,11% giá trị trái phiếu sắp đáo hạn thuộc nhóm Bất động sản với gần 55.734 tỷ đồng, theo sau là nhóm Ngân hàng với 23.110 tỷ đồng (chiếm 19,95%).

Trong khi đó, các chủ đầu tư bất động sản vẫn đang phải đối mặt với sự chậm trễ trong xây dựng do vấn đề thanh khoản, điều này có thể khiến người mua nhà từ chối thanh toán các khoản thế chấp và làm tổn thương tâm lý thị trường nhiều hơn.

Áp lực đáo hạn vẫn kéo dài trong khi danh sách doanh nghiệp chậm thanh toán nợ ngày càng dày hơn khiến thị trường trái phiếu doanh nghiệp chưa thể phục hồi sớm được.

Thời gian tới, khoảng 16.000 tỷ đồng trái phiếu của ABBank và LPBank có thể sẽ được phát hành trên thị trường, cụ thể:

Ngân hàng Thương mại Cổ phần An Bình (ABBank) đã thông qua phương án phát hành riêng lẻ 6.000 tỷ đồng trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, kỳ hạn từ 1-5 năm, lãi suất cố định, thả nổi hoặc kết hợp, tùy theo điều kiện thị trường. Dự kiến số đợt phát hành là 10 đợt, trong đó mỗi đợt phát hành tối đa 2.000 tỷ đồng.

Ngân hàng Thương mại Cổ phần Bưu điện Liên Việt (LPBank) đã thông qua phương án phát hành riêng lẻ tối đa 10.000 tỷ đồng. Trong đó, 5 đợt với tổng giá trị 4.500 tỷ đồng dự kiến được phát hành vào tháng 9 và 10 năm 2023. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm, kỳ hạn từ 2 - 3 năm, lãi suất cố định, thả nổi hoặc kết hợp, tùy theo điều kiện thị trường.

Ngoài ra, về thị trường trái phiếu sơ cấp, ngày 23/8, Kho bạc Nhà nước gọi thầu tổng cộng 5.000 tỷ đồng trái phiếu chính phủ ở các kỳ hạn 5 năm, 10 năm, 15 năm và 20 năm. Trong đó, các kỳ hạn 5 năm, 10 năm và 15 năm đều có tỷ lệ trúng thầu đạt 100%. Tổng giá trị trái phiếu chính phủ phát hành từ đầu năm tới nay là 227.511 tỷ đồng, tương ứng gần 57% kế hoạch năm.

Về thị trường trái phiếu thứ cấp, giá trị giao dịch (GTGD) thị trường thứ cấp đạt 19.287 tỷ đồng, trong đó GTGD thông thường (outright) trung bình ngày giảm 41% và GTGD mua bán lại (repo) trung bình ngày giảm 32% so với tuần trước. NĐTNN bán ròng 46 tỷ đồng TPCP trong kỳ. Lợi suất TPCP tại phòng giao dịch của VBMA tăng nhẹ so với tuần trước.

Sau đó, tôi đã dạy lại bài học này cho con gái mình!

Cán bộ chiến sĩ đảo Song Tử Tây, tỉnh Khánh Hòa vừa tiến hành chuẩn bị sắp xếp vị trí nơi ăn, ngủ cho ngư dân, tiến hành khám bệnh, cấp phát thuốc cho các ngư dân Đà Nẵng bị gặp nạn trên biển.

Nhiều người chỉ đến ông Thọ trong Tam Đa là một vị thần tiên, ban phát tuổi thọ và sức khỏe cho con người, nhưng ít ai biết đến thân thế thật sự của ông Thọ trong lịch sử.

Giới chức quốc phòng châu Âu ngày càng lo ngại trước việc Nga lợi dụng các kẽ hở của luật hàng hải quốc tế để tiến hành hoạt động do thám, phá hoại và gây bất ổn cho NATO, trong khi phương Tây gần như không có công cụ pháp lý hiệu quả để ngăn chặn, theo Telegraph.

Nhằm tăng thêm chuỗi sản phẩm du lịch đêm, tối 19/12, Sở Du lịch Hà Nội phối hợp với UBND phường Cửa Nam khai mạc chuỗi hoạt động “Hà Nội Đẹp Sound” tại Phố Sách.

Tối 19/12, tại Quảng trường 7/5, tỉnh Điện Biên long trọng tổ chức khai mạc Lễ hội ném còn ba nước Việt Nam - Lào - Trung Quốc, lần thứ 9.

Chu Nguyên Chương không tuyệt diệt dòng họ Minh Ngọc Trân, mà phong Minh Thăng làm Quy Nghĩa Hầu, rồi buộc toàn bộ gia tộc di cư sang Cao Ly, nhằm loại bỏ mối họa chính trị nhưng vẫn giữ danh nghĩa khoan dung.

Việc Ukraine phản công và giải phóng thành phố chiến lược Kupiansk ở tỉnh Kharkov được cho là đã giáng một đòn mạnh vào Nga giữa lúc Tổng thống Mỹ Donald Trump đang ra sức thúc đẩy các cuộc đàm phán hòa bình để chấm dứt xung đột, theo Euromaidanpress.

Chiều 19/12, tại Trụ sở Trung ương Đảng, đồng chí Trần Cẩm Tú, Ủy viên Bộ Chính trị, Thường trực Ban Bí thư, Trưởng Tiểu ban Tổ chức phục vụ Đại hội XIV của Đảng chủ trì họp Thường trực Tiểu ban để rà soát công tác tổ chức phục vụ Đại hội và nhiệm vụ từ nay đến Đại hội XIV của Đảng.

Gia đình "lá chắn thép" của U22 Việt Nam bày 70 mâm cỗ đãi hàng xóm; Roy Keane khuyên Mainoo ở lại; M.U quyết chiêu mộ Antoine Semenyo; Messi được con trai út tỷ phú Ấn Độ tặng quà “khủng”; Georgina Rodriguez tiết lộ mối quan hệ với Ronaldo.

Ông Nguyễn Quang Vinh, Giám đốc Công an tỉnh Cao Bằng được Chủ tịch nước thăng cấp bậc hàm từ Đại tá lên Thiếu tướng.

Đoàn Chủ tịch Ủy ban Trung ương MTTQ Việt Nam vừa tổ chức Hội nghị hiệp thương, thống nhất phân bổ cơ cấu, thành phần, số lượng 25 người được giới thiệu ứng cử đại biểu Quốc hội khóa XVI, bảo đảm tính đại diện, dân chủ và vai trò khối đại đoàn kết toàn dân tộc.

Phi hành đoàn trực thăng Mi-24 của Ukraine, gồm phi công và sĩ quan điều khiển vũ khí, đã tử trận trong một nhiệm vụ chiến đấu, thông báo của Lữ đoàn Không quân Lục quân số 12 của Ukraine ngày 18/12 cho biết.

Sáng 19/12, Tập đoàn Hòa Phát tổ chức Lễ khởi công Dự án Nhà máy Sản xuất Ray và Thép đặc biệt Hòa Phát Dung Quất. Dự án nằm trong chiến lược sản xuất các dòng thép công nghệ cao của Tập đoàn, sử dụng dây chuyền hiện đại của châu Âu. Dự kiến, Nhà máy sẽ ra sản phẩm ray đường sắt cao tốc, thép hình vào năm 2027, sẵn sàng cung cấp cho các dự án đường sắt trọng điểm.

Công ty TNHH Dược HANVET (Công ty HANVET) khuyến cáo, thời điểm trước và ngay sau Tết Nguyên đán là lúc bệnh PED bùng phát mạnh nhất nên người nuôi lợn cần chủ động tiêm phòng vắc xin PED để kiểm soát hiệu quả bệnh nguy hiểm này trên đàn vật nuôi.

Quyết định rút tư cách công ty đại chúng khiến FLC và các doanh nghiệp liên quan không còn đủ điều kiện tham gia thị trường giao dịch tập trung, qua đó khép lại chặng đường hiện diện của nhóm cổ phiếu này trên các sàn niêm yết.

Thủ tướng Phạm Minh Chính nhắc đến bản lĩnh, ý chí của người Việt thể hiện rõ trong hai trận chung kết bóng đá U22 Việt Nam, bóng đá nữ Việt Nam mới đây. Ông mong Bộ Công Thương trong điều hành, cải cách cần “trái tim nóng”, “cái đầu lạnh” để vượt qua khó khăn, thách thức.

Chiều 19/12, UBND tỉnh Hà Tĩnh phối hợp với Quỹ Thiện Tâm (Tập đoàn Vingroup) tổ chức lễ khởi công Khu chăm sóc, nuôi dưỡng người cao tuổi và đối tượng bảo trợ xã hội với tổng mức đầu tư 90 tỷ đồng, góp phần nâng cao chất lượng công tác an sinh xã hội trên địa bàn tỉnh.

Trong họp báo cuối năm đang diễn ra chiều 19/12, Tổng thống Nga Putin nói rằng Nga đứng thứ tư thế giới về sức mua tương đương (PPP), trong khi Vương quốc Anh chỉ đứng thứ bảy hoặc thứ tám. Nếu EU hợp tác với Moscow, con số tổng thể thậm chí sẽ vượt Mỹ, và điều đó sẽ có lợi cho tất cả các bên - ông Putin lưu ý.

Tử vi ngày mai cho biết, cuối tháng 12, vận may tài chính của 3 con giáp sẽ thuận buồm xuôi gió, mang đến cho họ sự giàu có dồi dào.

Thời điểm này, giá sả (củ sả) trên địa bàn xã Tân Phú Đông, tỉnh Đồng Tháp (địa phận tỉnh Tiền Giang trước đây) ở mức cao, giúp nông dân trồng cây sả-cây gia vị thu lợi nhuận khá.

Trong bối cảnh thông tin chưa xác thực liên quan địa điểm gắn biển HYRA lan truyền trên mạng xã hội, dư luận chú ý tới hoạt động kinh doanh của Cen Land - nơi Shark Hưng giữ vai trò lãnh đạo, với doanh thu 9 tháng đạt 838 tỷ đồng và khối tài sản cổ phiếu hơn 138 tỷ đồng.

Mô hình canh tác khoai tây bền vững, sử dụng thuốc bảo vệ thực vật sinh học Serenade tại tổ dân phố Hà Liễu, phường Phương Liễu, tỉnh Bắc Ninh đang cho thấy những kết quả tích cực, phù hợp với định hướng phát triển nông nghiệp xanh, bền vững của Bộ Nông nghiệp và Môi trường.

Dù là cháu ruột cựu Cục trưởng Cục An toàn thực phẩm Nguyễn Thanh Phong, bà Lê Thị Thu Hà vẫn phải chi hơn 9 tỷ đồng để “bôi trơn” cho nhiều lãnh đạo, chuyên viên nhằm được hỗ trợ, giải quyết nhanh hồ sơ công bố sản phẩm và xác nhận quảng cáo.

Tuy được HLV Kim Sang-sik xếp đá chính ở trận chung kết môn bóng đá nam SEA Games 33 nhưng tiền vệ Nguyễn Thái Quốc Cường lại gây thất vọng và bị thay ra cuối hiệp 1.

Brad Pitt giành lợi thế pháp lý mới khi tòa án Mỹ buộc Angelina Jolie phải giao nộp loạt email và tin nhắn liên quan đến thương vụ bán cổ phần điền trang Château Miraval.

Nghệ sĩ cải lương Hồng Nga dù không có danh hiệu Nghệ sĩ Nhân dân nhưng được nhiều khán giả mến mộ. Bà mắc chứng mất trí nhớ, khiến nhiều người xót xa.

Không chỉ là một chương trình phát triển sản phẩm đặc trưng, OCOP đang trở thành một trụ cột quan trọng trong chiến lược phát triển kinh tế nông thôn của Hà Nội. Với cách làm bài bản, sự vào cuộc đồng bộ của các cấp chính quyền cùng cộng đồng doanh nghiệp, hợp tác xã và hộ sản xuất, OCOP đã và đang tạo ra những chuyển động thực chất cho khu vực nông thôn Thủ đô.

Võ sĩ Nguyễn Văn Đương bị xử thua một cách uất ức khi bị võ sĩ chủ nhà chơi tiểu xảo đánh cùi chỏ vào mặt khiến gây chấn thương không thể thi đấu, nhưng ban tổ chức công bố chiến thắng cho tay đấm Thái Lan.

Lượm cây dại này "bế" lên chậu bán làm cây cảnh, ngờ đâu bán hơn 1 triệu/chậu, trai Cà Mau đâu "bị khùng". Ở ấp 23, xã Khánh Lâm, tỉnh Cà Mau, câu chuyện về chàng trai Trà Hoàng Yên với niềm đam mê sưu tầm hoa mua và nhân giống hoa mua trắng đang được nhiều người nhắc đến như một hành trình quyết tâm lập nghiệp từ cây dại.