Tai nạn liên hoàn giữa 6 ôtô, một xe bẹp dúm

Một vụ tai nạn tông nhau liên hoàn giữa 6 xe ôtô trên quốc lộ 1A, phường Bỉm Sơn, tỉnh Thanh Hóa đã khiến giao thông ùn tắc.

Tin tức

Tin tức

Thế giới

Thế giới

Nhà nông

Nhà nông

Hội và Cuộc sống

Hội và Cuộc sống

Đại đoàn kết dân tộc

Đại đoàn kết dân tộc

Kinh tế

Kinh tế

Thể thao

Thể thao

Văn hóa - Giải trí

Văn hóa - Giải trí

Xã hội

Xã hội

Bạn đọc

Bạn đọc

Nhà đất

Nhà đất

Media

Media

Chuyển động Sài Gòn

Chuyển động Sài Gòn

Pháp luật

Pháp luật

Dân Việt trò chuyện

Dân Việt trò chuyện

Gia đình

Gia đình

Đông Tây - Kim Cổ

Đông Tây - Kim Cổ

Hà Nội hôm nay

Hà Nội hôm nay

Radio Nông dân

Radio Nông dân

Doanh nghiệp

Doanh nghiệp

Báo điện tử của Trung ương Hội Nông dân Việt Nam

Tổng biên tập: Nguyễn Văn Hoài

Phó Tổng Biên tập: Phan Huy Hà (Thường trực), Lưu Phan, Đỗ Thị

Sâm, Hoàng Sơn

Giấy phép hoạt động báo điện tử số 115/GP-BTTTT do Bộ TT-TT cấp ngày 01/3/2022 và giấy phép

sửa đổi, bổ sung số 55/GP-BVHTTDL do Bộ VHTTDL cấp ngày 11/6/2025

Bản quyền thuộc về Báo điện tử Dân Việt.

Mọi hình thức sao chép lại thông tin, hình ảnh phải được sự đồng ý bằng văn bản .

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

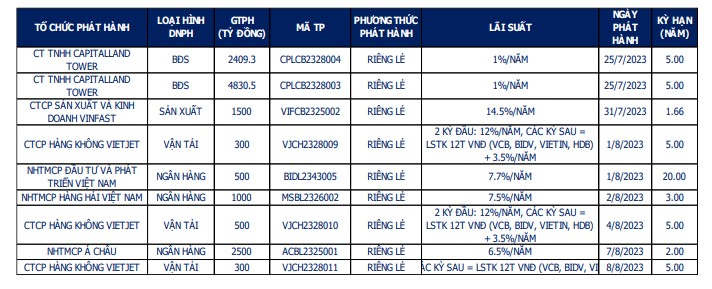

Theo báo cáo của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) tổng hợp từ HNX và SSC, tính đến ngày công bố thông tin 18/8/2023, đã có 6 đợt phát hành riêng lẻ trong tháng 8 với tổng giá trị 5.100 tỷ đồng. Các đợt phát hành này có lãi suất trung bình 7,46%/năm, kỳ hạn chủ yếu từ 3-5 năm.

Trái phiếu doanh nghiệp phát hành trong tháng 8 (nguồn: VMBA)

Cụ thể, 2 lô trái phiếu phát hành tiếp theo đến từ Công ty Cổ phần Hàng không Vietjet với giá trị phát hành là 500 tỷ đồng, kỳ hạn 5 năm và Ngân hàng Thương mại Cổ phần Á Châu phát hành 2.500 tỷ đồng cũng với kỳ hạn 5 năm - lãi suất được tính là 6,5%/năm.

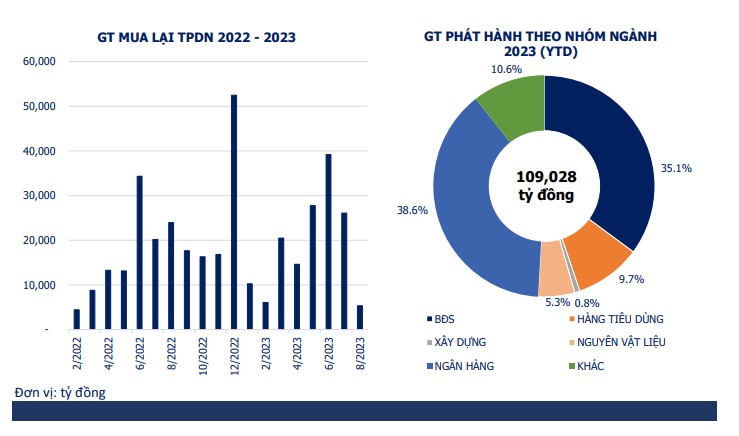

Lũy kế từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 109.028 tỷ đồng, với 17 đợt phát hành ra công chúng trị giá 16.476 tỷ đồng (chiếm 15,11% tổng giá trị phát hành) và 81 đợt phát hành riêng lẻ trị giá 92.551 tỷ đồng (chiếm 84,9% tổng số).

Các doanh nghiệp đã thực hiện mua lại 5.339 tỷ đồng trái phiếu trong tháng 8. Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn lũy kế từ đầu năm đến nay đạt 149.924 tỷ đồng (tăng 71,3% so với cùng kỳ năm 2022). Ngân hàng là nhóm ngành dẫn đầu về giá trị mua lại, chiếm 53% tổng giá trị mua lại trước hạn (tương ứng 76.968 tỷ đồng).

Nguồn: VMBA

Nguồn: VMBA

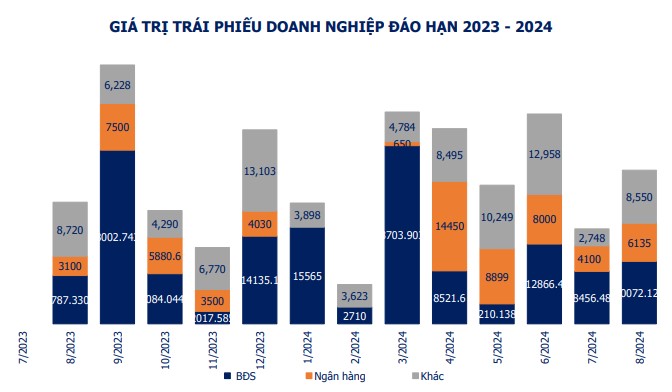

Trong phần còn lại của năm 2023, tổng giá trị trái phiếu sẽ đến hạn là 122.732 tỷ đồng. 48,8% giá trị trái phiếu sắp đáo hạn thuộc nhóm Bất động sản với gần 59.926 tỷ đồng, theo sau là nhóm Ngân hàng với 24.010 tỷ đồng (chiếm 19,56%).

Kế hoạch phát hành trái phiếu doanh nghiệp năm 2023:

Công ty Cổ phần Vinhomes đã thông qua phương án phát hành ra quôc tế 500 triệu USD trái phiếu không chuyển đổi, không kèm chứng quyền, có tài sản đảm bảo. Trái phiếu có kỳ hạn tối đa 5 năm, lãi suất cố định, thả nổi hoặc kết hợp, tùy theo điều kiện thị trường.

Ngân hàng Thương mại Cổ phần Bưu điện Liên Việt (LPBank) đã thông qua phương án phát hành riêng lẻ tối đa 10.000 tỷ đồng. Trong đó, 5 đợt với tổng giá trị 4.500 tỷ đồng dự kiến được phát hành vào tháng 9 và 10 năm 2023. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm, kỳ hạn từ 2 -3 năm, lãi suất cố định, thả nổi hoặc kết hợp, tùy theo điều kiện thị trường.

Ngoài ra, về thị trường trái phiếu sơ cấp, ngày 16/8, Kho bạc Nhà nước gọi thầu tổng cộng 5.000 tỷ đồng trái phiếu chính phủ ở các kỳ hạn 5 năm, 10 năm, 15 năm và 30 năm. Trong đó, kỳ hạn 5 năm và 30 năm có tỷ lệ trúng thầu đạt lần lượt là 94%, 42,6%. Kỳ hạn 10 và 15 năm đạt tỉ lệ 100%. Tổng giá trị trái phiếu chính phủ phát hành từ đầu năm tới nay là 223.011 tỷ đồng, tương ứng hơn 55% kế hoạch năm.

Về thị trường trái phiếu thứ cấp, giá trị giao dịch (GTGD) thị trường thứ cấp đạt 31.834 tỷ đồng trong đó GTGD thông thường (outright) trung bình ngày tăng 13% và GTGD mua bán lại (repo) trung bình ngày tăng 11% so với tuần trước. NĐTNN bán ròng 314 tỷ đồng TPCP trong kỳ. Lợi suất TPCP tại phòng giao dịch của VBMA tăng nhẹ so với tuần trước.

Một vụ tai nạn tông nhau liên hoàn giữa 6 xe ôtô trên quốc lộ 1A, phường Bỉm Sơn, tỉnh Thanh Hóa đã khiến giao thông ùn tắc.

Cựu Cục trưởng An toàn thực phẩm Nguyễn Thanh Phong thừa nhận chiếm đoạt 44 tỷ đồng khi cấp phép hồ sơ công bố sản phẩm còn, cựu Cục trưởng Trần Việt Nga thì cố ý “ngâm hồ sơ” để buộc người xin cấp phép phải chi tiền cho mình rồi chiếm đoạt tổng cộng hơn 8 tỷ đồng.

Chủ lực Quek Izaac của Singapore out trình so với Đông Nam Á là nhờ thường xuyên tham gia các giải ITTF World Tour.

Tại Hội nghị Thủ tướng Chính phủ đối thoại với nông dân Việt Nam năm 2025, Bộ Tài chính đã có văn bản trả lời câu hỏi của các đại biểu nông dân liên quan đến cơ chế chính sách tín dụng dành cho các dự án đầu tư nông nghiệp công nghệ cao, đồng thời có cơ chế, chính sách hình thành các khu công nghiệp dành riêng cho nông nghiệp.

Thời gian qua, thầy và trò Trường Tiểu học Phát Diệm (xã Phát Diệm, tỉnh Ninh Bình) đã không ngừng nỗ lực, thực hiện hiệu quả phong trào thi đua “Dạy tốt, học tốt” nhằm nâng cao chất lượng giáo dục toàn diện. Sự đoàn kết, thống nhất của tập thể sư phạm cùng với việc chấp hành tốt chủ trương, chính sách đã tạo nên nền tảng vững chắc cho mọi thành tích.

Theo luật sư, Thông tư 32/2023/TT-BCA của Bộ trưởng Bộ Công an nêu rõ 4 trường hợp Cảnh sát giao thông được dừng xe kiểm tra.

Trung tướng Mai Hoàng, Giám đốc Công an TP.HCM cho biết, thời gian qua, Công an thành phố đã chủ động phòng ngừa, phát hiện, đấu tranh làm thất bại âm mưu, hoạt động chống phá của các thế lực thù địch, phản động, không để xảy ra bị động, bất ngờ trong mọi tình huống.

Để bảo vệ nông nghiệp năm 2026, toàn thành phố Hải Phòng sẽ tổ chức 8 đợt diệt chuột tập trung. Thời gian triển khai diệt chuột tập trung căn cứ trên lịch thời vụ. Đợt 1 từ khi đổ ải, làm đất đến gieo cấy lúa xuân (từ ngày 10/1 – 2/2/2026)...

Tổng thống Estonia Alar Karis đã đề xuất rằng Estonia có thể giúp Hungary trả các khoản phạt theo hợp đồng nếu Budapest cắt đứt quan hệ năng lượng với Moscow.

Niềm vui kép của PGS.TS Lâm Thành Hiển khi vừa được công nhận đạt chức danh, vừa nhận quyết định tiếp tục là Hiệu trưởng Trường Đại học Lạc Hồng nhiệm kỳ 2025–2030.

Doãn Hải My đón tuổi mới nhẹ nhàng bên ông xã Đoàn Văn Hậu và con trai, nhan sắc "mẹ bỉm" một con "gây sốt".

Sở Tài chính tỉnh Gia Lai phát thông báo tìm nhà đầu tư cho Khu đô thị Cát Hải Center tại xã Cát Tiến, quy mô gần 68 ha, tổng vốn hơn 3.400 tỷ đồng, kỳ vọng tạo động lực phát triển mới cho khu vực ven biển Đề Gi.

Sở Xây dựng tỉnh Thanh Hóa vừa công bố giá bán gần 2.400 căn nhà ở xã hội thuộc dự án Khu đô thị Bắc Cầu Hạc, phường Hàm Rồng

Tỷ giá USD/VND hôm nay 16/12 tại thị trường chợ đen giao dịch ở mức 27.173 - 27.332 đồng/USD, giảm 59 đồng chiều mua và 39 đồng chiều bán.

Giữa cao trào Chiến tranh Lạnh, chỉ một cú nhầm đường trên bầu trời Berlin đã đẩy phi công Liên Xô vào khoảnh khắc sinh tử, chiếc MiG-21 tối mật bất ngờ hạ cánh giữa vòng vây NATO. Trong gang tấc, bí mật quân sự tối quan trọng suýt rơi vào tay đối phương, đây sự cố ly kỳ và nghẹt thở nhất lịch sử hàng không quân sự Liên Xô.

Phong trào “Bình dân học vụ số” đang được TP. Huế triển khai sâu rộng, giúp người dân nâng cao kỹ năng số, tiếp cận thông tin chính thống và từng bước thoát khỏi tình trạng “nghèo thông tin” trong kỷ nguyên số.

Mỗi lăng tẩm của vương triều nhà Nguyễn ở Huế lại chọn một vị trí riêng ứng với long mạch của vị vua tạ thế. Việc tìm long mạch được các vị vua nhà Nguyễn rất chú trọng, có khi phải cho người tìm kiếm vùng đất có long mạch cả hàng tháng trời…

Đây là trận đấu mà dấu ấn cá nhân của HLV Kim Sang-sik trong chiến thắng của U22 Việt Nam được thể hiện khá rõ, cho thấy sự cao tay của ông.

Giá vàng hôm nay 16/12, vàng SJC cùng nhẫn tiếp đà tăng mạnh, trong đó, vàng SJC lập đỉnh mới ở mức 157,2 triệu đồng/lượng và hứa hẹn tiếp đà tăng mạnh.

Sau 6 ngày tranh tài tại SEA Games 33, đoàn thể thao Việt Nam đạt 40 HCV. Ngày 16/12 hứa hẹn bận rộn với kỳ vọng vàng từ điền kinh ngày cuối, đua thuyền tại Rayong và các trận chung kết kickboxing, cùng nhiều môn khác tiếp tục tranh chấp huy chương.

Tổng thống Mỹ Donald Trump cho biết ông đã có một "cuộc trò chuyện rất tốt" với các nhà lãnh đạo châu Âu và cũng đã nói chuyện trực tiếp với người đồng cấp Nga Vladimir Putin trong những ngày gần đây, như một phần nỗ lực nhằm đưa tất cả các bên trong cuộc xung đột Ukraine "cùng chung quan điểm".

Ngày 16/12 tại SEA Games 33 mở ra loạt cơ hội vàng cho thể thao Việt Nam, với tâm điểm là ngày cuối điền kinh, các nội dung đua thuyền trên mặt nước Rayong và những trận chung kết kickboxing đầy thử thách.

Lương Bích Hữu tốt nghiệp đại học ở tuổi 41, Hoa hậu Đoàn Thiên Ân lộ ảnh thời nặng 75kg… là những tin tức “hot” của bản tin showbiz 24h.

Theo thống kê, xã Chợ Đồn, tỉnh Thái Nguyên có 87 hộ thuộc diện xóa nhà tạm, nhà dột nát trong năm 2025. Kết quả phúc tra hộ nghèo, có thôn 100% hộ được xóa nhà tạm, nhà dột nát đã thoát nghèo.

Những tiết mục hát Páo Dung của đồng bào Dao tại xã Ngân Sơn lần đầu tiên được thể hiện bởi những thành viên Câu lạc bộ (CLB) hát Páo Dung dân tộc Dao xã Ngân Sơn (tỉnh Thái Nguyên) nhân dịp ra mắt câu lạc bộ khiến người xem trầm trồ.

Theo người xưa, trồng đúng cây cảnh trong sân mang lại vẻ đẹp cho ngôi nhà, tu dưỡng tâm hồn, thu hút giàu có và bảo vệ sự thịnh vượng của gia đình.

Thua ĐT bóng chuyền nữ Thái Lan với tỷ số sít sao trong trận chung kết, các cô gái ĐT bóng chuyền nữ Việt Nam không giấu được nỗi buồn. Sau cánh gà, nhiều tuyển thủ bật khóc, tiếc nuối và thất vọng.

Giá xăng dầu hôm nay 16/12, trên thị trường giao ngay, giá dầu thô thế giới bất ngờ lao dốc mạnh chỉ sau phiên điều chỉnh đầu tuần, xu hướng này khiến giá dầu tuần mới khó lường.

UBND TP.HCM vừa thành lập Ban chỉ đạo về hội nhập quốc tế do Chủ tịch UBND thành phố Nguyễn Văn Được làm Trưởng ban. Ban cũng phối hợp với các địa phương Nam Bộ để nâng cao hiệu quả hội nhập quốc tế.

Tối 15/12, Đại hội Thể dục thể thao Thủ đô lần thứ XI chính thức khai mạc tại Cung Điền kinh Hà Nội, mở ra ngày hội thể thao lớn nhất của thành phố với quy mô, số môn thi đấu và lực lượng vận động viên tham gia đông đảo nhất từ trước đến nay.