- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

“Vua tôm” Minh Phú và "giấc mộng" chưa thành

Quốc Hải

Thứ năm, ngày 24/01/2019 17:00 PM (GMT+7)

“Vua tôm” Lê Văn Quang - Chủ tịch Tập đoàn Thủy sản Minh Phú, đã tìm đủ mọi cách để tìm cổ đông chiến lược nước ngoài, thậm chí chấp nhận cả việc hủy niêm yết cổ phiếu MPC trên sàn HoSE với mục tiêu mở rộng quy mô doanh nghiệp, mở rộng thị trường hướng tới giá trị xuất khẩu 1 tỷ USD trong gần nửa thập kỷ qua, nhưng "giấc mộng" vẫn chưa thành...

Bình luận

0

Giấc mơ gọi vốn ngoại của "vua tôm" Minh Phú sắp trở thành hiện thực (Ảnh: IT)

Công ty CP Tập đoàn Thủy sản Minh Phú (UPCoM: MPC) vừa công bố tài liệu họp Đại hội đồng cổ đông bất thường 2019 (dự kiến diễn ra vào lúc 9h00 ngày 29.1.2019) với các nội dung về chia cổ tức, kế hoạch kinh doanh và danh sách nhà đầu tư dự kiến chào bán cổ phần riêng lẻ. Từ đây, giấc mơ của “vua tôm” đã sắp thành sự thật khi có đến 3 đối tác ngoại sẽ tham gia chào mua đợt phát hành riêng lẻ 75,72 triệu cổ phần của MPC.

“Vua tôm” đang trở lại đường đua

Theo báo cáo mới đây của Minh Phú, năm 2018, doanh nghiệp này xuất khẩu 67.646 tấn sản phẩm ra nước ngoài, vượt 7% kế hoạch năm và tăng 19% so với cùng kỳ năm trước. Doanh thu tương ứng đạt 750,7 triệu USD, tương đương 93% kế hoạch năm. Trong đó, Mỹ chiếm tỷ trọng lớn nhất với 40,7%, tương đương 305,7 triệu USD, tăng trưởng 11% so với năm trước. Kế đến, thị trường lớn thứ 2 là Nhật Bản đạt doanh thu 152,3 triệu USD, giảm 6% so với năm trước.

Châu Âu là thị trường xuất khẩu lớn thứ 3 của Minh Phú với doanh thu đạt 66,7 triệu USD, tăng 49% so với cùng kỳ.

Thị trường Hàn Quốc chiếm vị trí thứ 4 với giá trị đạt khoảng hơn 54 triệu USD, giảm 0,2% so với cùng kỳ. Các thị trường khác đạt giá trị hơn 171,36 triệu USD, tăng 4% so với năm trước.

Từ kết quả kinh doanh khá khả quan này, Minh Phú mạnh dạn đặt ra kế hoạch kinh doanh cho năm 2019 với chỉ tiêu sản lượng xuất khẩu 77.400 tấn, lợi nhuận trước thuế 2.000 tỷ đồng. Với mảng nuôi tôm, sản lượng kế hoạch là 11.080 tấn, đem về 300 tỷ lợi nhuận. Như vậy, kế hoạch lợi nhuận hợp nhất trước thuế 2019 của Minh Phú là 2.300 tỷ đồng.

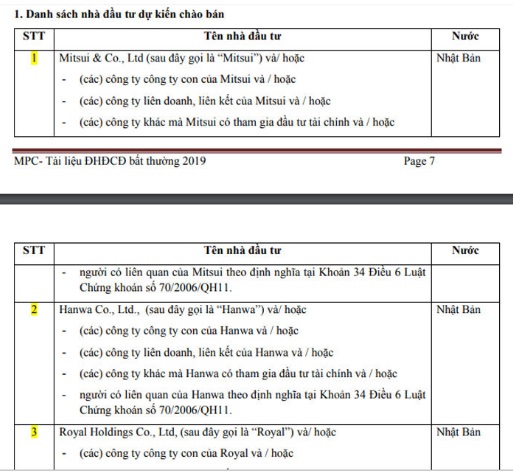

Ngày 29.1 tới, tại Đại hội cổ đông bất thường, “vua tôm” Minh Phú sẽ thông qua một vấn đề rất quan trọng liên quan đến việc bán vốn (75,72 triệu cổ phần) cho nhà đầu tư ngoại. Theo danh sách trình cổ đông, có 3 nhà đầu tư đã lộ diện, gồm: Mitsui, Hanwa và Royal Holdings. Đây đều là các nhà đầu tư đến từ Nhật Bản.

Tuy nhiên, trong danh sách 3 nhà đầu tư ngoại này, cái tên Mitsui không quá xa lạ với cổ đông của Thủy sản Minh Phú khi nhà đầu tư ngoại này trước đó đã rót 100 triệu USD để Minh Phú phát triển xuất khẩu tôm và đầu tư kho đông lạnh.

Danh sách nhà đầu tư ngoại mà Minh Phú sắp chào bán cổ phần (Ảnh: Tài liệu cổ đông bất thường)

Giá chào bán đợt này cho nhà đầu tư ngoại được cổ đông ủy quyền cho Chủ tịch HĐQT đàm phán quyết định nhưng không thấp hơn giá đóng cửa bình quân 10 phiên liên tiếp ngay trước thời điểm nộp hồ sơ.

Với mức giá 46.300 đồng/CP ở thời điểm hiện tại, số cổ phiếu trên sẽ có giá trị khoảng 3,5 nghìn tỷ đồng. Tuy nhiên, trong một chia sẻ gần đây, “vua tôm” Lê Văn Quang cho biết thương vụ chào bán này giá trị khoảng 230-250 triệu USD (tương đương khoảng 5,3-5,8 ngàn tỷ đồng), như vậy, mức giá thương lượng của “vua tôm” Lê Văn Quang chào bán với đối tác ngoại có thể dao động từ 70.000 - 77.000 đồng/CP.

Dự kiến sau phát hành, Minh Phú sẽ tăng vốn điều lệ lên 2.157,2 tỷ đồng. Số tiền thu được từ đợt chào bán riêng lẻ sẽ dùng để tăng cường năng lực tài chính, bổ sung vốn lưu động cho hoạt động sản xuất kinh doanh của Tập đoàn.

Nhiều nỗi lo về “sức khỏe” tài chính

Bên cạnh những khởi sắc về kết quả kinh doanh, dòng tiền kinh doanh bị âm nặng và gánh nặng nợ vay là 2 nỗi lo lớn của 'vua tôm' Minh Phú.

Hiện báo cáo tài chính quý 4.2018 của Minh Phú chưa được công bố, nhưng báo cáo tài chính hồi quý 3.2018 cho thấy, dòng tiền thuần từ hoạt động kinh doanh của Minh Phú vẫn âm tới 1.279 tỷ đồng, mặc dù giảm so với con số năm 2017 là 1.641 tỷ đồng, nhưng rõ ràng Minh Phú đã phải chi ra khoản tiền rất lớn cho hoạt động kinh doanh.

Các khoản phải thu và hàng tồn kho tăng mạnh là nguyên nhân dẫn đến những diễn biến trên. Cụ thể, báo cáo quý 3.2018 cho thấy các khoản phải thu ngắn hạn của Minh Phú tăng rất mạnh, lên tới 2.011 tỷ đồng (cùng kỳ năm 2017 là 1.624 tỷ đồng), chủ yếu do tăng các khoản phải thu khách hàng (bán chịu cho khách hàng) với 1.851 tỷ đồng (cùng kỳ năm 2017 là 1.523 tỷ đồng); trong khi đó, hàng tồn kho cũng tăng rất mạnh lên 5.852 tỷ đồng (cùng kỳ năm 2017 là 4.930 tỷ đồng). Dù vậy, việc tăng phải thu và tồn kho cũng được xem là động thái đẩy mạnh kinh doanh, tranh thủ cơ hội từ thị trường của “vua tôm” Minh Phú.

Ngoài ra, lưu chuyển tiền thuần từ hoạt động đầu tư cũng bị âm tới 586 tỷ đồng, tăng mạnh so với con số 169 tỷ đồng cùng kỳ năm 2017.

Đặc biệt, tổng nợ của MPC tính đến hết quý 3.2018 tăng từ mức 6.519 tỷ đồng lên 7.332 tỷ đồng, trong đó vay ngắn hạn ngân hàng tăng gần 2.000 tỷ, từ mức 3.475 tỷ đồng lên mức 5.176 tỷ đồng. Ngược lại, vay dài hạn giảm từ 2.043 tỷ đồng về mức 1.387 tỷ đồng. Đây cũng là một gánh nặng lớn cho Minh Phú khi tính hết quý 3.2018, doanh nghiệp phải trả khoản nợ gốc vay lên tới 9.986 tỷ đồng.

|

Chia cổ tức tiền mặt 50-70% Tại đại hội cổ đông bất thường sắp tới, Minh Phú sẽ trình cổ đông thông qua phương án chi trả cổ tức năm 2018 bằng tiền mặt với tỷ lệ dự kiến 50-70%. Nguồn thực hiện được lấy từ lợi nhuận chưa phân phối lũy kế tính đến ngày 31.12.2018. Thời gian thực hiện dự kiến trong quý I.2019. |

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.