- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Phát hành tới hơn 31,7 nghìn tỷ đồng trái phiếu doanh nghiệp trong 4 tháng đầu năm 2023

Phương Thảo

Thứ năm, ngày 11/05/2023 19:49 PM (GMT+7)

Theo dữ liệu VBMA tổng hợp, tính đến ngày công bố thông tin 5/5/2023, chưa có đợt phát hành trái phiếu doanh nghiệp nào trong tháng 5 này. Riêng tháng 4, có 1 đợt phát hành trái phiếu riêng lẻ và 1 đợt phát hành ra công chúng với tổng giá trị là 2.671 tỷ đồng.

Bình luận

0

Theo dữ liệu tổng hợp của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) từ HNX và SSC, tính đến ngày công bố thông tin 5/5 chưa có đợt phát hành trái phiếu doanh nghiệp nào được ghi nhận trong tháng 5. Tính riêng tháng 4, có 1 đợt phát hành trái phiếu riêng lẻ và 1 đợt phát hành ra công chúng với tổng giá trị phát hành 2.671 tỷ đồng được ghi nhận (tương ứng bằng 10% tổng khối lượng phát hành của tháng liền kề).

Trái phiếu doanh nghiệp phát hành trong tháng 4

Luỹ kế từ đầu năm tới nay, tổng khối lượng phát hành trái phiếu doanh nghiệp được ghi nhận đạt gần 31,7 nghìn tỷ đồng với 7 đợt phát hành công chúng có giá trị 5,5 nghìn tỷ đồng (chiếm 17% tổng khối lượng phát hành) và 15 đợt phát hành riêng lẻ với giá trị 26,14 nghìn tỷ đồng (chiếm 83%).

Về trái phiếu doanh nghiệp được mua lại trong tháng 5/2023, các đợt mua lại mới được công bố trong tháng 5 đều được thực hiện trong các tháng trước đó.

Tổng giá trị trái phiếu đã được các doanh nghiệp mua lại trước hạn luỹ kế từ đầu năm đến nay đạt gần 49,5 nghìn tỷ đồng (tăng 48% so với cùng kỳ năm 2022).

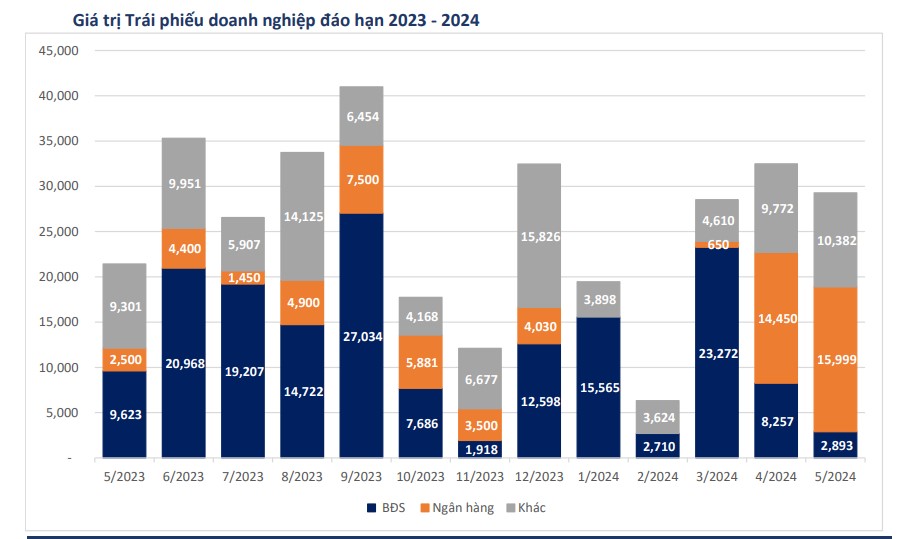

Giá trị Trái phiếu doanh nghiệp đáo hạn 2023 - 2024

VBMA cho biết, tính đến ngày công bố thông tin 5/5, tổng giá trị trái phiếu đến hạn trong tháng 5/2023 là hơn 21,4 nghìn tỷ đồng. Một số nhóm ngành có giá trị đến hạn lớn bao gồm bất động sản (9,6 nghìn tỷ); hàng tiêu dùng (3,7 nghìn tỷ); nguyên vật liệu (2,9 nghìn tỷ); ngân hàng (2,5 nghìn tỷ);...

Danh sách tổng hợp trái phiếu doanh nghiệp đến hạn trong tuần từ 8/5 đến 14/5/2023

Về kế hoạch phát hành trái phiếu doanh nghiệp năm 2023:

Công ty TNHH Khai thác Chế biến Khoáng sản Núi Pháo thông qua chào bán tối đa 1.000 tỷ trái phiếu không chuyển đổi, không kèm chứng quyền, có bảo đảm với từ hạn tối đa 60 tháng kể từ ngày phát hành ra công chúng trong quý II/2023.

Công ty Cổ phần Vinhomes thông qua kế hoạch phát hành tối đa 10.000 tỷ trái chiếu chuyển đổi có kỳ hạn từ 12 tháng trở lên và tối đa không quá 60 tháng kể từ ngày phát hành với lãi suất phát hành tối đa 15%. Thời gian phát hành dự kiến trong vòng 12 tháng kể từ ngày Nghị quyết ĐHĐCĐ thông qua việc phát hành.

Trong kì báo cáo, có 8 công ty công bố chậm thanh toán gốc, lãi trái phiếu với tổng gốc, lãi chậm trả được công bố là 1.200 tỉ đồng và 6 công ty công bố phương án tái cơ cấu, chủ yếu thông qua kéo dài kì hạn trái phiếu với kì hạn mới kéo dài thêm từ 3 tháng - 24 tháng so với kì hạn ban đầu.

Một số trường hợp có thể kể ra như: Công ty TNHH Xây dựng Hưng Phát chậm thanh toán 205,8 tỉ đồng tiền gốc trái phiếu; Công ty Cổ phần Hưng Thịnh Investment chậm thanh toán 4,1 tỉ đồng tiền lãi trái phiếu; Công ty TNHH Đầu tư và Phát triển Bất động sản Đại Hùng chậm thanh toán 55,5 tỉ đồng lãi trái phiếu; Công ty Cổ phần Đầu tư Việt Tâm chậm thanh toán 11 tỉ đồng lãi trái phiếu; Công ty Cổ phần Đầu tư Summer Beach chậm thanh toán 55,5 tỉ đồng lãi trái phiếu...

Ngoài ra, về thị trường trái chiếu Chính phủ sơ cấp: ngày 26/4, Kho bạc Nhà nước tiến hành gọi thầu tổng cộng 10,5 nghìn tỷ đồng TPCP ở các kỳ hạn 5 năm (4.500 tỷ đồng), 10 năm (3.000 tỷ đồng) và 15 năm (3.000 tỷ đồng) với tỷ lệ trúng thầu đạt 100%. Ngày 4/5, Kho bạc Nhà nước tiến hành gọi thầu 8.500 tỷ đồng với các kỳ hạn như trên và tỷ lệ trúng thầu đạt hơn 83%. Trong tháng 1/2023, Kho bạc Nhà nước đã công bố kế hoạch đấu thầu 400 nghìn tỷ TPCP trong năm 2023. Tổng giá trị phát hành từ đầu đầu năm tới nay đạt hơn 146 nghìn tỷ đồng. Trong tuần tới, Kho bạc Nhà nước sẽ gọi thầu 5 nghìn tỷ đồng ở 4 kỳ hạn (5 năm, 10,15 và 30 năm).

Về thị trường trái phiếu thứ cấp: Giá trị giao dịch thị trường thứ cấp đạt hơn 53,6 nghìn tỷ đồng. Trong đó, GTGD thông thường trung bình ngày tăng 58% và GTGD mua bán lại trung bình ngày tăng 183% so với kỳ nước.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.