- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

KEB Hana Bank được mua 15% cổ phần của BIDV?

Trần Giang

Thứ bảy, ngày 10/03/2018 10:53 AM (GMT+7)

Theo kế hoạch trình cổ đông để bán cho nhà đầu tư nước ngoài của BIDV, Tập đoàn tài chính Hana (KEB Hana Bank) có thể sẽ được mua tối đa khoảng 15% cổ phần của ngân hàng này.

Bình luận

0

Theo thông tin từ báo Business Korea, KEB Hana Bank đang đàm phán để mua lại cổ phần của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV- mã cổ phiếu BID). KEB Hana Bank mua cổ phần BIDV nhằm mở rộng mảng tài chính của mình ở Việt Nam. Theo thỏa thuận trên, BIDV sẽ phát hành cổ phần mới nhằm cải thiện cấu trúc tài chính, và KEB Hana Bank sẽ mua lượng cổ phần này. Quy trình còn lại cần được sự cho phép của Ngân hàng Nhà nước Việt Nam.

Trước đó, hồi đầu năm 2018, Chủ tịch của KEB Hana Bank, ông Kim Jung Tai, đã gặp gỡ Phó Thủ tướng Vương Đình Huệ. Tại đây, ông Kim nhấn mạnh tới sự hợp tác giữa Ngân hàng Hana Bank và BIDV, đồng thời cho biết hai bên sẽ tạo ra các cơ hội kinh doanh tốt nếu tiếp tục duy trì quan hệ đối tác trong lĩnh vực công nghệ tài chính và thanh toán di động ở Việt Nam.

Thông tin này dự kiến sẽ nóng lên tại đại hội đồng cổ đông (ĐHĐCĐ) thường niên năm 2018 sẽ được ngân hàng này dự kiến tổ chức vào ngày 24.4 tới. Kế hoạch này đã được BIDV trình cổ đông từ năm 2014 và cho đến nay mới xuất hiện thông tin về đầu tiên về nhà đầu tư nước ngoài.

Năm 2014, BIDV đã trình cổ đông kế hoạch bán vốn cổ phần cho nhà đầu tư nước ngoài. Theo đó, BIDV sẽ phát hành thêm cổ phần để bán cho nhà đầu tư được lựa chọn sao cho tổng mức sở hữu của khối ngoại không vượt quá 30% vốn điều lệ BIDV sau khi phát hành thêm cổ phiếu.

Tại ĐHĐCĐ năm 2014, khi đó ông Trần Bắc Hà vẫn đang là chủ tịch HĐQT BIDV đã làm rõ hơn về kế hoạch này. “Hiện Nhà nước đang nắm 95,76% cổ phần của BIDV, dự kiến trong năm nay sau khi bán vốn, cổ đông nhà nước chỉ còn nắm giữ 86,66% và cổ đông ngoài nhà nước là 3,84%; cổ đông nhà đầu tư tài chính 9,5%”.

Làm rõ hơn lộ trình này, ông Trần Phương, Phó tổng giám đốc BIDV cho biết tại ĐHĐCĐ năm 2014 là BIDV dự kiến bán 15% cổ phần cho một đối tác chiến lược nước ngoài và 10% cho một nhà đầu tư tài chính ngoại. Trong quá trình đàm phán sẽ có 1 phần nội dung là nhà đầu tư nước ngoài sẽ có 1 vị trí trong ban HĐQT BIDV.

Về tiêu chuẩn lựa chọn đối tác chiến lược nước ngoài, ông Phương cho biết tổng tài sản của ngân hàng đó tổi thiếu phải từ 20 tỷ USD trở lên, có kinh nghiệm 5 năm trên lĩnh vực tài chính...

Như vậy, KEB Hana Bank có thể sẽ được mua tối đa là 15% cổ phần của BIDV và theo lộ trình. Đây cũng là cơ hội để BIDV tăng vốn và cải thiện các chỉ số tài chính của theo tiêu chuẩn Basel II.

Câu chuyện tăng vốn của BIDV được đặt ra từ năm 2014, tuy nhiên cho đến nay, vốn điều lệ mới tăng được một lần từ 28.112 tỷ đồng (năm 2014) lên 34.187 tỷ đồng trong năm 2015 và giữ cho đến nay.

Tại ĐHĐCĐ năm 2016 – 2017, HĐQT của BIDV cũng đặt là lộ trình tăng vốn khủng lên 38.632 tỷ đồng và coi đây là một trong 10 nhiệm vụ trọng yếu phải làm, nhưng đều thất bại. Nguyên nhân cũng được ông Trần Anh Tuấn thành viên phụ trách HĐQT BIDV giải thích việc tăng vốn của BIDV rất khó và phụ thuộc nhiều vào giá, phương thức phát hành.

“BIDV đã làm việc và đến này có hơn 30 nhà đầu tư quan tâm. Có những nhà đầu tư đã ký hợp đồng bảo mật, thăm dò ngân hàng. Việc tìm kiếm nhà đầu tư để tăng vốn vẫn chưa thể kết thúc được do lý do khách quan của nền kinh tế thế giới và khu vực.

Các định chế tài chính nước ngoài cũng đang cần tăng năng lực theo tiêu chuẩn Basel II, III. Các định chế cũng tập trung nâng cao vốn nội tại và tập trung đầu tư trong nước. Cùng đó, các nhà đầu tư thay vì đầu tư vốn cổ phần lại mong muốn thành lập công ty con tại Việt Nam”, ông Tuấn cho biết.

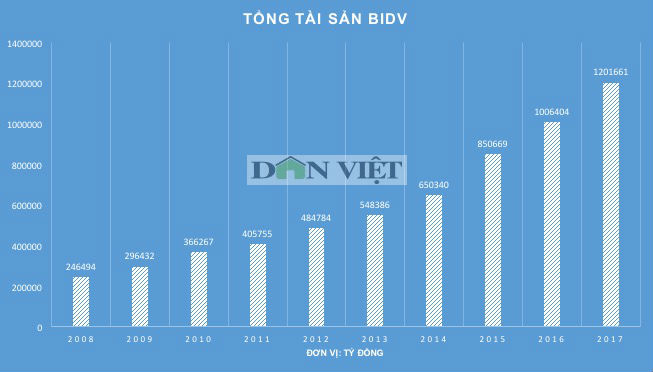

Ông Tuấn trần tình, nếu không tăng vốn điều lệ trong năm 2017, BIDV sẽ phải thực hiện cấu trúc lại tài sản có. Mức độ tăng trưởng tài sản cũng sẽ không thể đạt 16% (khoảng 110.000 tỷ đồng) như kế hoạch.

Tuy vậy, năm 2017 kế hoạch tăng vốn cũng chưa thành công. Đây không chỉ khó khăn riêng của BIDV mà còn cả các ngân hàng khác như Vietcombank, Techcombank, HDBank… cũng lên kế hoạch bán cổ phần cho nhà đầu tư nước ngoài nhưng đến nay vẫn chưa thành.

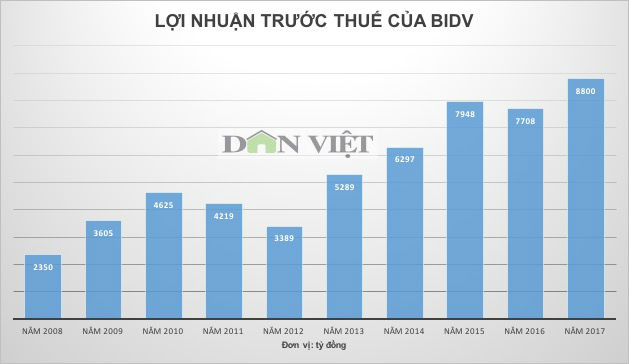

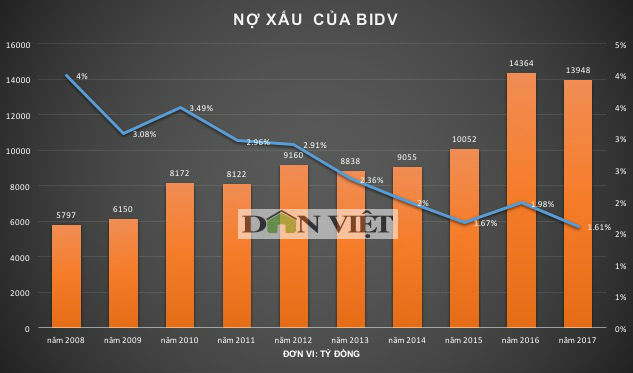

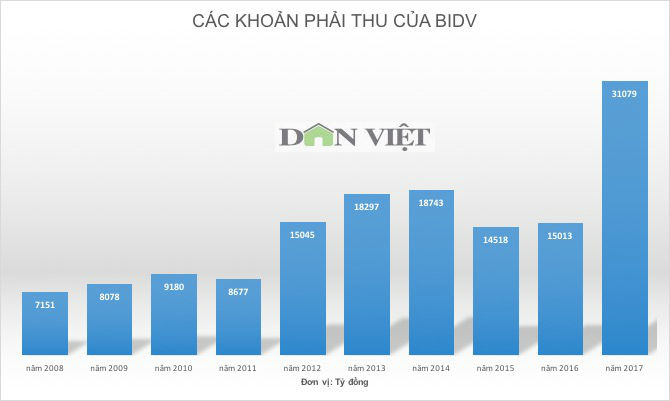

Năm 2017, BIDV đạt lợi nhuận trước thuế là 8.800 tỷ đồng, tổng tài sản đạt 1.201.661 tỷ đồng, tỷ lệ nợ xấu giảm còn 1,61% và các khoản phải thu tăng vọt lên 31.079 tỷ đồng.

Chốt phiên giao dịch ngày 9.3, cổ phiếu BID tăng nhẹ lên 37.250 đồng/cổ phiếu. Tính từ đầu năm 2018 đến nay, cổ phiếu BID tăng 10.250 đồng, khoảng 37,96%.

|

Theo website của tập đoàn này, Tập đoàn tài chính Hana vốn có tiền thân là Công ty tài chính đầu tư Hàn Quốc được thành lập năm 1971 với tổng tài sản là 1,5 nghìn tỷ won. Công ty có 2 chi nhánh và 26 nhân viên. Đến năm 1991 công ty mẹ được thành lập và chuyển đổi thành ngân hàng với quy mô tài sản là 150 triệu won. Tập đoàn tài chính Hana sau đó đã phát triển số tài sản lớn gấp 232 lần và đến năm 2016 đã đạt đến mức 348 nghìn tỷ won và có 19.382 nhân sự. Năm 1998 KEB Hana Bank đứng thứ 578 theo thứ xếp hạng các ngân hàng thế giới được thống kê bởi tạp chí . Không đầy 18 năm trôi qua, hiện nay Tập đoàn tài chính Hana đã vươn lên đứng thứ 80 trên toàn thế giới (tính theo vốn cơ bản) và chỉ sau 100 tập đoàn tài chính lớn nhất thế giới. |

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.