- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Mỹ hạ lãi suất "sốc" về 0%, Việt Nam chịu áp lực gì?

Nhật Minh

Thứ hai, ngày 16/03/2020 15:39 PM (GMT+7)

Cục dữ trữ liên bang Mỹ (Fed) vừa có thêm một động thái chưa từng có, hạ sốc lãi suất xuống 0% trước kỳ họp chính thức và bơm thêm hàng trăm tỷ USD bởi sự bùng phát mạnh của dịch Covid-19. Động thái này tạo ra những tác động nhất định tới thị trường tài chính của Việt Nam.

Bình luận

0

Trong bối cảnh dịch Covid-19 bùng phát mạnh tại Mỹ từ cuối tháng 2, Cục dữ trữ liên bang Mỹ (Fed) đã cắt giảm lãi suất 0,5%, xuống mức 1-1,25% (ngày 3/3/2020) nhưng dường như biện pháp này chưa đủ mạnh để hỗ trợ nền kinh tế khi dịch bùng phát mạnh, thị trường tài chính Mỹ có dấu hiệu căng thẳng.

Trong bối cảnh đó, đêm ngày 15/3/2020 (giờ Việt Nam), Fed tung ra gói hỗ trợ nền kinh tế và thị trường tài chính Mỹ, gồm 4 biện pháp chính: Tiếp tục cắt giảm lãi suất cơ bản về mức 0-0,25%; Áp dụng chương trình nới lỏng định lượng (QE) lên tới 700 tỷ USD thông qua việc mua trái phiếu Chính phủ Mỹ và chứng khoán được thế chấp bằng nhà ở; Hạ lãi suất cho vay tái chiết khấu 1,25 điểm % xuống còn 0,25% và hạ tỷ lệ dự trữ bắt buộc về 0% (hiệu lực từ 26/3/2020); Khởi động kế hoạch hoán đổi tiền tệ (SWAP) đối với các NHTW Canada, Anh, Nhật Bản, châu Âu và Thụy Sỹ.

Gói hỗ trợ chưa từng có

Theo đánh giá của TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV, việc tung ra gói hỗ trợ nhiều giải pháp của Fed lần này là có sự chủ động hơn với thị trường và nền kinh tế. Qua đó, có thể giảm bớt các tác động của dịch Covid-19 tới thị trường tài chính Mỹ trong ngắn hạn nhưng khó bền vững do dịch bệnh vẫn chưa có dấu hiệu ngừng lan mạnh và Chính phủ các nước (đặc biệt là châu Âu) chưa cho thấy khả năng kiểm soát dịch tốt.

Đặc biệt, việc Fed liên tiếp cắt giảm lãi suất cơ bản, về mức thấp kỷ lục 0-0,25% sẽ góp phần làm giảm chi phí vốn cho nền kinh tế, nhất là đối với hoạt động đầu tư, tiêu dùng.

Tuy nhiên, đối với người dân và doanh nghiệp Mỹ, việc hạ lãi suất cơ bản cũng như nói lỏng định lượng chưa phải là nhu cầu bức thiết lúc này vì chính sách này có độ 2 trễ, trong khi người dân và doanh nghiệp Mỹ có nhu cầu tiền mặt, thanh khoản tức thời để chi tiêu, cũng như chi trả các khoản cấp bách như tiền chữa bệnh, bảo hiểm y tế, trả lương, thanh toán các hóa đơn và trả nợ đến hạn.

Vì vậy, động thái này nhằm hỗ trợ thị trường tài chính nhiều hơn là nền kinh tế. Chính vì vậy, Fed mong đợi Chính phủ và Quốc Hội Mỹ có động thái mạnh mẽ hơn trong việc cung cấp các gói tài khóa hỗ trợ người dân và doanh nghiệp.

Thứ ba, việc Fed tung ra gói hỗ trợ và giảm lãi suất khẩn cấp lần thứ hai cho thấy triển vọng kinh tế Mỹ rất khó khăn, rất nhiều rủi ro ở phía trước, trong bối cảnh Mỹ bắt đầu chịu tác động rõ nét hơn bởi dịch Covid-19. Chính vì vậy, ngay sau khi Fed công bố gói hỗ trợ ngày 15/3, các chỉ số tương lai đều giảm, trong đó Dow Jones Futures giảm -4,6%, S&P Futures giảm -4,78%…

Đồng thời, động thái này của Fed sẽ kéo theo làn sóng NHTW các nước trên thế giới tiếp tục hạ lãi suất, mặc dù dư địa hạ lãi suất không còn nhiều, do mức lãi suất cơ bản hiện nay của các nước đã rất thấp (ví dụ lãi suất cơ bản của Anh chỉ là 0,25%, của Úc là 0,5%; của Canada là 1,25%...v.v.), thậm chí lãi suất cơ bản của một số nước đã ở mức âm (như của Nhật Bản là -0,1%, của NHTW châu Âu - ECB là -0,5% …v.v).

Thứ năm, việc Fed hạ lãi suất cơ bản và lãi suất tái chiết khấu, nới lỏng định lượng (700 tỷ USD) sẽ góp phần làm tăng thanh khoản cho thị trường. Các nhà đầu tư sẽ tiếp tục tìm đến các công cụ an toàn như trái phiếu chính phủ (TPCP) Mỹ và vàng, khiến giá TPCP Mỹ tiếp tục tăng (đồng nghĩa là lợi suất TPCP Mỹ có thể tiếp tục giảm, mặc dù đã ở mức thấp nhất trừ trước đến nay.

Ngoài ra, do việc "dư thừa" thanh khoản, có thể khiến dòng vốn đầu tư gián tiếp dịch chuyển vào những nước "an toàn" hơn, ít chịu tác động bởi dịch bệnh hơn.

Ba tác động và hàm ý đối với Việt Nam

Quyết định chưa từng có của Mỹ có thể khiến cơ quan quản lý xem xét giảm nhẹ lãi suất điều hành

Bàn về những tác động tới Việt Nam, TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV cho biết, việc Fed và NHTW các nước liên tiếp hạ lãi suất cơ bản trong thời gian qua sẽ tạo áp lực rất lớn trong việc giảm lãi suất điều hành đối với cơ quan quản lý của Việt Nam.

Tuy nhiên, việc NHNN dùng công cụ hạ lãi suất trong thời gian tới sẽ không hỗ trợ nhiều, do trong bối cảnh chịu cú sốc ngắn hạn như hiện nay, cái mà người dân và doanh nghiệp đang cần chính là dòng tiền, thanh khoản hỗ trợ tức thì, trong khi việc giảm lãi suất có độ trễ.

Vì vậy, các cơ quan quản lý của Việt Nam nên khẩn trương thực hiện các nhóm giải pháp tại Chỉ thị 11 ngày 4/3/2020 của Thủ tướng Chính phủ, tập trung nhóm giải pháp giãn, hoãn các nghĩa vụ trả nợ của người dân, doanh nghiệp (như miễn giảm phí/thuế, giãn-hoãn nợ vay và tiền thuế, không chuyển nhóm nợ, cho vay mới với lãi suất thấp hơn, tăng chi tiêu đầu tư công…).

"Áp lực này có thể khiến cơ quan quản lý xem xét giảm nhẹ lãi suất điều hành, nhưng cần lưu ý là tác động sẽ không nhiều và dư địa giảm lãi suất của Việt Nam hiện nay khá eo hẹp do áp lực lạm phát vẫn rất lớn. Chỉ số CPI bình quân 2 tháng đầu năm 2020 đã tăng 5,91% so với cùng kỳ năm trước, mức cao nhất trong 7 năm (cách xa mục tiêu 4%) trong khi lạm phát cơ bản tăng 3,1% so với cùng kỳ năm 2019 (cách khá xa mức điều hành thông thường khoảng 2-2,5%)", TS. Cấn Văn Lực nhấn mạnh.

Ngoài ra, việc giảm lãi suất hiện nay cũng sẽ không hỗ trợ nhiều đối với việc cho vay mới khi mà khả năng hấp thụ vốn của nền kinh tế còn yếu (tín dụng toàn hệ thống ngân hàng trong 2 tháng đầu năm 2020 chỉ tăng 0,1% (cùng kỳ tăng 0,85%, theo NHNN).

Về áp lực đối với tỷ giá, động thái của Fed lúc này tác động không đáng kể đến tỷ giá USD/VND. Động thái của Fed lần này cho thấy nền kinh tế Mỹ bước vào giai đoạn khó khăn cùng với lãi suất USD giảm sẽ làm giảm độ hấp dẫn của đồng USD, khiến đồng USD giảm giá.

Do đó, áp lực đối với tỷ giá USD/VND dự báo sẽ giảm hơn so với trước, nhưng yếu tố tâm lý có thể làm tăng áp lực tỷ giá.

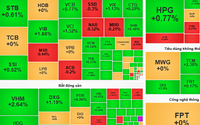

Trong khi đó, thị trường chứng khoán (TTCK) Việt Nam sẽ chịu tác động theo 2 hướng.

Một mặt, với thanh khoản dồi dào hơn, dòng tiền đầu tư tìm đến những thị trường an toàn hơn, ít chịu tác động tiêu cực bởi dịch Covid-19. Vì vậy, việc Việt Nam kiểm soát tốt dịch bệnh, cùng với các động thái chính sách quyết liệt hỗ trợ phát triển kinh tế - xã hội, cải thiện môi trường đầu tư – kinh doanh sẽ là một lực hấp dẫn đối với các nhà đầu tư.

Mặt khác, nhà đầu tư cũng chịu tác động tâm lý khá lớn, có thể khiến thị trường chứng khoán thế giới và Việt Nam sụt giảm. Vì vậy, việc hoàn thành tốt "mục tiêu kép" như các nghị quyết, chỉ thị của Thủ tướng Chính cùng với hành động kịp thời trấn an tâm lý nhà đầu tư và quyết liệt cải thiện môi trường đầu tư – kinh doanh sẽ là động lực tích cực quan trọng cho TTCK năm nay.

"Trong bối cảnh hiện nay, chúng tôi vẫn cho rằng, chính sách tài khóa nên được ưu tiên hơn là chính sách tiền tệ, do hiệu quả tức thì, ít độ trễ hơn của chính sách tài khóa. Tuy nhiên, các cơ quan quản lý cần tiếp tục theo dõi, cân nhắc có thể giảm lãi suất điều hành ở một mức độ nhất định nhằm hỗ trợ nền kinh tế phục hồi nhanh hơn sau khi dịch bệnh được kiểm soát; đồng thời, phải kết hợp hài hòa chính sách tiền tệ và chính sách tài khóa thì hiệu quả hỗ trợ mới tốt hơn", TS. Cấn Văn Lực và Nhóm tác giả Viện Đào tạo và Nghiên cứu BIDV khuyến nghị.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.