- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

"Ông lớn" ngành xây dựng bất động sản: Coteccons (CTD) dự trình kế hoạch lãi tăng 39%

Phương Thảo

Thứ bảy, ngày 19/10/2024 02:47 AM (GMT+7)

Kinh doanh khởi sắc, "ông lớn" ngành xây dựng bất động sản Coteccons bất ngờ "quay xe", muốn chi 100 tỷ đồng để thực hiện trả cổ tức tiền mặt. Trong khi trước đó, doanh nghiệp này dự kiến không chia cổ tức do ngành xây dựng còn nhiều khó khăn.

Bình luận

0

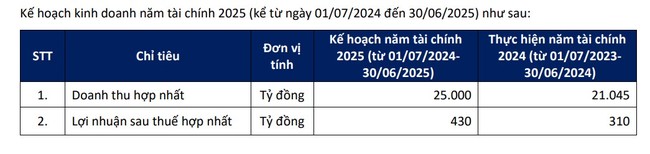

Trong tài liệu đại hội đồng cổ đông thường niên năm tài chính 2025 (bắt đầu ngày 1/7/2024, kết thúc ngày 30/6/2025), Công ty Cổ phần Xây dựng Coteccons (HoSE: CTD) lên kế hoạch kinh doanh với doanh thu dự kiến đạt 25.000 tỷ đồng, lợi nhuận sau thuế dự kiến đạt 430 tỷ đồng, lần lượt tăng 19% và 39% so với thực hiện của niên độ trước.

Kế hoạch kinh doanh năm tài chính 2025 của Coteccons. Ảnh chụp màn hình

Nhìn lại niên độ tài chính 2023-2024 (từ 1/7/2023 - 30/6/2024), Coteccons ghi nhận doanh thu đạt 21.045 tỷ đồng, thực hiện được 103% so với kế hoạch doanh thu 20.500 tỷ đồng và lợi nhuận sau thuế ghi nhận 310 tỷ đồng, thực hiện được 105% so với kế hoạch.

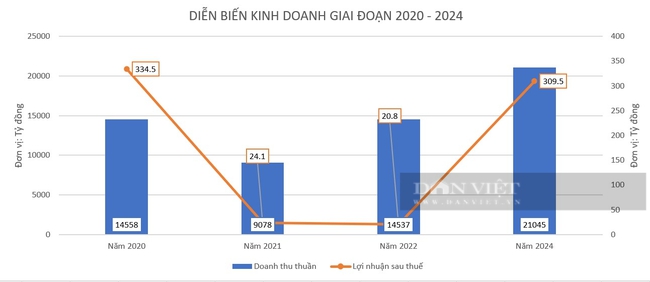

Đây là năm thứ 2 Coteccons thay đổi niên độ tài chính, nhìn vào giai đoạn năm 2020 tới nay, CTD liên tục ghi nhận kết quả kinh doanh trồi sụt.

Chẳng hạn như năm 2020, Coteccons đạt hơn 334 tỷ đồng lợi nhuận nhưng ngay sau đó, vào năm 2021 và 2022, lợi nhuận của doanh nghiệp này "rơi tự do" còn 24 tỷ đồng và 20,8 tỷ đồng.

Số liệu: Báo cáo tài chính các năm, Dân Việt tổng hợp

Coteccons từ doanh nghiệp không nợ vay đến bị đối tác yêu cầu phá sản vì nợ

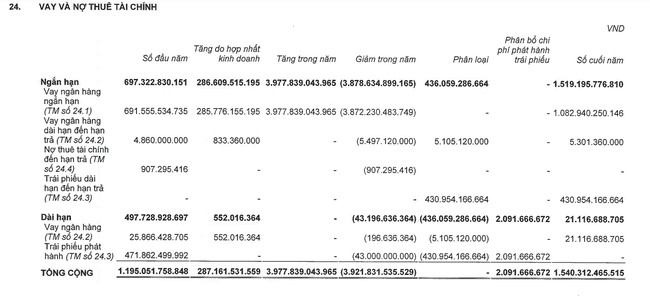

Trong năm tài chính 2024, Coteccons có hơn 14.248 tỷ đồng nợ phải trả, tăng thêm hơn 1.100 tỷ đồng chỉ sau 1 năm. Chiếm phần lớn là nợ ngắn hạn với 14.223 tỷ đồng, nợ dài hạn chỉ có hơn 24 tỷ đồng.

Trong đó, Coteccons vay tín chấp ngân hàng MBBank hơn 500 tỷ đồng, lãi suất từ 4,2 - 5,8%/năm; vay tín chấp Vietcombank hơn 87,4 tỷ đồng, lãi suất 4,5%/năm và vay tín chấp HSBC hơn 33,3 tỷ đồng, lãi suất từ 4,5 - 5,8%/năm.

Chưa kể, Coteccons còn dùng "máy móc, thiết bị quyền sử dụng đất của Công ty Sinh Nam" làm tài sản đảm bảo cho ba khoản vay, bao gồm tại Techcombank, VietinBank và Vietcombank.

Toàn bộ các khoản vay nói trên đều có kỳ hạn trả gốc trong năm 2024.

Vay và nợ thuê tài chính của Coteccons. Ảnh chụp màn hình

Về khoản vay ngân hàng dài hạn, Coteccons dùng "máy móc, thiết bị tại dự án điện mặt trời của Công ty TNHH Solaresco-1" làm tài sản đảm bảo cho hai khoản vay. Trong đó có 21,45 tỷ đồng tại Vietcombank và hơn 4,4 tỷ đồng tại Ngân hàng TNHH Indovina.

Bên cạnh đó, Coteccons cũng dùng 1 chiếc ô tô làm tài sản đảm bảo cho khoản vay hơn 550 triệu tại Techcombank. Ba khoản vay này có lãi suất từ 9,3% đến 10,58%/năm và có kỳ hạn trả gốc từ 2025 đến 2030.

Bên cạnh đó, dư nợ trái phiếu của Coteccons còn xấp xỉ 431 tỷ đồng. Lô trái phiếu này được Coteccons phát hành đầu năm 2022, đáo hạn vào tháng 1.2025, lãi suất cố định 9,5%/năm.

Dõi theo quá trình hoạt động, Coteccons từng là doanh nghiệp có nền tảng tài chính tốt, không nợ vay. Đến nay dưới quản lý của Kusto, Coteccons đang gánh nợ vay tài chính hơn 1.000 tỷ đồng.

Chưa kể, vào hồi tháng 7/2023, Coteccons còn bị CTCP Đầu tư Xây dựng Ricons gửi đơn lên TAND TP.HCM yêu cầu mở thủ tục phá sản đối vì việc tranh chấp hợp đồng kinh tế và có khoản nợ nhiều năm không thanh toán.

Gần đây nhất, hồi tháng 8/2024, Cục Thi hành Dân sự TP.HCM đã phong tỏa 28,6 tỷ đồng của Coteccons để thực hiện nghĩa vụ thanh toán trong vụ tranh chấp hợp đồng kinh tế với cho Công ty TNHH Boho Decor.

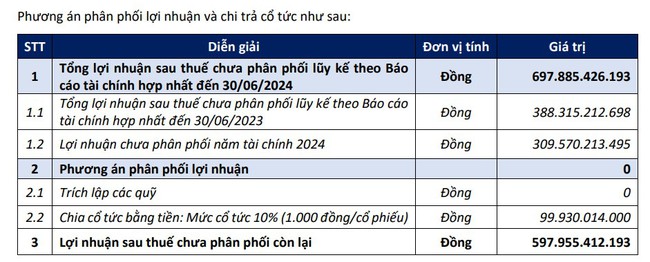

Coteccons bất ngờ "quay xe", muốn chi 100 tỷ đồng trả cổ tức

Phương án phân phối lợi nhuận cho năm tài chính 2024. Ảnh chụp màn hình

Quay lại tờ trình ĐHĐCĐ, điểm đáng chú ý tới từ kế hoạch chia cổ tức của Công ty. Coteccons dự kiến chia cổ tức tiền mặt với tỷ lệ 10% (1 cổ phiếu nhận 1.000 đồng), tổng chi phí cho đợt chi trả này là gần 100 tỷ đồng.

Trước đó, vào cuối tháng 9, doanh nghiệp đã đề xuất không chia cổ tức và không trích lập các quỹ do ngành xây dựng vẫn đang đối mặt với nhiều khó khăn, thách thức.

Cũng trong tài liệu họp, Coteccons muốn nâng vốn điều lệ lên 1.086 tỷ đồng qua việc phát hành cổ phiếu. Cụ thể, Công ty dự kiến phát hành gần 5 triệu cổ phiếu thưởng, tỷ lệ thực hiện quyền là 20:1 (tương ứng cổ đông sở hữu 20 cổ phiếu cũ sẽ được nhận 1 cổ phiếu phát hành thêm).

Thời gian thực hiện là trong năm tài chính 2025 (sau khi ĐHĐCĐ phê duyệt chủ trương đến 30/6/2025) và trong năm tài chính 2026 (1/7/2025 - 30/06/2026) hoặc thời gian khác theo quyết định của HĐQT và sau khi nhận được công văn chấp thuận của UBCKNN.

Coteccons dự kiến phát hành hơn 3,7 triệu cổ phiếu ESOP với giá chưa bằng 1/6 thị trường

Bên cạnh đó, Coteccons còn có kế hoạch sử dụng cổ phiếu quỹ để bán cho người lao động theo chương trình ESOP.

Hiện số lượng cổ phiếu quỹ của Coteccons là hơn 3,7 triệu cổ phiếu. Theo báo cáo tài chính kiểm toán năm tài chính 2024, số cổ phiếu quỹ này có giá trị 445 tỷ đồng tương ứng với giá bình quân trên mỗi cổ phiếu khoảng 120.000 đồng.

Công ty dự kiến chào bán 1,5 triệu cổ phiếu quỹ với giá 10.000 đồng/cổ phiếu cho người lao động. Mức giá này chưa bằng 1/6 giá cổ phiếu CTD chốt phiên 18/10 (63.400 đồng/cổ phiếu). Toàn bộ 15 tỷ đồng thu được sẽ được sử dụng để bổ sung vốn lưu động cho công ty.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.