- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Tháng 8 năm nay sẽ hoàn tất sáp nhập PGBank vào HDBank

Quốc Hải

Thứ bảy, ngày 21/04/2018 10:57 AM (GMT+7)

Tỷ phú Nguyễn Thị Phương Thảo cho biết, tháng 7.2018, HDBank sẽ chốt danh sách cổ đông để thực hiện phân phối cổ phiếu mà cổ đông HDBank và PGBank nhận được từ giao dịch sáp nhập. Tháng 8.2018, dự kiến sẽ hoàn tất sáp nhập, tiếp nhận toàn bộ tài sản, quyền và lợi ích hợp pháp của PGBank và đến tháng 9.2018, sẽ sắp xếp lại các mạng lưới, chi nhánh...

Bình luận

0

Sáng nay 21.4, Ngân hàng TMCP Phát triển TP.HCM (HDBank, HoSE: HDB) tổ chức đại hội cổ đông (ĐHĐCĐ) thường niên 2018.

Lợi nhuận đạt 2.417 tỷ đồng, HDBank “chơi sộp” chia cổ tức lên tới 35%

Bà Lê Thị Băng Tâm, Chủ tịch HĐQT HDBank cho biết, năm 2017 là năm thành công rực rỡ của ngân hàng về các chỉ số tài chính. Cụ thể, tính đến 31.12.2017, tổng tài sản của ngân hàng tăng 26%, lên 189.334 tỷ đồng. Tổng vốn huy động đạt trên 100.000 tỷ đồng, tăng trưởng 27% trong khi tăng trưởng tín dụng trung bình toàn hệ thống đạt 17%. Tổng tiền gửi khách hàng đạt 120.537 tỷ đồng, tăng 116,7%. Vốn điều lệ 9.810 tỷ đồng.

Lợi nhuận trước thuế đạt 2.417 tỷ đồng, tăng 110,6%. Tỷ lệ lợi nhuận ròng trên vốn chủ sở hữu (ROE) và trên tổng tài sản (ROA) lần lượt đạt 15,8% và 1,2%; nằm trong top 4 các ngân hàng có khả năng sinh lời cao nhất. Tỷ lệ nợ xấu được kiểm soát ở mức 1,51%.

“Với kết quả kinh doanh khá rực rỡ này, HDBank quyết định thông qua tỷ lệ chia cổ tức lên tới 35% (20% cổ phiếu và 15% tiên mặt), cao hơn so với dự định tại đại hội cổ đông năm 2017 thông qua trước đó với tỷ lệ từ 25% - 30%”, bà Tâm thông tin.

Về kế hoạch kinh doanh 2018, HDBank dự kiến lợi nhuận trước thuế lên tới 3.921 tỷ đồng, tăng 62,2%. Tổng tài sản dự kiến đạt 242.865 tỷ đồng, tăng 28,3%. Tổng nguồn vốn huy động đạt 222.184 tỷ đồng, tăng 30,3%. Tổng dư nợ tín dụng đạt 154.510 tỷ đồng. Tỷ lệ nợ xấu dưới 2%, ROA ở mức 1,3% và ROE đạt 20,2%.

“Trong 5 năm 2017 - 2021, HDBank dự kiến tập trung vào phát triển khách hàng thông qua Big Data và cung cấp tài trợ chuỗi cung ứng, với lợi thế là những khách hàng lớn, đặc quyền ở khắp các lĩnh vực. Mục tiêu của HDBank là phục vụ khách hàng 15 triệu người vào năm 2021, gấp 3 lần hiện nay; tỷ lệ tăng trưởng dư nợ, huy động vốn, lợi nhuận bình quân 26% mỗi năm”, bà Tâm nói.

Tại đại hội, bà Tâm cũng thông tin đến cổ đông những "điểm nhấn" quan trọng của HDBank trong năm 2017. Chẳng hạn, ngày 5.1.2018, cổ phiếu HDBank chính thức niêm yết tại Sở Giao dịch Chứng khoán TP.HCM (HoSE), lọt vào top 20 doanh nghiệp có vốn hóa lớn nhất trên sàn chứng khoán. Sự kiện HDBank lên sàn thành công dẫn đầu xu thế tăng trưởng tích cực của các cổ phiếu ngân hàng. Sau 3 tháng lên sàn, cổ phiếu HDB được sự quan tâm của nhiều nhà đầu tư với lượng giao dịch mỗi phiên khá lớn.

Ngoài ra, năm 2017 cũng là năm HDBank tiếp tục nhận được nhiều giải thưởng uy tín, xếp hạng tín nhiệm cao từ các tổ chức trong nước và quốc tế. Chẳng hạn, Hãng xếp hạng tín nhiệm quốc tế Moody’s Investors Service đã dành cho HDBank mức xếp hạng B2 - mức cao nhất trong nhóm các ngân hàng TMCP.

Đặc biệt, ngày 27.1.2018, HDBank cũng vinh dự được đón nhận Huân chương Lao động hạng Nhì do Chủ tịch nước trao tặng.

Hé lộ về thương vụ sáp nhập với PGBank

Ngay sau khi đại hội diễn ra gần 1 nửa thời gian, bà Lê Thị Băng Tâm, Chủ tịch HĐQT HDBank bất ngờ trình cổ đông chấp thuận bổ sung nội dung tờ trình vào chương trình của đại hội cũng như các vấn đề trong dự án sáp nhập để xin ý kiến cổ đông thông qua.

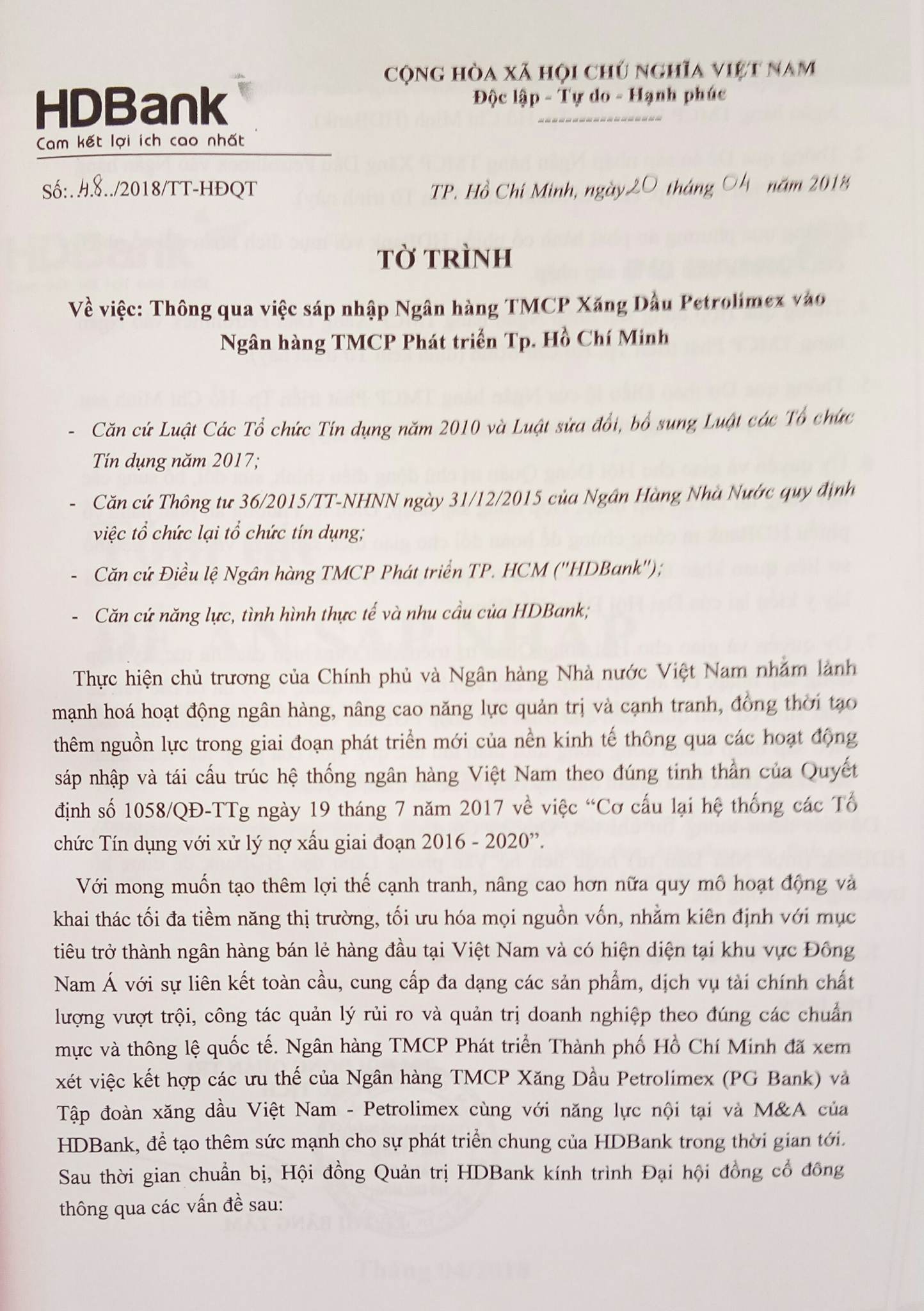

Cụ thể, tờ trình số 48/2018/TT-HĐQT về việc Thông qua việc sáp nhập Ngân hàng TMCP Xăng dầu Petrolimex vào HDBank, được ký vào ngày 20.4.2018. Theo bà Tâm, dựa trên cơ sở hợp tác chiến lược giữa HDBank và Tập đoàn Xăng dầu Petrolimex (PGBank), ngày 20.4.2018 hai bên đã thống nhất thực hiện việc sáp nhập giữa Ngân hàng PGBank và HDBank.

Nội dung tờ trình gồm 7 vấn đề sau: Thông qua việc sáp nhập PGBank vào HDBank; Thông qua đề án sáp nhập PGBank vào HDBank; Thông qua phương án phát hành cổ phiếu HDBank với mục đích hoán đổi cổ phiếu của PGBank theo đề án sáp nhập; Thông qua hợp đồng sáp nhập PGBank vào HDBank; Thông qua Dự thảo Điều lệ của HDBank sau khi sáp nhập thành công; Ủy quyền và giao HĐQT chủ động điều chỉnh, sửa đổi, bổ sung các nội dung tại Đề án sát nhập, hợp đồng sáp nhập, điều lệ, phương án phát hành cổ phiếu... mà không cần lấy ý kiến lại của đại hội đồng cổ đông; Ủy quyền và giao cho HĐQT triển khai các thủ tục, ký hợp đồng, đề án sáp nhập theo quy định của pháp luật hiện hành.

Được biết, sau sáp nhập vốn điều lệ của HDBank tăng từ 9.810 tỷ đồng lên tới 12.810 tỷ đồng. Số lượng cổ phiếu lưu hành cũng tăng từ con số 981 triệu cổ phiếu lên tới 1 tỷ 281 triệu cổ phiếu.

10h 40 phút, tờ trình về việc sáp nhập với PGBank chính thức được cổ đông thông qua.

Ngay sau khi cổ đông thông qua việc sáp nhập với PGBank, hàng loạt các chỉ tiêu của năm 2018 được điều chỉnh cao hơn nhiều so với nội dung trình cổ đông trước đó.

Bà Nguyễn Thị Phương Thảo, Phó Chủ tịch thường trực HĐQT HDBank cho biết, dự kiến sau sáp nhập, HDBank có quy mô vốn điều lệ đạt 15.345 tỷ đồng, sở hữu gần 370 chi nhánh và phòng giao dịch, hơn 15.000 điểm giao dịch tài chính và giới thiệu dịch vụ phủ khắp 63/63 tỉnh thành. Tổng tài sản đạt 267.256 tỷ đồng; Tổng Dư nợ tín dụng 170.641 tỷ đồng; Tổng huy động 245.000 tỷ đồng; Lợi nhuận trước thuế tăng lên 4.712 tỷ đồng; Hệ số CAR trên 12%; ROA 1,3%; ROE 21 %.

“Sự hợp tác chiến lược giữa Petrolimex và HDBank sẽ phát huy lợi thế của một tập đoàn bán lẻ hàng đầu cả nước trong lĩnh vực xăng dầu với một ngân hàng đang trên đà phát triển mạnh mẽ. Sau sáp nhập PG Bank vào HDBank, hiệu ứng cộng hưởng tích cực từ sự hợp tác này sẽ đưa ngân hàng trở thành một tổ chức tín dụng với quy mô và tiềm lực tài chính vượt trội, hệ thống mạng lưới, nền tảng khách hàng cá nhân và doanh nghiệp SME được mở rộng mạnh mẽ”, bà Thảo thông tin thêm.

Theo dự kiến của HĐQT HDBank, sau khi cổ đông thông qua đề án sáp nhập, ngân hàng sẽ trình lên NHNN để xin chấp thuận về nguyên tắc ngay trong tháng 5, sau đó sẽ đăng ký phát hành cổ phần với Ủy ban Chứng khoán Nhà nước và hoàn thiện hồ sơ sáp nhập. Đến tháng 7.2018, HDBank sẽ chốt danh sách cổ đông để thực hiện phân phối cổ phiếu mà cổ đông HDBank nhận được từ giao dịch sáp nhập. Đồng thời PGBank cũng thực hiện chốt danh sách cổ đông để hoán đổi cổ phiếu.

Tháng 8.2018, HDBank dự kiến sẽ hoàn tất sáp nhập, tiếp nhận toàn bộ tài sản, quyền và lợi ích hợp pháp của PGBank và đến tháng 9.2018, HDBank sẽ sắp xếp lại các mạng lưới, chi nhánh, phòng giao dịch, nhân sự, chuẩn bị thành lập công ty cho thuê tài chính, công ty kiều hối, công ty bảo hiểm và đưa vào hoạt động....

Ba lý do HDBank muốn sáp nhập với PGBank

Đề án sáp nhập PGBank vào HDBank, phía HĐQT HDBank đưa ra 3 lý do của việc sáp nhập. Thứ nhất, quy mô vốn nhỏ là một thách thức trong việc đáp ứng nhu cầu ngày càng gia tăng của nhóm khách hàng mục tiêu của PGBank.

PGBank tiền thân là Ngân hàng TMCP Nông thôn Đồng Tháp Mười với số vốn điều lệ ban đầu là 90 tỷ đồng, tăng lên 3.000 tỷ đồng như hiện nay. Ngay từ khi thành lập, với sự hỗ trợ của đội ngũ tư vấn nước ngoài, PGBank đã xác định chiến lược phát triển tập trung thực hiện vai trò cung cấp các sản phẩm dịch vụ tài chính cho Tập đoàn Xăng dầu Việt Nam - Petrolimex và các đơn vị liên quan, phát triển dịch vụ tài chính cá nhân thông qua mạng lưới cây xăng của Petrolimex - là những lĩnh vực mà PGBank có lợi thế cạnh tranh, nhằm tạo sự khác biệt hóa và ưu thế nổi trội trong hoạt động.

Tuy nhiên, với quy mô nhỏ, mạng lưới hoạt động còn mỏng khiến PGBank gặp không ít khó khăn trong việc đáp ứng nhu cầu ngày càng lớn về sản phẩm dịch vụ ngân hàng cho Petrolimex, công ty thành viên và các đơn vị liên quan. Điều này dẫn đến sự cần thiết của việc gia tăng quy mô để thực hiện tốt chiến lược kinh doanh ban đầu.

Thực tế, PGBank đã thực hiện 5 lần tăng vốn từ năm 2006 đến nay, một phần do nhu cầu nói trên, phần khác do thực hiện theo đúng lộ trình tăng vốn điều lệ quy định tại Nghị định số 141/2006/NĐ-CP và Nghị định số 10/2011/NĐ-CP của Chính phủ. Tuy nhiên, áp lực tăng vốn điều lệ lên 3.000 tỷ đồng vào cuối năm 2011 đã dẫn đến sự tăng trưởng nóng, tiềm ẩn nhiều rủi ro của PGBank trong giai đoạn trước đây.Trong giai đoạn 2007-2010, xét theo số liệu bình quân, tốc độ tăng trưởng tổng tài sản của PGBank đạt 113%, tốc độ tăng trưởng dư nợ đối với nền kinh tế đạt 100%, tốc độ tăng trưởng vốn chủ sở hữu đạt 87%. Áp lực tăng trưởng nóng trong thời gian ngắn cùng với những khó khăn của nền kinh tế đã làm gia tăng rủi ro đối với hoạt động của PGBank.

Thứ hai, sáp nhập là phương án khả thi và hiệu quả khi cổ đông lớn của PGBank là Petrolimex phải xây dựng lộ trình cụ thể để giảm tỷ lệ sở hữu của Petrolimex tại PGBank theo chủ trương của Chính phủ.

Hiện nay, Petrolimex là cổ đông lớn của PGBank với tỷ lệ sở hữu 40% vốn điều lệ. Căn cứ theo Quyết định số 929/QĐ-TTg của Thủ tướng Chính phủ, Quyết định số 1117/QĐ-TTg, Nghị quyết số 15/NQ-CP, Petrolimex phải thực hiện thoái vốn ngoài ngành theo đúng chủ trương của Chính phủ về việc thoái vốn của các Tập đoàn, Tổng công ty Nhà nước đối với lĩnh vực kinh doanh ngoài ngành chính, tập trung vào các ngành nghề theo chiến lược ban đầu.

Trên cơ sở đó, Petrolimex có thể bảo toàn, thu hồi và sử dụng hiệu quả phần vốn của Nhà nước trong giai đoạn kinh tế khó khăn, tập trung hơn cho các hoạt động kinh doanh chính trong lĩnh vực xăng dầu.

Thứ ba, việc sáp nhập là một trong những nội dung được Chính phủ khuyến khích thực hiện trong công cuộc tái cấu trúc hệ thống ngân hàng giai đoạn 2016-2020, đặc biệt sau khi các ngân hàng trước đây tham gia sáp nhập đã bắt đầu kinh doanh có lãi.

Việc tái cấu trúc lại hệ thống ngân hàng đang là một trong những chủ trương của Chính phủ và NHNN nhằm mục đích tái cơ cấu và ổn định nền kinh tế và hệ thống ngân hàng theo hướng an toàn và bền vững.

Theo Quyết định số 1058/QĐ-Ttg về Phê duyệt Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016-2020” được Thủ tướng phê duyệt ngày 19/07/2017 nhấn mạnh việc mua bán sáp nhập, hợp nhất (M&A) ngân hàng là một trong những nội dung được Chính phủ khuyến khích thực hiện. Theo đó, NHNN sẽ thúc đẩy và tạo điều kiện việc các tổ chức tín dụng lành mạnh thực hiện việc mua bán, sáp nhập trên cơ sở tự nguyện để trở thành các định chế tài chính có quy mô lớn và quản trị tốt hơn. Do đó, thực hiện sáp nhập một ngân hàng phù hợp về chiến lược và lợi thế là phương án tối ưu giúp HDBank đạt được các mục tiêu tăng trưởng về chất lượng và quy mô một cách nhanh chóng, hiệu quả và bền vững.

Lợi ích của việc sáp nhập, theo HDBank không chỉ bổ sung lợi thế về quy mô và nguồn lực tài chính cho cả 2 bên mà còn góp phần mở rộng khả năng phát triển và nâng cao chất lượng các sản phẩm hiện có của cả Petrolimex và HDBank; đặc biệt là hoạt động bán lẻ và dịch vụ do mạng lưới phân phối lớn hơn.

Tuy nhiên, HDBank cũng xác định được nhiều thách thức sau sáp nhập, bao gồm: Giải quyết xung đột về văn hóa doanh nghiệp; Ứng phó với các phản ứng tiêu cực của thị trường; và Tích hợp hệ thống kế toán, công nghệ thông tin.

Theo đề án sáp nhập, để đảm bảo quyền lợi cho cổ đông cũng như để thực hiện việc sáp nhập được... suôn sẻ, phương án phát hành cổ phiếu của HDBank nhằm hoán đổi lấy toàn bộ cổ phiếu của PGBank phục vụ giao dịch sáp nhập như sau: Loại cổ phần phát hành là cổ phiếu phổ thông; số lượng cổ phiếu phát hành 300 triệu cổ phiếu; Tổng giá trị phát hành là 3.000 tỷ đồng.

Tỷ lệ hoán đổi sẽ là 1: 0,621, tức 1 cổ phiếu PGBank hoán đổi bằng 0,621 cổ phiếu HDBank; 1 cổ phiếu HDbank được nhận thêm 0,116 cổ phiếu HDBank (mệnh giá 10.000 đồng/CP).

11h 30 phút, đại hội bước vào phần thảo luận. Một cổ đông hỏi, lợi ích của việc sáp nhập ra sao? PGBank liệu có gì bất ổn?

Trả lời vấn đề này, bà Nguyễn Thị Phương Thảo cho biết, PGBank mặc dù là ngân hàng nhỏ nhưng sạch, có đối tác chiến lược Petrolimex. Tất cả các chỉ số tài chính của PGBank đã được cập nhật trong đề án gửi cổ đông. Chính vì vậy, sau sáp nhập, HDBank sẽ có được hệ sinh thái khách hàng lớn, phù hợp với hoạt động bán lẻ của ngân hàng. Phía Petrolimex cũng có lợi khi có được đối tác chiến lược mới là HDBank.

“Hiện nay nhiều Ngân hàng khác đang mở công ty tài chính. HD Saison có gì khác biệt và có lợi thế gì so với các công ty tài chính khác? “, một cổ đông chất vấn.

Bà Thảo cho biết, HD Saison tự tin ở chỗ có nhiều sản phẩm khác biệt với các công ty tài chính khác. Ví dụ năm nay sẽ cho ra mắt sản phẩm vay tiền từ HD Saison để mua vé máy bay Vietjet, đây là sản phẩm không công ty tài chính nào có. Sản phẩm không chỉ giúp cho khách hàng dễ tiếp cận hơn mà còn mang lại lợi ích cho cán bộ nhân viên của HD Saison.

Một cổ đông lớn là Công ty địa ốc Sài Gòn đề xuất HDBank việc chia cổ tức bằng tiền cho cổ đông. Trả lời vấn đề này, bà Thảo cho biết, trong số 35% tỷ lệ cổ tức đã có 15% bằng tiền mặt, phần còn lại là bằng cổ tức và cổ phiếu thưởng. Việc chia cổ tức như thế sẽ giúp ngân hàng có thêm tiềm lực tài chính, tăng vốn điều lệ để hoạt động chứ chia 35% bằng tiền thì hơi khó.

Với băn khoăn của cổ đông về việc sáp nhập với PGBank sẽ ảnh hưởng giá cổ phiếu HDB, bà Thảo nhấn mạnh thị trường không có quy định nào điều chỉnh giá cổ phiếu do sáp nhập mà tất cả là do thị trường điều chỉnh dựa trên chỉ số tài chính của các ngân hàng để định đoạt giá trị. Việc sáp nhập này không giống như cổ phiếu phát hành tăng vốn.

“Kế hoạch kinh doanh năm 2018 đã tính đến việc sáp nhập với PGBank chưa?”, một cổ đông hỏi.

Bà Thảo cho biết, trong kế hoạch kinh doanh 2018 đã trình bày rõ, trước sáp nhập lợi nhuận trước thuế là khoảng hơn 3.900 tỷ và sau sáp nhập là gần 4.700 tỷ. Tuy nhiên, việc sáp nhập còn phụ thuộc vào các yếu tố khách quan như thủ tục sáp nhập, tiến trình sáp nhập..., Nếu tất cả đều theo đúng lộ trình và kế hoạch mà ban chủ trì sáp nhập đề ra thì kết quả kinh doanh năm 2018 sẽ khả quan hơn rất nhiều nhờ doanh thu, lợi nhuận được kết sớm.

12h, kết thúc phần thảo luận, đại hội bước vào biểu quyết các tờ trình.

Cổ đông đã thông qua tất cả các tờ trình bao gồm ủy quyền cho HĐQT thực hiện các chiến lược phát triển; sửa đổi bổ sung vốn điều lệ; tờ trình về phân phối lợi nhuận, thù lao cho HĐQT và BKS; ủy quyền cho HĐQT thực hiện các giao dịch liên quan đối tác... Đặc biệt, tờ trình bổ sung về việc nhận sáp nhập PGBank; đề án tóm tắt sáp nhập PGBank vào HDBank; ủy quyền cho HĐQT thực hiện các thủ tục sáp nhập đã được cổ đông đồng thuận với tỷ lệ 100% số cổ đông có quyền biểu quyết tại đại hội.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.