- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Vụ thẻ tín dụng 8,5 triệu sau 11 năm khoản nợ lên hơn 8,8 tỷ đồng dưới góc nhìn pháp lý

Phi Long

Thứ sáu, ngày 15/03/2024 05:51 AM (GMT+7)

Luật sư Hoàng Anh Sơn – Trưởng Văn phòng Luật sư Hoàng Anh Sơn, thuộc Đoàn Luật sư TP. Hồ Chí Minh phân tích thông tin pháp lý trong vụ việc nợ thẻ tín dụng hơn 8 triệu đồng, trả lãi hơn 8 tỷ đồng sau 11 năm.

Bình luận

0

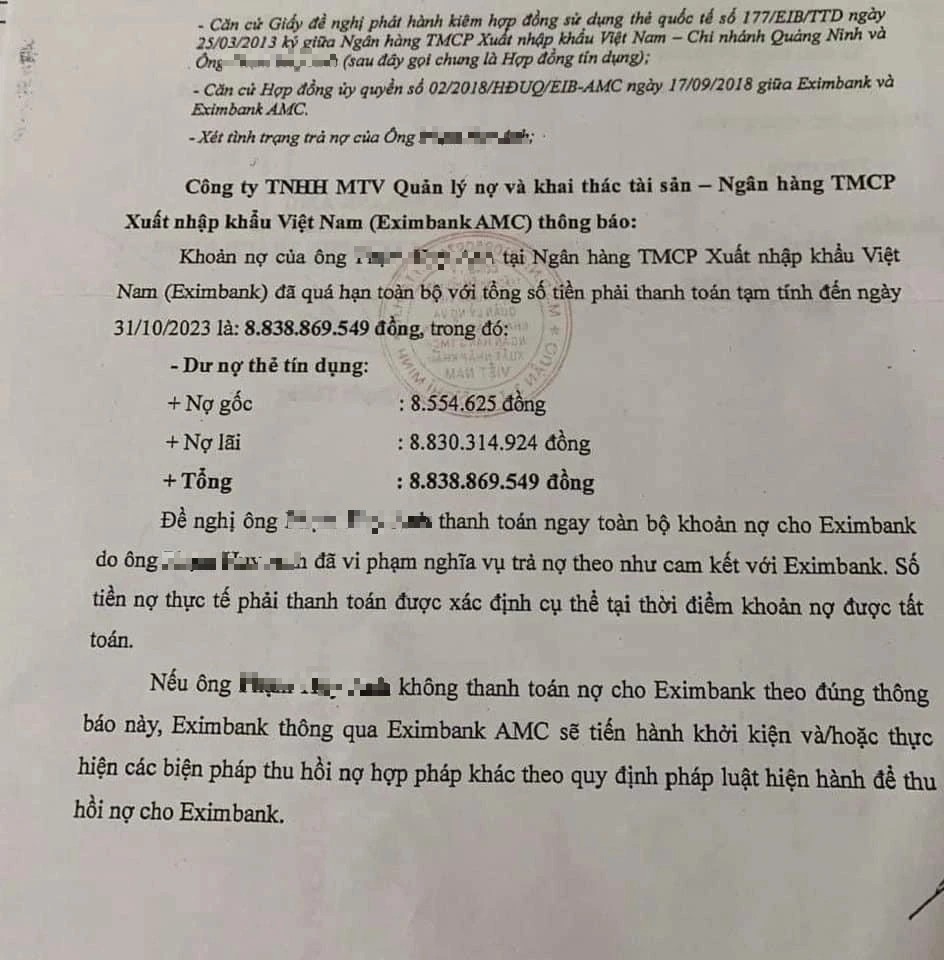

Công văn nhắc nợ của Công ty TNHH MTV Quản lý nợ và khai thác tài sản - Ngân hàng TMCP Xuất Nhập Khẩu Việt Nam (Eximbank AMC) cho một khách hàng có dư nợ hơn 8,5 triệu đồng nhưng sau 11 năm đã có khoản lãi hơn 8,8 tỷ đồng đã gây xôn xao mạng xã hội.

Xử lý thế nào vụ thẻ tín dụng 8,5 triệu sau 11 năm khoản nợ lên hơn 8,8 tỉ đồng?. Ảnh: TL

Theo nội dung công văn, Eximbank AMC thông báo đến khách hàng có tên P.H.A tại Quảng Ninh về khoản nợ trị giá trên 8,83 tỷ đồng, trong đó nợ gốc chỉ 8,55 triệu đồng.

Theo luật sư Hoàng Anh Sơn, quy định tại Điều 7 Nghị quyết số 01/2019/NQ-HĐTP ngày 11/01/2019 của Hội đồng Thẩm phán TANDTC "Hướng dẫn áp dụng một số quy định của pháp luật về lãi, lãi suất, phạt vi phạm" quy định về áp dụng pháp luật về lãi, lãi suất trong Hợp đồng tín dụng:

"Lãi, lãi suất trong Hợp đồng tín dụng do các bên thỏa thuận nhưng phải phù hợp với quy định của Luật các Tổ chức tín dụng và văn bản quy phạm pháp luật quy định chi tiết, hướng dẫn áp dụng Luật các Tổ chức tín dụng tại thời điểm xác lập hợp đồng, thời điểm tính lãi suất; 2. Khi giải quyết tranh chấp Hợp đồng tín dụng, Tòa án áp dụng quy định của Luật các Tổ chức tín dụng, văn bản quy phạm pháp luật quy định chi tiết, hướng dẫn áp dụng Luật các Tổ chức tín dụng để giải quyết mà không áp dụng quy định về giới hạn lãi suất của BLDS năm 2005, BLDS năm 2015 để xác định lãi, lãi suất".

Bản chất lãi suất cho vay giữa các Tổ chức tín dụng và khách hàng là sự thỏa thuận giữa hai bên, theo quy định tại khoản 2 Điều 13 Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 được sửa đổi, bổ sung theo Thông tư số 06/2023/TT-NHNN ngày 28/6/2023 của Ngân hàng Nhà nước Việt Nam thì trong một số trường hợp (05 lĩnh vực) cho vay thì mức lãi suất cho vay tối đa do Thống đốc Ngân hàng Nhà nước quyết định trong từng thời kỳ nhằm đáp ứng một số như cầu vốn". Tuy nhiên, Thống đốc Ngân hàng Nhà nước quyết định trong 5 lĩnh vực được ưu tiên mà không phải trong tất cả các lĩnh vực cho vay của các ngân hàng và TCTD.

Như vậy, ngân hàng được quyền thỏa thuận lãi suất cho vay với khách hàng – trừ một số trường hợp được Ngân hàng Nhà nước quy định mức lãi suất cụ thể đối với một vài lĩnh vực ưu tiên.

Hiện, phía ngân hàng Eximbank chưa công bố công thức tính lãi trong trường hợp trên. Tuy nhiên, ngoài khoản tiền gốc ra thì khi chậm thanh toán thẻ tín dụng khách hàng sẽ phải chịu phạt phí trả chậm và lãi suất tương ứng theo như thỏa thuận tại hợp đồng phát hành thẻ và biểu phí mà tổ chức phát hành thẻ đã công bố,…

Theo quy định tại khoản 4 Điều 13 Thông tư 39/2016/TT-NHNN, khi đến hạn thanh toán mà khách hàng không trả hoặc trả không đầy đủ nợ gốc và/hoặc lãi tiền vay theo thỏa thuận, thì cách tính lãi suất như sau:

Lãi trên nợ gốc theo lãi suất cho vay đã thỏa thuận tương ứng với thời hạn vay mà đến hạn chưa trả.

Trường hợp khách hàng không trả đúng hạn tiền lãi theo quy định trên, thì phải trả lãi chậm trả theo mức lãi suất do tổ chức tín dụng và khách hàng thỏa thuận nhưng không vượt quá 10%/năm tính trên số dư lãi chậm trả tương ứng với thời gian chậm trả.

Trường hợp khoản nợ vay bị chuyển nợ quá hạn, thì khách hàng phải trả lãi trên dư nợ gốc bị quá hạn tương ứng với thời gian chậm trả, lãi suất áp dụng không vượt quá 150% lãi suất cho vay trong hạn tại thời điểm chuyển nợ quá hạn.

Eximbank AMC cho biết nếu ông P.H.A. không thanh toán theo đúng thông báo, Eximbank thông qua Eximbank AMC sẽ tiến hành khởi kiện hoặc thực hiện các biện pháp thu hồi nợ hợp pháp khác theo quy định của pháp luật hiện hành.

Hiện nay, khách hàng có nợ tín dụng quá hạn sẽ phải chịu phí phạt thanh toán chậm từ 3-6% (mức lãi suất sẽ thay đổi theo chính sách từng thời kỳ của ngân hàng) và lãi suất thẻ tín dụng khoảng 20-45% tùy ngân hàng, tùy loại thẻ.

Trong trường hợp chủ thẻ không hoàn trả bất kỳ khoản tiền nào cho ngân hàng và để khoản nợ trễ hạn hơn 60-70 ngày, toàn bộ khoản nợ sẽ bị tính lãi suất quá hạn và phí phạt trả chậm trên tổng dư nợ.

Với các khoản nợ quá hạn, khách hàng phải chịu trách nhiệm pháp lý về hành vi của mình theo quy định của Ngân hàng Nhà nước. Căn cứ theo Thông tư 11/2021/TT-NHNN, những khoản nợ từ 2 triệu đồng trở lên và quá hạn trong vòng 36 tháng là ngân hàng có thể lập hồ sơ khởi kiện. Tuy nhiên, thường các ngân hàng sẽ không sử dụng phương pháp này mà thay vào đó, ngân hàng sẽ tạo điều kiện để khách hàng trả nợ.

Khi trường hợp này xảy ra, thông tin khoản nợ của khách hàng sẽ bị chuyển thành nợ xấu trên hệ thống CIC, đây là tiêu chí quan trọng để đánh giá mức tín nhiệm của khách hàng có thể vay tiền ngân hàng. Nếu khách hàng rơi vào nhóm nợ xấu thì khả năng vay tiền ngân hàng rất thấp, có thể bị cấm tham gia bất kỳ khoản vay nào khác tại ngân hàng.

Vì vậy người dân chỉ sử dụng thẻ tín dụng khi cần thiết, cần lưu ý việc kiểm soát chi tiêu hàng tháng và quản lý nợ thẻ tín dụng bằng cách nhớ thanh toán đúng và đủ.

Tuy nhiên, luật sư Hoàng Anh Sơn cho biết, trong vụ việc này, theo thông tin trên báo chí, ông H.A.P cho rằng không sử dụng khoản tiền trong thẻ tín dụng và trước năm 2017 không nhận được thông báo nhắc nợ. Do đó, Ngân hàng và cơ quan chức năng cần làm rõ việc này và có biện pháp xử lý thích đáng theo quy định của pháp luật.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.