- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Cảnh báo "nóng" rủi ro về nợ xấu bất động sản

Huyền Anh

Thứ sáu, ngày 22/07/2022 15:37 PM (GMT+7)

Phần lớn trái phiếu doanh nghiệp bất động sản sẽ đáo hạn trong giai đoạn 2023-2024 và phát hành trái phiếu doanh nghiệp bất động sản tiếp tục suy giảm, rủi ro về nợ xấu có thể sẽ dần hiện hữu.

Bình luận

0

Báo cáo ngành ngân hàng vừa cập nhật, bộ phận nghiên cứu tại Chứng khoán SSI cho biết: Các chỉ tiêu phản ánh chất lượng tín dụng có thể vẫn được kiểm soát trong 6 tháng cuối năm 2022, mặc dù tỷ lệ hình thành nợ xấu được dự báo tăng trong nửa cuối năm do các khoản vay tái cơ cấu hết thời hạn cơ cấu.

Đáng chú ý, các ngân hàng lớn đã chuẩn bị cho tình huống này với bộ đệm rủi ro tín dụng tương đối vững chắc, chẳng hạn như Vietcombank, BIDV, ACB, MBBank và Techcombank. Bên cạnh đó, các chuyên gia cũng nhận thấy dấu hiệu phục hồi ở các nhóm ngành khác nhau (không tính đến lĩnh vực bất động sản).

Tuy nhiên, rủi ro tín dụng liên quan đến lĩnh vực bất động sản và thị trường trái phiếu doanh nghiệp cần tiếp tục được theo dõi chặt chẽ, vì các ngân hàng có thể chưa trích lập dự phòng trước nhiều cho lĩnh vực này ở thời điểm hiện tại.

Đặc biệt, các chỉ tiêu phản ánh chất lượng tín dụng cho năm 2023 có thể chịu áp lực lớn hơn so với năm 2022, do rủi ro liên quan đến lĩnh vực bất động sản và thị trường trái phiếu doanh nghiệp có thể dần hiện hữu.

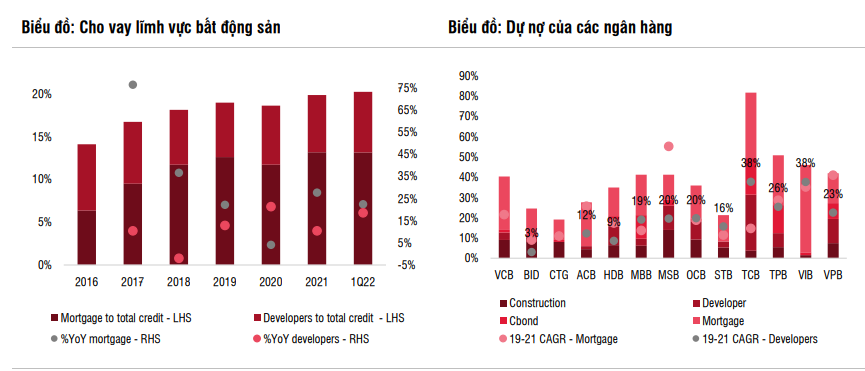

Rủi ro liên quan đến lĩnh vực bất động sản và thị trường trái phiếu doanh nghiệp có thể dần hiện hữu trong năm 2023. Nguồn: SSI, SBV

Rủi ro từ cho vay mua nhà

Theo đó, với sự phát triển mạnh mẽ của các chủ đầu tư bất động sản, người mua nhà đã được hưởng chính sách ân hạn 2 năm mà không phải trả lãi và/hoặc gốc. Nhưng từ năm 2023, những người mua này sẽ bắt đầu phải trả lãi và gốc.

Nếu lạm phát tăng nhanh đi cùng tốc độ tăng trưởng kinh tế giảm xuống, thu nhập khả dụng sẽ giảm đi. Điều này có thể khiến người mua nhà khó khăn hơn khi thu xếp các khoản thanh toán hàng tháng. Do đó, tỷ lệ nợ quá hạn từ các khoản vay mua nhà là một điểm cần được theo dõi chặt chẽ vào năm 2023.

Ước tính của SSI, tỷ trọng dư nợ có thời gian ân hạn dao động trong khoảng 1% đến 18%. Trung bình chiếm khoảng 5% tổng dư nợ.

Tuy nhiên, các chuyên gia không coi đây là rủi ro quá đáng ngại cho năm 2023 với 2 lý do.

Thứ nhất, các khách hàng cá nhân thường ưu tiên thực hiện nghĩa vụ của họ với ngân hàng hơn các chi tiêu khác (du lịch, giải trí, v.v.). Thông thường họ có thể sẽ giảm chi tiêu hàng tháng để đảm bảo các nghĩa vụ nợ của mình.

Theo BMI, hoạt động giải trí, nhà hàng và khách sạn và các khoản chi tiêu cá nhân chiếm lần lượt khoảng 6%, 10% và 12,5% trên tổng chi tiêu hàng tháng. Trong khi đó, chi phí nhà ở và các tiện ích gia đình chiếm khoảng 16% tổng chi tiêu.

Hai là, việc định giá nhà cao không phải là vấn đề.

Cụ thể, do quyền thương lượng của khách hàng cá nhân khi vay vốn từ ngân hàng là không lớn, các chuyên gia cho rằng hiện tượng định giá tài sản cao hơn thực tế là không phổ biến trong hoạt động cho vay mua nhà. Tuy nhiên, rủi ro sẽ xuất hiện nếu giá nhà đất giảm so với hai năm vừa qua.

Rủi ro từ tín dụng dành cho các chủ đầu tư bất động sản

Với tín dụng dành cho các chủ đầu tư bất động sản, các chuyên gia đánh giá đây là mối quan tâm chính liên quan đến chất lượng tín dụng của các ngân hàng trong năm 2023.

Nếu phiên bản cuối cùng của Nghị định 153 sửa đổi giống với phiên bản thứ 5 của dự thảo, số lượng các đợt phát hành trái phiếu doanh nghiệp riêng lẻ mới sẽ giảm đi.

Bên cạnh đó, việc các quy định đối với hoạt động cho vay của ngân hàng cũng như điều kiện đối với việc vay nước ngoài chặt chẽ hơn cũng có thể tác động đến vòng quay vốn và khả năng thanh khoản của các chủ đầu tư.

Phần lớn trái phiếu doanh nghiệp bất động sản sẽ đáo hạn trong giai đoạn 2023-2024 và phát hành trái phiếu doanh nghiệp bất động sản tiếp tục suy giảm, rủi ro về nợ xấu có thể sẽ dần hiện hữu.

Thống kê cho thấy, trong 6 tháng đầu năm 2022, phát hành trái phiếu từ các công ty bất động sản và xây dựng giảm 53% so với cùng kỳ. Do các đợt phát hành trái phiếu thường có thời hạn từ 1-3 năm, SSI ước tính rằng phần lớn trái phiếu doanh nghiệp bất động sản sẽ đáo hạn trong giai đoạn 2023-2024 và nếu tình hình vẫn chưa được giải quyết, rủi ro về nợ xấu có thể sẽ dần hiện hữu.

Đối với các ngân hàng thuộc phạm vi nghiên cứu của nhóm phân tích, dư nợ cho vay đối với doanh nghiệp thuộc lĩnh vực xây dựng & đầu tư bất động sản và trái phiếu doanh nghiệp do các chủ đầu tư bất động sản phát hành ước tính lần lượt vào khoảng 9% và 2% tổng tín dụng cuối 2021. Trong khi đó, các ngân hàng có thể chưa trích trước dự phòng cho các khoản vay này nhiều, giống như trường hợp các khoản vay tái cấu trúc do Covid-19 trước đây.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.