- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Hải Phát Invest rốt ráo tích luỹ đất lên 10.000 ha từ hợp đồng BT và mua doanh nghiệp Nhà nước bán vốn

Trung Anh

Thứ ba, ngày 03/07/2018 07:05 AM (GMT+7)

Thông qua nhiều hình thức, trong đó có việc tham gia triển khai các dự án có hợp đồng BT và mua lại doanh nghiệp Nhà nước muốn bán vốn, Hải Phát Invest của ông Đỗ Quý Hải rốt ráo tích lũy quỹ đất sạch 10.000 ha tại các thành phố lớn và vùng kinh tế trọng điểm như Hà Nội, Bắc Ninh, Đà Nẵng…

Bình luận

0

Ban lãnh đạo Hải Phát Invest trả lời câu hỏi của nhà đầu tư

Công ty cổ phần Đầu tư Hải Phát (HPX) dự kiến sẽ niêm yết cổ phiếu trên sàn HOSE trong nửa đầu tháng 7.2018. với mức giá được đơn vị tư vấn đưa ra là 4x. Công ty có kế hoạch huy động khoảng 3.000 tỷ đồng để đầu tư cho các dự án, trong đó có 2.000 tỷ đồng là vốn chủ sở hữu (thông qua phát hành cổ phiếu và chào bán riêng lẻ) và 1.000 tỷ đồng trái phiếu kỳ hạn 5 năm với lãi suất 11% cho năm đầu tiên. Công ty cũng dự kiến tăng vốn điều lệ lên 2.500 tỷ đồng trong năm nay.

Tham vọng tăng quỹ đất lên 10.000ha nhờ BT

Chia sẻ tại buổi roadshow giới thiệu cơ hội đầu tư vào doanh nghiệp tổ chức vào ngày 29.6, ông Đoàn Hòa Thuận, Phó tổng giám đốc Công ty cổ phần Đầu tư Hải Phát (HPX) cho biết, doanh nghiệp này đang sở hữu quỹ đất sạch hơn 158 ha. Trong đó, phần lớn tập trung ở phía Tây Hà Nội và ven biển Khánh Hòa.

Ông Đoàn Hòa Thuận, Phó tổng giám đốc Công ty cổ phần Đầu tư Hải Phát

Công ty đặt mục tiêu 5 năm tới sẽ mở rộng quỹ đất trải dài từ Bắc đến Nam với tổng diện tích khoảng 10.000 ha. Việc tích lũy đất được triển khai từ những năm qua bằng nhiều hình thức như hợp tác đối tác công tư, đấu giá, đấu thầu, thực hiện dự án hợp đồng BT và mua lại doanh nghiệp Nhà nước muốn bán vốn.

“Con số này rất lớn, nhưng ban lãnh đạo Hải Phát Invest tính toán được mức độ khả thi rất cao và có thể còn vượt xa”, ông Thuận nói và cho biết thêm, trước mắt năm 2019, các dự án đang triển khai và hợp đồng BT (xây dựng – chuyển giao) có thể mang về cho công ty khoảng 450 ha. Bên cạnh phục vụ cho các sản phẩm truyền thống như căn hộ, nhà ở… một phần quỹ đất này sẽ được sử dụng nhằm phát triển bất động sản nghỉ dưỡng và công nghiệp như nhà ở cho công nhân, kho bãi, bến cảng.

Ngoài ra, việc tích luỹ đất còn thông qua việc mua cổ phần doanh nghiệp nhà nước cổ phần hoá. Cụ thể, Hải Phát Invest hiện đang đàm phán để mua lại 40% vốn Nhà nước tại Tổng Công ty Xây dựng Công trình Giao thông 5 (Cienco 5). Theo chia sẻ của Ban lãnh đạo Hải Phát, mục tiêu mua Cienco5 là bởi doanh nghiệp này đang là chủ đầu tư dự án BT đường trục phía Nam với quỹ đất đối ứng gần 200 ha chính là dự án Mỹ Hưng – Thanh Hà giai đoạn 2. Được biết, dự án khu đô thị Mỹ Hưng có tổng mức đầu tư 17,075 tỷ đồng, thời gian triển khai trong giai đoạn 2018-2022 và dự kiến từ năm 2021 sẽ ghi nhận doanh thu với hơn 4,900 tỷ đồng.

Trong ngắn hạn từ đây đến cuối năm, đại gia địa ốc Hà Nội muốn dồn toàn lực cho công tác bồi thường giải phóng mặt bằng để khởi công những hợp đồng BT đã ký thỏa thuận và được cấp giấy chứng nhận đầu tư.

Một dự án Hải Phát Invest đang triển khai tại Hà Đông (Hà Nội)

Dù vốn chủ sở hữu hiện tại khoảng 2.100 tỷ đồng, Hải Phát Invest tỏ ra lạc quan về khả năng đáp ứng tài chính cho các dự án. Ban lãnh đạo doanh nghiệp này lý giải, chủ đầu tư chỉ cần phần vốn đối ứng khoảng 30% tổng mức đầu tư, phần còn lại có thể huy động tín dụng hoặc nhiều nguồn tài trợ khác.

Công ty đặt mục tiêu doanh thu thuần 3.200 tỷ đồng và lợi nhuận sau thuế 450 tỷ đồng. Do đặc thù điểm rơi doanh thu và lợi nhuận của ngành bất động sản thường vào quý III và IV nên nửa đầu năm công ty mới ghi nhận lãi ròng 180 tỷ đồng, hoàn thành 40% kế hoạch.

Mục tiêu đạt mức tăng trưởng bình quân mỗi năm 30%

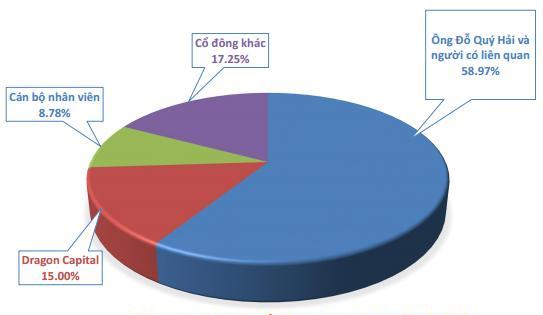

Thành lập từ năm 2003 với vốn điều lệ chỉ vỏn vẹn 8 tỷ, sau 15 năm hoạt động, Hải Phát Invest đã tăng vốn lên 1.500 tỷ đồng. Cổ đông lớn của Hải Phát Invest gồm Chủ tịch Đỗ Quý Hải và Dragon Capital. Để có vốn đầu tư vào các dự án, năm 2018, Hải Phát sẽ tăng vốn lên 2.500 tỷ bằng hai phương án. Thứ nhất là từ lợi nhuận thặng dư để lên 2.000 tỷ đồng, còn lại sẽ tìm phương án phù hợp để tăng lên mức 2.500 tỷ đồng.

Cơ cấu cổ đông của Hải Phát Invest

Hải Phát Invest của ông Đỗ Quý Hải bắt đầu gây chú ý trong ngành bất động sản phía Bắc với nhiều dự án lớn như The Pride, The Vesta, Roman Plaza, tái khởi động tòa CT2-105 Usilk City (đổi tên là Dự án HPC Landmark 105)…

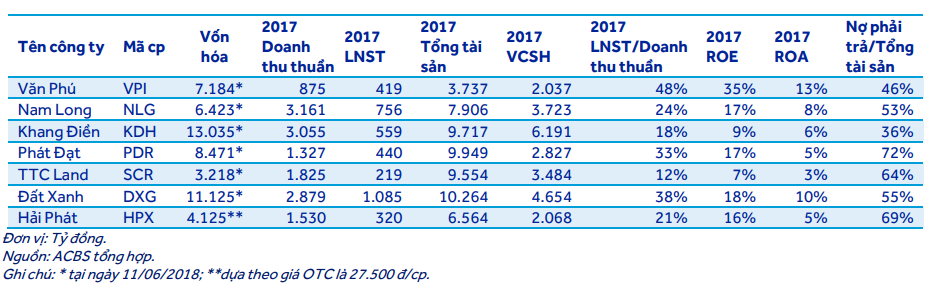

Sau Hà Nội, Công ty đã mở rộng thị trường sang khu vực phía Nam và tập trung vào các khu vực kinh tế trọng điểm như Bắc Ninh, Đà Nẵng, Nha Trang… Tổng tài sản tính đến cuối năm 2017 là 6.564 tỷ đồng và vốn chủ sở hữu 2.068 tỷ đồng.

Bảng so sánh Hải Phát Invest và một số doanh nghiệp cùng ngành

Báo cáo tài chính năm 2017 ghi nhận Hải Phát Invest đạt doanh thu 1.530 tỷ, giảm 15% so với năm trước nhưng lợi nhuận sau thuế lại tăng gấp đôi lên 320 tỷ đồng nhờ chuyển nhượng dự án A7 Nam Trung Yên, đây là mức lợi nhuận cao nhất kể từ khi thành lập. Với kết quả kinh doanh khả quan, Hải Phát Invest đã thu hút sự quan lớn từ giới đầu tư vào cuối năm 2017, Dragon Capital – quỹ đầu tư ngoại lớn nhất trên TTCK Việt Nam đã trở thành cổ đông lớn với tỷ lệ sở hữu 15%.

Bước sang năm 2018, Hải Phát Invest tiếp tục gây đình đám khi Công ty sẽ tiến hành niêm yết trên HoSE với mã chứng khoán HPX vào giữa tháng 7. Trên thị trường OTC, hiện cổ phiếu Công ty đang giao dịch tại vùng giá 27.000-28.000 đồng/cp. Và hé lộ mức giá chào sàn HoSE sắp tới đây, ban lãnh đạo Công ty cho biết đang được chứng khoán HSC tư vấn mức giá chào sàn 4x, song vẫn chưa được HoSE chấp thuận.

Trong vòng 5 năm tới, Hải Phát Invest cho biết sẽ tiếp tục duy trì chiến lược kinh doanh tập trung, phát triển hệ thống bán hàng, đảm bảo cấu trúc tài chính an toàn… nhằm đạt mức tăng trưởng bình quân mỗi năm 30%. Công ty kỳ vọng giá trị vốn hóa thời điểm đó vào khoảng 25.000-30.000 tỷ đồng, tỷ lệ cổ tức bình quân mỗi năm từ 15-20%.

“Hải Phát đang và sẽ tập trung nguồn lực vào phân khúc nhà ở thấp tầng tầm trung tại các tỉnh, thành phố phát triển. Đây là phân khúc luôn duy trì tính thanh khoản cao, ổn định và có khả năng thu hồi dòng tiền nhanh”, ông Thuận chia sẻ

Ngoài ra, Hải Phát sẽ tập trung vào phân khúc căn hộ trung cấp phía tây Hà Nội, phân khúc bất động sản nghỉ dưỡng trung và cao cấp tại các thành phố ven biển và phân khúc bất động sản công nghiệp như dự án nhà ở cho công nhân và kho bãi. Công ty dự kiến ghi nhận doanh thu bất động sản nghỉ dưỡng, công nghiệp từ 2019 và tăng dần tỷ trọng trong các năm tới.

Để có đủ nguồn lực phát triển các kế hoạch, HPX đã tiến hành tái cơ cấu tài chính, giảm dần tỷ lệ nợ phải trả trên tổng tài sản và chuyển nợ ngắn hạn sang nợ dài hạn.

Cụ thể, trong giai đoạn 2015 – 2017, tỷ lệ nợ phải trả trên tổng tài sản của HPX giảm dần từ 77% xuống 69% và tỷ trọng nợ ngắn hạn trong tổng nợ giảm từ 72% xuống còn 39%. Đây là tín hiệu khá tích cực phù hợp với chiến lược ban lãnh đạo HPX đề ra là phát triển các dự án nhà ở quy mô lớn và mở rộng sang lĩnh vực bất động sản nghỉ dưỡng và công nghiệp nằm ngoài Hà Nội.

Bên cạnh đó, ban điều hành công ty cho biết sẽ tiếp tục nâng tỷ lệ nắm giữ tại một số công ty con, công ty liên kết nhằm hợp nhất vào kết quả kinh doanh của công ty mẹ. 2 công ty dự kiến sẽ hợp nhất là Hải Phát thủ đô và Cienco5.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.