- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

"Nóng" chuyện quản lý room tín dụng: "Không phải cứ công cụ hành chính là phải loại bỏ hết"

Huyền Anh

Thứ bảy, ngày 18/06/2022 11:03 AM (GMT+7)

Tại kỳ họp thứ 3, Quốc hội khóa XV vừa diễn ra, 99% đại biểu tán thành, Quốc hội đã thông qua Nghị quyết chất vấn kỳ họp thứ 3. Trong lĩnh vực tài chính ngân hàng, Quốc hội yêu cầu Chính phủ nghiên cứu hạn chế và tiến tới xóa bỏ việc điều hành phân bổ chỉ tiêu tăng trưởng tín dụng cho từng tổ chức tín dụng.

Bình luận

0

Thực tế không phải thời điểm này đề xuất bỏ trần tín dụng mới được đặt ra. Trước đó, cũng đã không ít chuyên gia, tổ chức đề xuất nên bãi bỏ hạn mức tăng trưởng tín dụng giao cho các ngân hàng từng năm. Bởi cơ chế này mang tính hành chính, có thể làm triệt tiêu động lực kinh doanh của các ngân hàng.

"Không nhất thiết phải áp trần tăng trưởng tín dụng với từng ngân hàng, thay vào đó có thể kiểm soát dòng vốn tín dụng của các tổ chức bằng các yếu tố khác, đó là tính thanh khoản, tỷ lệ dư nợ tín dụng trên vốn huy động, tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, tỷ lệ an toàn vốn, kiểm soát việc sử dụng vốn vay đúng mục đích", TS. Nguyễn Trí Hiếu – chuyên gia tài chính ngân hàng đề cập.

Hơn nữa, cho tới nay, việc cấp hạn mức tăng trưởng tín dụng cho ngân hàng dựa trên cơ sở hay tiêu chí như thế nào vẫn là thắc mắc của nhiều chuyên gia. Nếu không có một bộ khung rõ ràng, một số ý kiến bày tỏ lo ngại sẽ có "xin - cho" hay tiêu cực liên quan đến cấp hạn mức tăng trưởng tín dụng.

Trước đó, vào cuối năm 2021, nhóm nghiên cứu tại trường Đại học Kinh tế Quốc dân cũng đặc biệt khuyến nghị, Ngân hàng Nhà nước (NHNN) nghiên cứu để bỏ hạn mức tín dụng đối với các ngân hàng thương mại đáp ứng được các tiêu chí của Basel II và có tỷ lệ nợ xấu dưới 3% nhằm giải phóng năng lực và tăng tính chủ động trong việc cấp tín dụng lành mạnh của các tổ chức tín dụng đó.

Theo nhóm nghiên cứu, điều này sẽ tránh tình trạng nặng nề về thủ tục và can thiệp hành chính cũng như tình trạng xin - cho để được mở room tín dụng.

"Nóng" chuyện quản lý room tín dụng, chuyên gia đề xuất bỏ cơ chế cấp hạn mức tín dụng. (Ảnh: SSB)

"Chặn" đua lãi suất tiết kiệm nhờ room tín dụng

Tại phiên giải trình chất vấn trước Quốc hội, Thống đốc Nguyễn Thị Hồng đã có những lý giải cụ thể.

Theo Thống đốc Nguyễn Thị Hồng, đặc thù của nền kinh tế Việt Nam là vốn đầu tư phụ thuộc lớn vào nguồn vốn tín dụng của hệ thống ngân hàng. Hiện, vốn tín dụng trên GDP đang ở mức 124% và theo đánh giá của Ngân hàng Thế giới, Việt Nam là một trong số quốc gia có tỷ lệ này cao nhất thế giới.

Chính vì vậy, khi có biến động trên thế giới, doanh nghiệp và người dân gặp khó khăn trong sản xuất kinh doanh sẽ ảnh hưởng ngay tới hệ thống ngân hàng. Do đó, theo Thống đốc Nguyễn Thị Hồng việc kiểm soát tăng trưởng tín dụng là cần thiết bởi nếu như ngân hàng gặp vấn đề, mất khả năng chi trả sẽ gây hệ lụy tới nền kinh tế.

Thống đốc Nguyễn Thị Hồng trả lời chất vấn về room tăng trưởng tín dụng tại kỳ họp thứ 3, Quốc hội khóa XV. Ảnh: QH

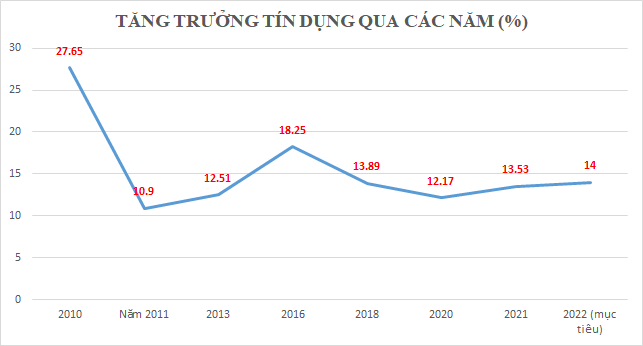

Cũng theo tư lệnh ngành ngân hàng, đây là biện pháp hiệu quả trong tổ chức điều hành được áp dụng từ năm 2011 cho đến nay, giúp đưa thị trường tiền tệ, tín dụng hoạt động ổn định trở lại.

"Trước đây khi không kiểm soát hạn mức tín dụng, một số ngân hàng có mức tăng trưởng tín dụng rất cao, lên tới 30-53,8%, tạo ra những cuộc đua lãi suất để huy động nguồn tiền cho vay", Thống đốc Nguyễn Thị Hồng nhấn mạnh.

Trước quan điểm cho rằng việc cấp hạn mức tín dụng này "chặn" dòng vốn hỗ trợ, Thống đốc nhận xét, ngân hàng nào cũng muốn tăng trưởng tín dụng nhiều. Nhưng nếu đáp ứng hết hạn mức mong muốn của ngân hàng thương mại thì Việt Nam sẽ không ổn định được vĩ mô như hiện nay.

Thống đốc Nguyễn Thị Hồng mong muốn thị trường vốn phát triển, đồng nghĩa với việc các doanh nghiệp có thể tiếp cận vốn vay trung, dài hạn trên thị trường; còn vốn từ hệ thống ngân hàng chỉ phục vụ ngắn hạn đáp ứng nhu cầu vốn lưu động trong hoạt động sản xuất, kinh doanh. Khi đó, áp lực đối với việc kiểm soát tăng trưởng tín dụng của Ngân hàng Nhà nước sẽ bớt đi.

"Không phải cứ công cụ hành chính là phải loại bỏ hết"

Dẫn số liệu từ IMF khi chia sẻ với PV để làm rõ hơn vấn đề này, ông Phạm Chí Quang, Phó Vụ trưởng phụ trách Vụ Chính sách tiền tệ cho hay, trên thế giới hiện có 11 quốc gia đã và đang cấp hạn mức tăng trưởng tín dụng cho từng đối tượng (cho doanh nghiệp, hộ gia đình, các lĩnh vực đặc thù,...).

Hai nền kinh tế lớn trên thế giới như Trung Quốc và Đan Mạch vẫn giữ kiểm soát tăng trưởng tín dụng cho nền kinh tế.

Tại Việt Nam, số liệu thống kê của NHNN cho thấy nhu cầu tăng trưởng tín dụng của các ngân hàng thương mại xấp xỉ trên 20%, vượt xa so với khả năng cân đối vốn. Điều đó kéo theo nhu cầu tìm nguồn vốn huy động là lớn, đẩy lãi suất huy động lên cao, tạo nên vòng xoáy lãi suất dẫn đến áp lực lớn lên lạm phát.

"Với áp lực đó NHNN phải đi hai chân: Vừa áp dụng các quy chuẩn quản trị rủi ro vừa quản lý tăng trưởng tín dụng của ngân hàng thương mại", Phó Vụ trưởng cho hay.

Về cơ chế cấp tín dụng, NHNN ưu tiên cho các tổ chức tín dụng có mức xếp hạng phân loại chất lượng cao hơn. Ngoài ra, có ngân hàng còn "gánh" nhiệm vụ tham gia xử lý ngân hàng thương mại yếu kém, đồng hành với NHNN thực hiện nhiệm vụ chính trị.

Ở chiều ngược lại, NHNN sẽ có điểm trừ với các tổ chức tín dụng thường xuyên trong diện cảnh báo cho vay quá nhiều lĩnh vực rủi ro như đầu cơ bất động sản, chứng khoán, trái phiếu doanh nghiệp… Với các tổ chức tín dụng này, NHNN sẽ bảo đảm tăng trưởng tín dụng vừa phải duy trì chất lượng tài sản cao, hạn chế rủi ro hệ thống.

Khẳng định tại cuộc họp báo vừa diễn ra rằng, cơ chế cấp room tín dụng là công cụ có tính chất hành chính nhưng Phó Thống đốc Đào Minh Tú cho rằng, nhiều quốc gia, bao gồm những nước có nền kinh tế thị trường phát triển, vẫn phải kết hợp công cụ hành chính để khắc phục những khuyết tật thị trường.

"Không phải cứ công cụ hành chính là phải loại bỏ hết. Công cụ hành chính hiệu quả thì vẫn được sử dụng. Ngược lại, hành chính mà gây khó khăn, chậm phát triển thì nên loại bỏ - đó là đúng theo chủ trương cải cách thủ tục hành chính", Phó Thống đốc nói.

Lãnh đạo NHNN chia sẻ thêm, room tín dụng không hề cứng nhắc và hoàn toàn minh bạch. Nội dung về room tín dụng được ghi rất rõ ngay trong Chỉ thị số 01/CT-NHNN về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành ngân hàng trong năm 2022.

Tăng trưởng tín dụng qua các năm. (Ảnh: LT)

Việc cấp room nên được coi là giải pháp tạm thời trong thời gian 1-2 năm tới

Dù là vậy, song theo quan điểm của ông Hồ Quốc Tuấn - Giảng viên Đại học Bristol, Anh, bỏ room thì NHNN vẫn còn nhiều cơ chế hạn chế tín dụng từng ngân hàng qua cơ chế quản lý theo Basel, kết hợp với các công cụ quản lý ngân hàng hiện đại như Stress test định kỳ. Về cơ bản, Stress test vẫn tạo ra 1 giới hạn tín dụng ẩn nhưng trên cơ sở khách quan, minh bạch và định lượng hơn – theo ông Tuấn.

Khi đó, thay vì hết room phải tạm dừng giải ngân chờ cấp room như hiện nay, ngân hàng thương mại sẽ được chủ động lên kế hoạch kinh doanh. Hơn nữa, sẽ loại bớt chuyện xin - cho, "chia bánh" chủ quan. Hay nói cách khác, thay vì "ai ngoan có bánh" thì nay là "ai giỏi mới có bánh".

Còn theo TS. Cấn Văn Lực - chuyên gia Kinh tế trưởng BIDV, việc cấp room nên được coi là giải pháp tạm thời trong thời gian 1-2 năm nữa và sẽ "loại bỏ" trong dài hạn.

Tuy nhiên, thay vì gom các yêu cầu lại vào một đợt rồi mới thực hiện điều chỉnh như hiện nay, NHNN nên linh hoạt xem xét cấp hạn mức cho ngân hàng theo từng tháng hoặc xem xét nới room cho từng ngân hàng ngay khi có yêu cầu. Điều này theo ông sẽ giúp các ngân hàng cho vay kịp thời và không bị gián đoạn trong hoạt động kinh doanh.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.