- Tinh gọn bộ máy của hệ thống chính trị - Yêu cầu bức thiết từ thực tiễn

- Điều gì đang xảy ra với CLB Sông Lam Nghệ An?

- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Cổ đông lại chất vấn về khoản nợ của FLC và Đại Nam, CEO OCB trả lời gì?

Quốc Hải

Thứ hai, ngày 15/04/2024 12:34 PM (GMT+7)

CEO Ngân hàng TMCP Phương Đông (HoSE: OCB) Nguyễn Đình Tùng cho hay, 2 khoản nợ của FLC và Đại Nam đã được giải trình với cổ đông rất kỹ trong năm ngoái 2023. OCB đã thu hồi đầy đủ các khoản nợ của 2 khách hàng này.

Bình luận

0

Sáng nay (15/4), Ngân hàng TMCP Phương Đông (HoSE: OCB) tổ chức ĐHĐCĐ thường niên 2024 nhằm thông qua kế hoạch kinh doanh, phương án tăng vốn điều lệ và chia cổ tức, cùng một số nội dung quan trọng khác.

Ngân hàng TMCP Phương Đông (HoSE: OCB) tổ chức ĐHĐCĐ thường niên 2024 sáng nay (15/4). Ảnh: T.Quỳnh

Đã xử lý tốt 2 khoản nợ của FLC và Đại Nam

Tại đại hội, một số cổ đông tiếp tục hỏi về dư nợ với 2 khách hàng FLC và Đại Nam. Trả lời vấn đề này, ông Nguyễn Đình Tùng - Tổng Giám đốc OCB cho hay, 2 khoản nợ FLC và Đại Nam đã được giải trình với cổ đông rất kỹ tại đại hội cổ đông năm ngoái. OCB hiện đã thu hồi đầy đủ các khoản nợ của 2 khách hàng này.

Theo ông Tùng, hiện Đại Nam đang có sự thay đổi rất tốt và đang là khách hàng tốt của OCB.

"Chỉ tiếc là hiện nay Đại Nam họ chỉ gửi tiền, không vay tiền của OCB nữa", ông Tùng nói.

Riêng đối với khách hàng FLC, hoạt động cho vay của OCB rất chặt chẽ, rõ ràng và minh bạch, còn sai phạm chỉ mang phương diện cá nhân. Thế nên sắp tới có xét xử những cá nhân sai phạm tại FLC thì cũng không ảnh hưởng gì đến OCB.

Một số cổ đông cũng thắc mắc về sự "bốc hơi" của lợi nhuận sau kiểm toán so với báo cáo tự lập, CEO Nguyễn Đình Tùng cho hay, sở dĩ sau báo cáo kiểm toán, kết quả kinh doanh của OCB có một số thay đổi là do OCB chủ động trích lập thêm chi phí dự phòng để tăng cường bộ đệm quỹ dự phòng rủi ro tín dụng và điều chỉnh một số khoản mục thu nhập đã thực thu từ khách hàng trong năm 2023 sẽ được hạch toán trong năm 2024.

Một cổ đông hỏi về mục tiêu lợi nhuận trước thuế năm 2024 đạt 6.885 tỷ đồng của OCB. Ảnh: T.Quỳnh

Sự chênh lệch số liệu kiểm toán và tự lập chủ yếu do liên quan tài sản thu hồi. Trong danh mục 2.900 tỷ đồng đó không phải là tài sản chờ xử lý, trong quá trình thực hiện công tác này có bất cập về cách hiểu và hướng dẫn, thậm chí có sự khác nhau với kiểm toán. Đây là tài sản riêng lẻ cá nhân trên các vùng miền và khách hàng có thiện chí, có giấy tờ rõ ràng, khách hàng kết thúc nghĩa vụ nợ khi bàn giao tài sản cho ngân hàng.

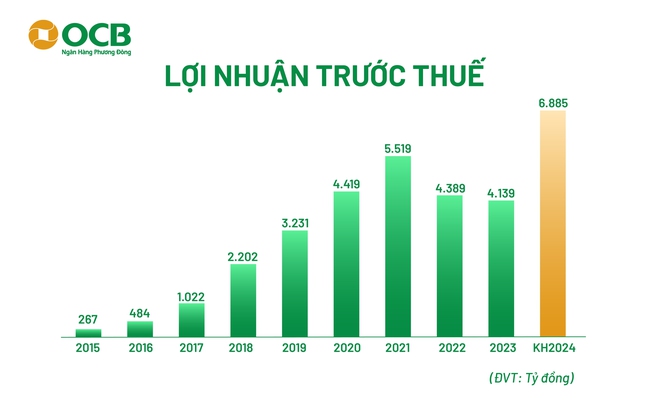

Lợi nhuận dự kiến của OCB năm 2024.

"Chúng tôi đã đồng ý với kiểm toán về việc tăng trích lập dự phòng trong năm 2023. Đây là một quá trình xử lý, tiến độ trong quý I đã xử lý 1.800 tỷ trong danh mục 2.900 tỷ đồng, toàn bộ danh mục này dự kiến giải quyết dứt điểm trước tháng 6. Ngân hàng đã xử lý giảm hơn 50%, nên chi phí dự phòng đã trích bổ sung cho những tài sản này vào cuối 2023 cũng sẽ được hoàn lại tương ứng", ông Tùng nói.

OCB đặt mục tiêu lợi nhuận trước thuế năm 2024 đạt 6.885 tỷ đồng

Tại đại hội, OCB đặt mục tiêu lợi nhuận trước thuế đạt 6.885 tỷ đồng, tăng 66% so với năm ngoái. Ngân hàng tiếp tục tập trung vào hoạt động bán lẻ và phân khúc doanh nghiệp vừa và nhỏ (SME), tái cơ cấu lại danh mục theo hướng đa dạng nguồn thu.

Giải thích việc đặt kế hoạch lợi nhuận cao năm nay, Chủ tịch HĐQT OCB Trịnh Văn Tuấn, cho hay, đây không phải là mục tiêu điều hành phi thực tế.

Theo ông Tuấn, từ 2014-2021 thì OCB liên tục nằm trong top tỷ suất lợi nhuận cao, từ ngân hàng nhỏ bé lên top 10 lợi nhuận cao nhất ngân hàng, thì tại sao không tự tin làm được con số kế hoạch đó?

Chủ tịch HĐQT OCB Trịnh Văn Tuấn.

"Trong năm 2022-2023, OCB không đạt kết quả mong muốn do các yếu tố khách quan. Chúng tôi tự tin ban điều hành sẽ đạt được kế hoạch kinh doanh, duy trì mức độ ngân hàng năng động và tỷ suất lợi nhuận cao. Vì vậy, kế hoạch lãi trước thuế 6.885 tỷ, ban điều hành tự tin đạt được, để cổ đông biết được đang đầu tư vào ngân hàng có trách nhiệm cao với cổ đông", ông Tuấn nói thêm.

Mục Chứng khoán sẵn sàng để bán cao gấp đôi tài sản của OCB

Hiện, hạng mục Chứng khoán sẵn sàng để bán (AFS) của OCB lên tới hơn 40 nghìn tỷ đồng. Theo giải thích của ông Nguyễn Đình Tùng, Tổng Giám đốc OCB thì đây chủ yếu là trái phiếu chính phủ, mục đích là đảm dự trữ thanh khoản đồng thời đảm bảo các chỉ số khác theo quy định của Ngân hàng Nhà nước.

Đây không phải là các chứng khoán vốn, ngân hàng không có mục đích đầu tư vào chứng khoán có rủi ro mà chỉ tập trung vào nâng cao khả năng thanh khoản. Danh mục đầu tư này sẽ tăng tương ứng khi tổng tài sản của ngân hàng tăng lên.

Ngoài ra, nhà băng này cũng đặt mục tiêu tổng tài sản đến cuối năm dự kiến tăng 19% lên 286.562 tỷ đồng. Tổng huy động thị trường 1 tăng 17% lên 197.346 tỷ. Mục tiêu dư nợ thị trường 1 tăng khoảng 20% lên 177.592 tỷ và sẽ được điều chỉnh theo hạn mức do NHNN phê duyệt. Tỷ lệ nợ xấu kiểm soát dưới 3%.

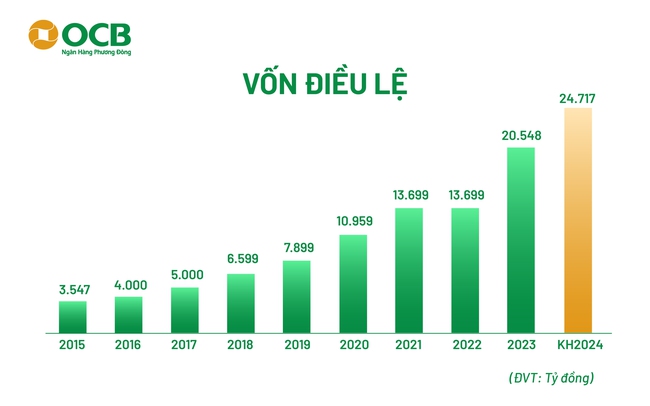

Để đáp ứng quy mô tăng trưởng mới, OCB tiếp tục đặt mục tiêu tăng vốn điều lệ thêm 4.618 tỷ đồng, chủ yếu thông qua việc phát hành cổ phiếu để trả cổ tức cho cổ đông hiện hữu với tỷ lệ 20%, phát hành cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) và một phần chào bán riêng lẻ.

Thứ nhất, là kế hoạch phát hành gần 411 triệu cổ phiếu để trả cổ tức cho cổ đông hiện hữu với tỷ lệ 20%. Nguồn vốn sử dụng từ lợi nhuận chưa phân phối lũy kế đến ngày 31/12/2023 theo BCTC hợp nhất năm 2023 đã được kiểm toán.

Thứ hai là phát hành 5 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) với giá phát hành 10.000 đồng/cp. Số cổ phần mới phát hành theo chương trình ESOP (và cổ tức bằng cổ phiếu phát sinh từ các cổ phiếu này) chịu hạn chế chuyển nhượng 4 năm kể từ ngày phát hành, mỗi năm được giải tỏa 25%.

Kế hoạch tăng vốn của OCB.

Thứ ba, chào bán tối đa 882.353 cp riêng lẻ với tổng giá trị dự kiến chào bán tối đa hơn 8,8 tỷ đồng. Giá chào bán không thấp hơn giá trị sổ sách trên mỗi cổ phần tại thời điểm cuối quý gần nhất với thời điểm phát hành. Số cổ phần mới chào bán trong đợt chào bán riêng lẻ chịu hạn chế chuyển nhượng theo quy định pháp luật và thỏa thuận giữa OCB và nhà đầu tư. Nhà đầu tư được chào bán trong đợt này là cá nhân, tổ chức trong và ngoài nước.

Vốn điều lệ của ngân hàng dự kiến tăng từ mức 20.548 tỷ đồng lên 24.717 tỷ đồng. Nguồn tiền từ tăng vốn sẽ dùng để bổ sung nguồn vốn kinh doanh, đầu tư, cho vay và mua sắm, xây dựng cơ sở vật chất.

Dự kiến sau khi tăng vốn, Aozora Bank, Ltd. vẫn là cổ đông lớn của OCB với tỷ lệ sở hữu 15%.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.