- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Đằng sau những "cú bắt tay" triệu USD giữa ngân hàng và bảo hiểm

Nhật Minh

Thứ năm, ngày 19/11/2020 11:21 AM (GMT+7)

Vượt qua những dịch vụ ngân hàng truyền thống, bán bảo hiểm qua kênh ngân hàng (bancassurance) đang trở thành nguồn thu quan trọng với các nhà băng. Tuy nhiên, đằng sau con số lợi nhuận hàng trăm, nghìn tỷ đồng từ bán bảo hiểm, vẫn còn đâu đó những bức xúc của khách hàng, nhân viên ngân hàng "đau đầu" chạy chỉ tiêu.

Bình luận

0

Ngân hàng và bảo hiểm thêm "cú bắt tay" triệu USD

Không còn là những đồn đoán, ngày 18/11, Ngân hàng ACB đã ký kết thỏa thuận hợp tác độc quyền phân phối sản phẩm bảo hiểm nhân thọ với Sun Life Việt Nam trong thời hạn 15 năm. Dù giá trị thương vụ này không được các bên tiết lộ nhưng trong những ngày qua, trên thị trường đã có không ít con số được đưa ra cho thấy đây là một trong những thương vụ ký kết độc quyền lớn về bancassurance.

Theo ước tính của nhóm phân tích của BVSC, upfront fee (phí trả trước) mà ACB trong thương vụ này có thể nhận được là hơn 90 triệu USD (khoảng 2.100 tỷ đồng). Trong khi đó, Công ty chứng khoán SSI đưa giả định phí độc quyền trong trường hợp của ACB có thể khoảng 2.500 - 3.000 tỷ đồng.

Ngân hàng ACB đã ký kết thỏa thuận hợp tác độc quyền phân phối sản phẩm bảo hiểm nhân thọ với Sun Life Việt Nam trong thời hạn 15 năm

Trước ACB, Sun Life Việt Nam đã ký kết thỏa thuận tương tự với Ngân hàng Tiên Phong (TPBank). Giá trị thương vụ được ước tính là hơn 1.700 tỷ đồng. Tại thời điểm đó, ông Larry Madge, Tổng giám đốc Sun Life Việt Nam, nhận định thị trường bảo hiểm Việt Nam có tiềm năng tăng trưởng lớn. Trong giai đoạn 2015 - 2019, tốc độ tăng trưởng của ngành bảo hiểm tại Việt Nam rất ấn tượng. Thậm chí trong một năm nhiều thách thức như 2020, thị trường hiện vẫn tăng trưởng 16% so với đầu năm.

Hình thức hợp tác này không chỉ diễn ra tại nhóm ngân hàng thương mại cổ phần tư nhân mà còn lan sang các ngân hàng thương mại quốc doanh.

Điển hình như thương vụ đình đám diễn ra vào cuối năm 2019 giữa Vietcombank và Tập đoàn FWD. Thương vụ này đã thu hút sự chú ý của dư luận và tốn nhiều giấy mực của giới truyền thông bởi theo đồn đoán, Vietcombank và Tập đoàn FWD ký thỏa thuận độc quyền phân phối bảo hiểm trong 15 năm với giá trị ước tính lên tới 1 tỷ USD (theo Bloomberg).

Trong thương vụ này, hãng bảo hiểm đến từ Hong Kong phải chi trả ngay cho ngân hàng phía Việt Nam 400 triệu USD như một phần của giao dịch chuyển nhượng vốn góp tại liên doanh Vietcombank-Cardif (VCLI). Sau giao dịch, FWD sẽ hợp nhất VCLI vào hoạt động kinh doanh hiện có tại Việt Nam.

Trước đó, hàng loạt hợp đồng bancassurance độc quyền giữa hãng bảo hiểm và một ngân hàng thương mại đã diễn ra như Techcombank và Manulife Việt Nam (15 năm) ký năm 2017. Cùng năm, bảo hiểm AIA và VPBank ký thỏa thuận hợp tác phân phối độc quyền 15 năm; Dai-ichi Việt Nam ký hợp đồng độc quyền với SHB trong 15 năm. Năm 2018, NCB ký hợp đồng bancassurance độc quyền với Prévoir Việt Nam.

Trúng đậm nhờ... bancassurance

Thống kê mới nhất của Hiệp hội Bảo hiểm Việt Nam (IAV) cho biết tỷ trọng đóng góp của bancassurance vào tổng phí bảo hiểm nhân thọ liên tục tăng từ 5,9% năm 2016 lên gần 16% trong năm 2019. Trong khi đó, kênh này cũng chiếm 29% tổng phí bảo hiểm nhân thọ năm đầu tiên của các hãng lớn.

Cũng theo IAV, năm 2019, tổng doanh thu phí bảo hiểm toàn thị trường ước đạt 160.180 tỷ đồng, tăng 20,5% so với năm liền trước. Trong đó, doanh nghiệp bảo hiểm phi nhân thọ đạt gần 52.400 tỷ và doanh nghiệp bảo hiểm nhân thọ đạt gần 107.800 tỷ đồng.

Tính trong 9 tháng từ đầu năm nay, tổng doanh thu toàn thị trường cũng đạt 130.900 tỷ đồng. Trong đó, 41.000 tỷ là từ bảo hiểm phi nhân thọ (tăng 5,7%) và 89.900 tỷ đồng là số thu từ bảo hiểm nhân thọ (tăng 21,2%).

Tăng trưởng 2 chữ số liên tục qua nhiều năm, dư địa còn lớn là lý do trong những năm gần đây, thị trường tài chính trong nước xuất hiện hàng loạt thương vụ độc quyền bancassurance giá trị lớn như đã kể trên. Nhờ đó, trong 9 tháng đầu năm nay, nguồn thu từ bảo hiểm đã đóng góp hàng nghìn tỷ đồng vào lợi nhuận của nhiều ngân hàng bất chấp dịch bệnh.

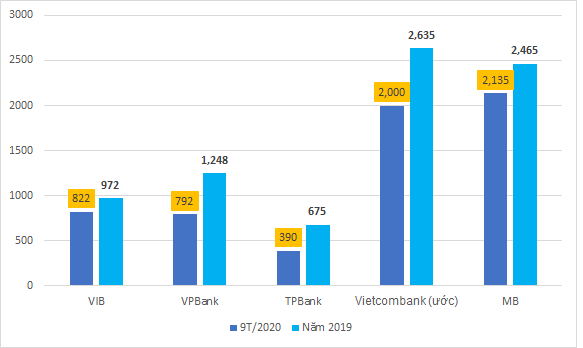

Lợi nhuận thuần từ hoạt động bảo hiểm của một số ngân hàng có nguồn thu lớn từ bảo hiểm (tỷ đồng)

Đơn cử như tại MB, nhà băng này ghi nhận 2.135 tỷ đồng lãi thuần từ hoạt động kinh doanh và dịch vụ bảo hiểm, tăng gần 25% so với cùng kỳ năm trước và đóng góp chiếm gần 86% tổng thu nhập của mảng dịch vụ. Trong năm 2019, lãi thuần từ bán bảo hiểm của MB lên tới hơn 2.465 tỷ đồng.

Số liệu từ báo cáo tài chính quý III/2020 của Vietcombank cho thấy, trong tháng 9 vừa qua, ước tính riêng lợi nhuận từ mảng bảo hiểm đã mang về cho ngân hàng trên 2.000 tỷ đồng.

Tại VIB, lợi nhuận thuần từ hoạt động kinh doanh bảo hiểm của VIB đạt gần 822 tỷ đồng và góp hơn 50% nguồn thu của mảng dịch vụ. Năm 2019, doanh thu bán bảo hiểm của VIB cũng đạt trên 1.112 tỷ đồng, lãi thuần 972 tỷ đồng.

Tại VPBank, doanh thu bán bảo hiểm năm 2019 đạt hơn 2.900 tỷ đồng và trong 9 tháng đầu năm nay, hoạt động bán bảo hiểm đóng góp khoảng 35% trong lãi thuần từ mảng dịch vụ với 792 tỷ đồng. Trong khi tại TPBank, lãi thuần từ hoạt động bancassurance trong 9 tháng đầu năm đạt 390 tỷ đồng, chiếm gần 50% tổng lãi thuần mảng dịch vụ.

Tại hàng loạt ngân hàng có hoạt động bán chéo bảo hiểm khác, đây cũng đang là nguồn thu quan trọng trong cơ cấu thu dịch vụ như: HDBank (65%); LienVietPostBank, OCB (69%)…

Đằng sau những "cú bắt tay" triệu USD và doanh thu nghìn tỷ từ bảo hiểm

Giới chuyên gia nhìn nhận, hầu hết các ngân hàng lớn hiện nay, đặc biệt là các ngân hàng tư nhân đều có hoạt động bancassurance, tức hợp tác phân phối bảo hiểm cho một công ty bảo hiểm. Hình thức này xem là miếng bánh lợi nhuận rất lớn đối với các ngân hàng.

Trong hợp tác này, ngân hàng có được nguồn thu lớn từ phí hoa hồng được chia. Theo tìm hiểu, tỷ lệ chiết khấu phí bảo hiểm ngân hàng được hưởng lên tới trên 50%. Thậm chí, có những ngân hàng được hưởng 100% doanh số bảo hiểm năm đầu tiên, đến các năm sau tỷ lệ hoa hồng được chia lại nhưng phần lớn cũng nghiêng về ngân hàng. Chưa kể, bảo hiểm bán kèm khi cấp tín dụng còn có giá trị là bảo hiểm khoản vay, giúp ngân hàng yên tâm cho khách vay tiền.

Vì vậy, trong 2 năm trở lại đây, một số ngân hàng đặt ra chỉ tiêu về doanh số bảo hiểm cho từng nhân viên kinh doanh, chào bán bảo hiểm cho tất cả đối tượng khách hàng, từ những người gửi tiền tiết kiệm, đầu tư trái phiếu… đến giao dịch vay tiền. Điều này vô hình chung đã tạo ra áp lực đối với cán bộ tín dụng của ngân hàng.

Chị T., chuyên viên quan hệ khách hàng cá nhân tại một ngân hàng tư nhân lớn từng tâm sự, KPIs của nhân viên ngân hàng bây giờ không chỉ có mỗi cho vay và huy động mà rất nhiều đầu mục, từ phát hành thẻ, mở tài khoản, bán trái phiếu, bán bảo hiểm. Trong đó, chị nhận định bán bảo hiểm đang là đầu mục khó nhằn nhất vì mang tính thời điểm cao, khó mời khách hàng. Hơn nữa, cứ giới thiệu "chèo kéo" khách hàng thân thuộc mua bảo hiểm cũng rất dễ khiến họ phật lòng. Đối với chị T., chỉ tiêu bán bảo hiểm 1 năm là khoảng 700-800 triệu đồng, tưởng chừng là thấp nhưng để hoàn thành cũng rất vất vả.

Không còn là trường hợp cá biệt, chị H.A, nhân viên tại chi nhánh của một ngân hàng tại Hà Nội cho biết, khi ngân hàng ký kết hợp tác với bảo hiểm, số lượng công việc của nhân viên đã nhiều lại càng áp lực hơn. Mặc dù bán được bảo hiểm thì sẽ giúp thu nhập tăng đáng kể, nhưng việc hoàn thành chỉ tiêu lại rất khó. Việc bán bảo hiểm được đánh giá thậm chí còn khó hơn cả tìm khách cho vay, bán trái phiếu vì hầu hết khách hàng không xem trọng vai trò của bảo hiểm. Khi nghe đến chữ tư vấn bảo hiểm, nhiều khách hàng còn phản ứng như đang bị lừa đảo.

Không phải nhân viên quan hệ khách hàng, thậm chí chỉ là nhân viên truyền thông của một ngân hàng (Hà Nội), nhưng chị V.T cũng bị "ép" bán bảo hiểm vì lý do "nhân viên nào cũng được giao chỉ tiêu". Chị T cho hay, vì không có mối quan hệ, chị chỉ có thể kêu gọi người quan mua bảo hiểm để chạy chỉ tiêu. "Dù chỉ tiêu không cao nhưng vẫn rất áp lực vì kêu gọi người quen mua ủng hộ cũng không hề đơn giản bởi còn tùy vào điều kiện kinh tế của mỗi người", chị T tâm sự.

Về phía khách hàng, dường như cách thức chào bán bảo hiểm của các ngân hàng trong thời gian qua cũng vấp phải nhiều bức xúc.

Nhân viên ngân hàng "đau đầu" chạy chỉ tiêu bán bảo hiểm (Ảnh minh họa)

Anh N.V.T, một khách hàng vay tiền mua nhà tại một ngân hàng có trụ sở chính tại Hà Nội cho biết, trước đây khi đi vay mua nhà thì chỉ cần mua bảo hiểm cháy nổ, động đất,….nhưng nay còn có thêm bảo hiểm nhân thọ. Các thủ tục cần thiết đã hoàn tất thì phía ngân hàng nói rằng phải mua bảo hiểm thì mới được ký giải ngân, phí bảo hiểm hàng năm cũng lên tới hàng chục triệu đồng.

Còn theo anh L.V.H (Triều Khúc, Hà Nội), phía ngân hàng cố tình gây khó dễ khi giải ngân, phải mua bảo hiểm thì mới được giải ngân sớm hoặc được vay lãi suất vay ưu đãi, chênh lệch tới 3-4%/năm. "Cảm giác như mình bị ép mua, thậm chí còn chưa hiểu hết được về gói bảo hiểm mà ngân hàng mời chào, nên khiến cho người mua như chúng tôi vừa cảm thấy e ngại, vừa bức xúc. Tất nhiên việc ngân hàng cho vay bán kèm bảo hiểm là cũng vì lo ngại rủi ro nhưng không phải ai cũng có điều kiện để mua. Với điều kiện kinh tế tốt thì tôi sẵn sàng mua đầy đủ các loại bảo hiểm nhưng với thu nhập chỉ ở mức trung bình, thì 5 hay 10 triệu cũng là một khoản tiền không nhỏ, bởi ngoài chi phí sinh hoạt hàng ngày, con cái ăn học và trả gốc và lãi tiền vay thì một tháng thu nhập của gia đình cũng không còn dư", anh H. chia sẻ.

Thực tế, gần đây đã có không ít vụ "cơm không lành, canh không ngọt" giữa khách với ngân hàng liên quan đến bảo hiểm. Chính vì vậy, mới đây Ngân hàng Nhà nước đã có công văn số 7928/NHNN-TTGSNH quy định về hoạt động kinh doanh bảo hiểm, đại lý bảo hiểm vừa gửi đến các ngân hàng, Ngân hàng Nhà nước yêu cầu các ngân hàng chấp hành nghiêm các quy định về kinh doanh bảo hiểm.

Theo đó, Ngân hàng Nhà nước yêu cầu các tổ chức tín dụng rà soát, tăng cường kiểm tra, kiểm soát nội bộ đối với hoạt động đại lý bảo hiểm trên toàn hệ thống. Đồng thời, yêu cầu các nhà băng tăng cường rà soát, kiểm tra, kiểm soát nội bộ đối với hoạt động đại lý bảo hiểm trên toàn hệ thống và xử lý nghiêm những trường hợp ép, bắt buộc khách mua bảo hiểm nhân thọ và các loại bảo hiểm khác khi cấp tín dụng cho khách hàng, gắn việc bắt buộc mua bảo hiểm với việc cấp tín dụng. Đồng thời yêu cầu các tổ chức tín dụng thực hiện chào bán, giải thích điều kiện, điều khoản của sản phẩm bảo hiểm cũng như các hoạt động đại lý bảo hiểm khác cho khách hàng có nhu cầu mua bảo hiểm bảo đảm tuân thủ quy định của pháp luật, nhằm giúp khách hàng hiểu đúng/đủ quyền và lợi ích, các điều kiện/điều khoản thanh toán của hợp đồng bảo hiểm.

Trước đó, Ngân hàng Nhà nước chi nhánh tỉnh Long An từng có công văn chấn chỉnh tình trạng bán bảo hiểm qua kênh ngân hàng, trong đó khẳng định sẽ thanh tra, kiểm tra chuyện ngân hàng "ép" khách vay mua thêm các loại bảo hiểm không liên quan. Ngân hàng nào vi phạm sẽ bị xử lý nghiêm theo quy định.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.