- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Kịch bản nào khi 2 gã “khổng lồ” phân đạm về một nhà?

Quốc Hải

Thứ tư, ngày 15/08/2018 18:28 PM (GMT+7)

Trong đề án tái cơ cấu toàn diện giai đoạn 2017-2025, Tập đoàn Dầu khí Việt Nam (PVN) cho biết đang xây dựng phương án tối ưu nhất trong đó bao gồm cả việc hợp nhất 2 gã “khổng lồ” ngành phân bón là Đạm Phú Mỹ (DPM) và Đạm Cà Mau (DCM) để trình cơ quan có thẩm quyền xem xét.

Bình luận

0

Sản xuất phân bón tại Nhà máy Đạm Phú Mỹ (Ảnh: IT)

Cụ thể, Tập đoàn PVN sẽ giảm tỷ lệ nắm giữ tại Đạm Cà Mau từ 75,56% xuống 51% vốn điều lệ và giảm tỷ lệ nắm giữ tại Đạm Phú Mỹ từ 61,38% xuống 51% vốn điều lệ trong giai đoạn 2017-2018. Tiếp theo đó, thực hiện chỉ đạo của Bộ Tài chính, PVN dự kiến sẽ giảm tỷ lệ nắm giữ tại Đạm Cà Mau và Đạm Phú Mỹ xuống 36% vốn điều lệ trong giai đoạn 2018-2020 và có thể sẽ hợp nhất 2 gã “khổng lồ” lại thành một nhà.

Quy mô “khủng” nếu hợp nhất DPM và DCM

Trên thị trường chứng khoán, cả 2 cái tên DPM và DCM đều là 2 mã cổ phiếu đáng chú ý ở mảng phân bón - vật tư nông nghiệp.

Với DPM, giá trị vốn hóa thị trường của doanh nghiệp này hiện đang ở mức hơn 7.102 tỷ đồng. Theo báo cáo tài chính 6 tháng đầu năm 2018, doanh thu thuần của DPM đạt 4.818 tỷ đồng, tăng hơn 400 tỷ đồng so với cùng kỳ. Tuy nhiên do chi phí giá vốn tăng cao nên lợi nhuận gộp từ bán hàng và cung cấp dịch vụ còn 929 tỷ đồng, giảm 271 tỷ đồng so với cùng kỳ (cùng kỳ đạt 1.200 tỷ đồng). Dù vậy, nhờ tiết giảm được chi phí bán hàng và chi phí quản lý doanh nghiệp nên DPM vẫn giữ được mức lãi sau thuế 402 tỷ đồng trong 6 tháng đầu năm, giảm 13% so với cùng kỳ song cũng vượt đến 8% chỉ tiêu lợi nhuận cả năm chỉ sau 6 tháng.

Về tổng tài sản, tính đến hết quý 2.2018, DPM hiện đạt 11.033 tỷ đồng, vốn chủ sở hữu đạt 8.008 tỷ đồng.

Còn với DCM, giá trị vốn hóa thị trường của doanh nghiệp hiện đạt 6.035 tỷ đồng. Theo báo cáo tài chính 6 tháng đầu năm 2018, doanh thu thuần của DCM lũy kế 6 tháng đầu năm đạt 3.244 tỷ đồng, tăng 7% so với nửa đầu năm ngoái và thực hiện được 59% kế hoạch năm. Tuy nhiên, cũng do chi phí giá vốn và chi phí tài chính tăng cao, nên dù doanh thu tài chính tăng, chi phí bán hàng và chi phí quản lý doanh nghiệp cùng giảm thì DCM vẫn còn lãi sau thuế 413 tỷ đồng, giảm 27% so với lợi nhuận đạt được nửa đầu năm ngoái và mới hoàn thành 64% chỉ tiêu lợi nhuận cả năm mà ĐHCĐ giao phó.

Về tổng tài sản, tính đến hết quý 2.2018, DCM hiện đạt 12.944 tỷ đồng, vốn chủ sở hữu đạt 6.530 tỷ đồng.

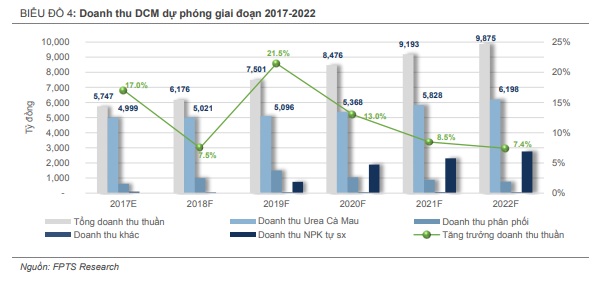

Doanh thu dự phóng của DCM từ 2017-2022

Có thể thấy, về quy mô thì nếu hợp nhất DCM và DPM về chung một nhà, tổng tài sản và vốn chủ sỡ hữu của doanh nghiệp hợp nhất sẽ tăng gấp đôi so với hiện tại. Bên cạnh đó, nhiều ưu thế về thị trường, đại lý phân phối sẽ được kế hợp để mở rộng hơn... Chẳng hạn, với DCM, doanh nghiệp này hiện nay đang chiếm phần lớn thị phần tại thị trường các tỉnh miền Tây Nam bộ và Campuchia; trong khi đó, DPM lại có hệ thống phân phối rộng khắp cả nước (hơn 100 đại lý cấp 1, 3.000 đại lý cấp 2, cùng các kho đầu mối), nếu hợp nhất 2 doanh nghiệp này, miếng bánh thị phần ngành phân bón có thể sẽ phải chia lại nhiều hơn cho doanh nghiệp mới hợp nhất này.

Ngoài ra, từ trước đến nay do 2 doanh nghiệp là “đối thủ” cùng ngành nên phải chịu áp lực cạnh tranh từ phía còn lại (năm 2017, DPM chiếm 35% thị phần tiêu thụ phân đạm cả nước thì DCM cũng đã nắm được 31,7% thị phần trong vòng 5 năm hoạt động từ năm 2012 đến nay), nếu không còn chịu áp lực cạnh tranh này, cùng với lợi thế về quản trị sẵn có thì doanh nghiệp hợp nhất mới sẽ càng có thêm “tiền vốn” để cạnh tranh với phân bón nhập khẩu vào thị trường Việt Nam. Tuy nhiên, sẽ có không ít khó khăn và áp lực khi cả 2 đều đã niêm yết trên thị trường chứng khoán nên việc hợp nhất thế nào, tỷ lệ hoán đổi thế nào... vẫn còn nhiều vấn đề đáng bàn.

Thử “so găng” 2 gã khổng lồ ngành phân đạm

Với DPM, đây là công ty sản xuất phân đạm hàng đầu Việt Nam, có khả năng sản xuất khoảng trên 800.000 tấn Urê/năm, tương ứng với 35% ~ 40% thị phần cung cấp Urê tại Việt Nam. Bên cạnh nhà máy Đạm Phú Mỹ, trong quý 1.2018, nhà máy NPK Phú Mỹ với công nghệ hóa học (công suất 250 nghìn tấn) đã bắt đầu đưa vào vận hành, chạy thử và đến thời điểm kết thúc quý 1.2018 đã sản xuất được 11,3 nghìn tấn NPK chất lượng.

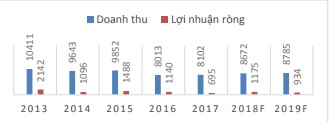

Theo dự phóng của một số công ty chứng khoán tại các cáo cáo phân tích, năm 2018, nhà máy NPK của DPM sẽ hoạt động khoảng 60% công suất thiết kế, tiêu thụ khoảng 150 nghìn tấn phân NPK các loại, đóng góp gần 1.300 tỷ đồng doanh thu cho DPM. Tuy nhiên, tổng doanh thu của DPM lại ước giảm, chỉ đạt 8.577 tỷ đồng, tăng 7,3% so với cùng kỳ, lợi nhuận vì thế cũng đạt 371 tỷ đồng, giảm 47,6% so với cùng kỳ.

Doanh thu và lợi nhuận dự phóng của DPM từ 2013 đến 2019

Còn với DCM, doanh nghiệp này đang sở hữu 1 nhà máy sản xuất Urê với công suất 800.000 tấn/năm; 1 nhà máy sản xuất phân bón Urê Humate với công suất 30.000 tấn/năm và dự kiến năm 2019 sẽ hoàn thành xây dựng nhà máy NPK công nghệ urea nóng chảy công suất 300 nghìn tấn/năm. Đặc biệt, DCM còn là đơn vị duy nhất sản xuất urea hạt đục tại Việt Nam nên lợi thế cạnh tranh ở sản phẩm này khá bền vững cho DCM.

Theo dự phóng của một số công ty chứng khoán, năm 2018 doanh thu thuần của DCM đạt khoảng 6.176 tỷ đồng, tăng 7,5% so với cùng kỳ. Đến năm 2019 sẽ tăng mạnh lên 21,5% và đạt 7.501 tỷ đồng do lượng tăng thêm từ mảng phân phối và nhà máy NPK đi vào hoạt động.

Có thể thấy, dù là “đàn em” đi sau nhưng DCM dường như đang có bước phát triển mạnh hơn so với DPM. Tuy nhiên, nếu xét về các chính sách và ưu khuyết điểm mỗi bên, có thể thấy nhiều khó khăn mà 2 bên còn gặp phải.

Chẳng hạn, với DPM dù nhà máy Ure đã khấu hao đã hết từ năm 2012 nên chi phí khấu hao sẽ tăng lên do DPM phải bảo trì, thay thế các thiết bị cũ... Trong khi đó, với việc sửa đổi luật Thuế GTGT sẽ giúp DPM giảm gánh nặng chi phí giá vốn. Theo tính toán của DPM, nếu được thông qua thì DPM sẽ được khấu trừ thếu GTGT đầu vào khoảng 300 - 350 tỷ đồng, góp phần giảm chi phí giá thành và tăng biên lợi nhuận gộp .

Chưa kể, DPM còn có nghĩa vụ thanh toán 25% trong số toàn bộ gốc, lãi và các chi phí, tổn thất liên quan cho nghĩa vụ bảo lãnh thay cho Công ty cổ phần Hóa dầu & Xơ sợi Dầu khí (PVTEX) của Tập đoàn Dầu khí Quốc gia Việt Nam (PVN), thực hiện từ 2017-2029. Với khoản lỗ lũy kế lên tới 1.307 tỷ đồng, vốn chủ sở hữu âm 519 tỷ đồng vào cuối năm 2015 của PVTEX, DPM sẽ tiếp tục phải trích lập dự phòng đối với khoản trả thay này.

Hiện, DPM lên kế hoạch thoái vốn kèm thoái nghĩa vụ nợ với PVTEX nhưng kế hoạch cụ thể này chưa được thông tin.

Trong khi đó, với DCM, doanh nghiệp này được PVN trợ cấp giá khí đầu vào từ năm 2015 với mức giá chỉ bằng 40-50% so với DPM. Nguyên nhân là vì áp lực khấu hao của nhà máy kéo dài cho tới năm 2023 nên PVN phải trợ cấp nhằm đảm bảo cho hoạt động của DCM có lãi và thoái vốn cho các đối tác chiến lược. Nếu không được tiếp tục trợ cấp giá khí cho 5 năm tiếp theo, dự kiến năm 2019 DCM sẽ bị lỗ khoảng 240 tỷ đồng và 45 tỷ cho năm 2020, giảm mạnh so với mức lãi ròng dự kiến từ 760 - 860 tỷ đồng mỗi năm nếu PVN tiếp tục trợ giá.

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.