- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Tín dụng xanh - động lực cho phát triển bền vững: Thời của xanh "hóa", ngân hàng đón cơ hội thế nào? (Bài 2)

Nhóm PV

Thứ năm, ngày 07/11/2024 05:52 AM (GMT+7)

Trong bối cảnh nhu cầu phát triển bền vững trở thành xu hướng không thể đảo ngược, các ngân hàng Việt Nam đang ngày càng tích cực đẩy mạnh tín dụng xanh, khai thác tiềm năng từ thị trường đầy triển vọng này. Không chỉ dừng lại ở việc cung cấp vốn, ngân hàng còn đóng vai trò tiên phong trong chiến lược "xanh hóa" hệ thống tài chính.

Bình luận

0

Tín dụng xanh đang trở thành xu hướng toàn cầu, được thúc đẩy bởi nhu cầu cấp thiết trong việc ứng phó với biến đổi khí hậu và đạt các mục tiêu tăng trưởng xanh, phát triển bền vững. Trên thế giới, nhiều quốc gia đã ban hành các chính sách hỗ trợ và khuyến khích tín dụng xanh.

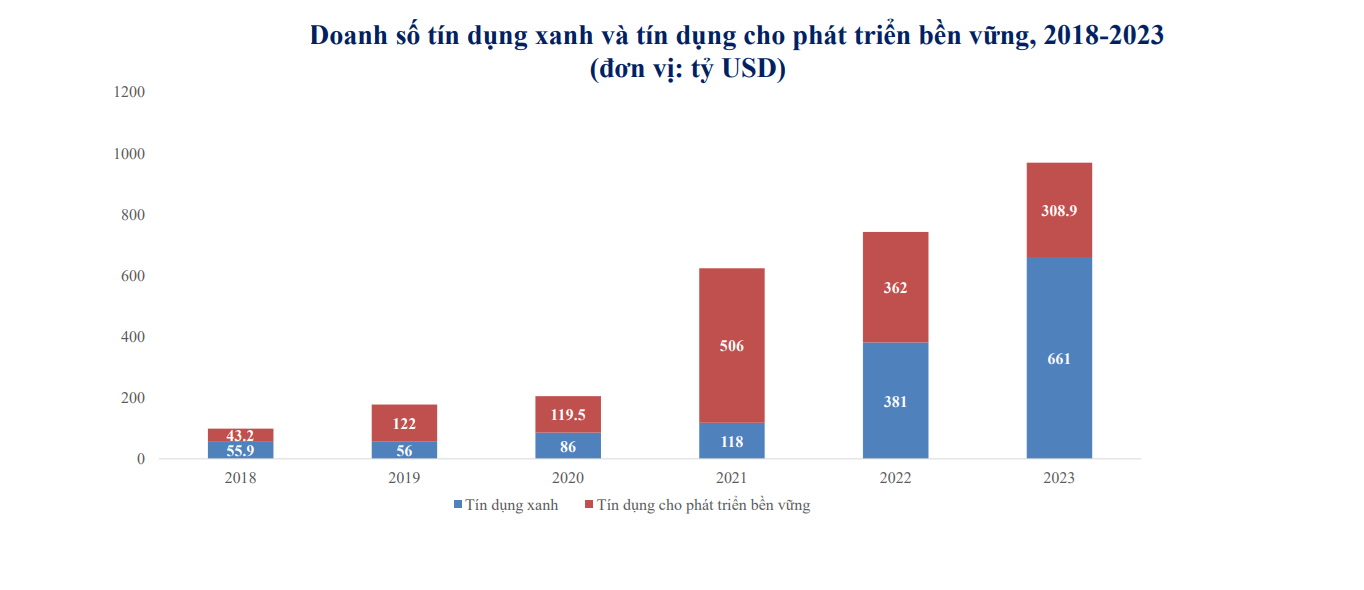

Kết quả là thị trường tín dụng xanh đã tăng trưởng mạnh mẽ trong những năm gần đây, cho thấy tiềm năng lớn của lĩnh vực này, với doanh số toàn cầu tăng 12 lần chỉ trong 5 năm, từ 55,9 tỷ USD năm 2018 lên 661 tỷ USD năm 2023.

Nguồn: PGS.TS Phạm Thị Hoàng Anh.

Động lực thúc đẩy tín dụng xanh - "đòn bẩy" cho phát triển kinh tế bền vững

Tại Việt Nam, chiến lược quốc gia về tăng trưởng xanh đặt mục tiêu nâng quy mô nền kinh tế xanh từ 6,7 tỷ USD vào năm 2020 (tương đương 1,95% GDP) lên 300 tỷ USD vào năm 2050 (khoảng 10% GDP), trong đó đóng góp của kinh tế xanh vào GDP ước đạt 1,8 - 2% vào năm 2025.

Theo TS. Cấn Văn Lực, Chuyên gia Kinh tế trưởng BIDV, để đạt mục tiêu này, Việt Nam cần huy động nhiều nguồn vốn khác nhau, từ đầu tư công, viện trợ nước ngoài, kiều hối, trái phiếu xanh và đặc biệt là tín dụng xanh – vốn đang giữ vai trò hết sức quan trọng.

Chính vì vậy, "xanh hóa" danh mục cho vay không chỉ là xu hướng toàn cầu mà còn đang lan tỏa mạnh mẽ vào hệ thống ngân hàng tại Việt Nam, nơi các tổ chức tín dụng đóng vai trò là mắt xích quan trọng trong quá trình chuyển đổi xanh, hướng tới phát triển bền vững.

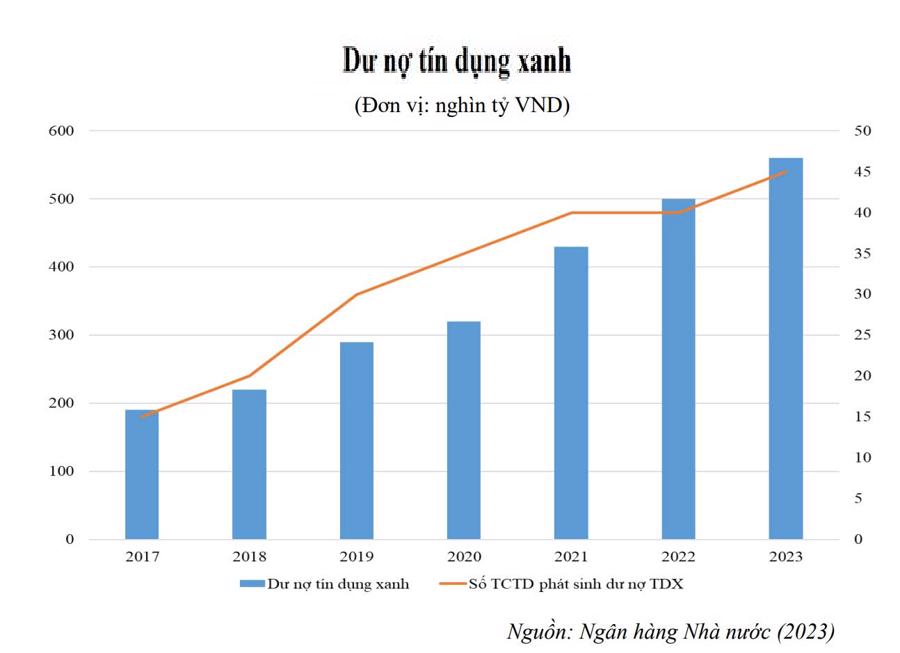

Theo thống kê, từ năm 2017 đến 2023, dư nợ tín dụng trong lĩnh vực xanh tại Việt Nam có mức tăng trưởng bình quân hơn 22% mỗi năm. Tính đến 31/3/2024, đã có 47 tổ chức tín dụng phát sinh dư nợ tín dụng xanh với tổng dư nợ đạt 636.964 tỷ đồng, chiếm khoảng 4,5% tổng dư nợ của nền kinh tế.

Đáng chú ý, dư nợ tín dụng được đánh giá rủi ro môi trường và xã hội trong hệ thống tín dụng cũng tăng trưởng đều đặn, đạt khoảng 2,9 triệu tỷ đồng và chiếm hơn 21% tổng dư nợ cho vay của toàn nền kinh tế. Trong cơ cấu dư nợ tín dụng xanh, gần 45% tập trung vào năng lượng tái tạo và năng lượng sạch, trong khi khoảng 30% được phân bổ cho nông nghiệp xanh.

Chia sẻ với Dân Việt, ông Nguyễn Bá Hùng, Chuyên gia Kinh tế trưởng tại Việt Nam của ADB nhận định: "Tín dụng xanh tại Việt Nam đã có những bước tiến đáng kể, dù vẫn đối diện không ít thách thức, và khung pháp lý vẫn đang từng bước hoàn thiện". Các ngân hàng không chỉ đóng vai trò trung gian tài chính mà còn là lực đẩy quan trọng trong việc cung cấp vốn cho các dự án xanh, dẫn dắt dòng vốn vào những mục tiêu phát triển bền vững.

Theo ước tính của ADB, để đạt được các mục tiêu về tăng trưởng xanh, Việt Nam cần khoảng 368 tỷ USD cho cả giai đoạn đến 2040, tương đương 20 tỷ USD mỗi năm. Điều này đòi hỏi phải có các cơ chế, chính sách và giải pháp huy động nguồn vốn trong và ngoài nước, thúc đẩy phát triển thị trường tài chính xanh, tín dụng xanh.

Báo cáo từ Bộ Kế hoạch và Đầu tư cũng chỉ rõ rằng, để đạt các mục tiêu tăng trưởng xanh và phát thải ròng bằng 0 trong giai đoạn 2021-2050, Việt Nam cần huy động thêm 144 tỷ USD, tương đương 2,2% GDP. Trong đó, chỉ có từ 20% đến 30% (28-42 tỷ USD) đến từ vốn nhà nước. Đây là một thách thức lớn với quốc gia đang phát triển, có thu nhập trung bình thấp và đang trong quá trình chuyển đổi. Trong bối cảnh này, tài chính xanh trở thành một trong những giải pháp quan trọng, trong đó tín dụng xanh chính là "chìa khóa" mở ra nguồn lực cần thiết.

Những yếu tố này chính là cơ hội để tín dụng xanh phát triển mạnh mẽ tại Việt Nam trong tương lai. Ông Hùng cũng cho hay, với vị trí địa lý dễ tổn thương trước thiên tai cùng các dự báo nghiêm trọng về nước biển dâng và bão lũ, Việt Nam còn nhiều tiềm năng chưa được khai thác trong phát triển tín dụng xanh.

Biến đổi khí hậu đã và đang gây ra những hậu quả nặng nề trên toàn thế giới. Ông Tim Evans, Tổng Giám đốc HSBC Việt Nam thông tin tới Dân Việt rằng, biến đổi khí hậu không phải là một tiến trình chậm chạp và dễ xử lý như nhiều người nghĩ. Thực tế, các hiện tượng thiên tai khắc nghiệt như những cơn bão đổ bộ vào Mỹ và bão Yagi tại Việt Nam cho thấy rằng biến đổi khí hậu đang gia tăng sức tàn phá.

"Biến đổi khí hậu là vấn đề sát sườn, một mối đe dọa sống còn với tác động vô cùng sâu rộng," ông Tim Evans nhấn mạnh.

Liên Hợp Quốc dự đoán rằng, nếu không hành động, nhiệt độ trái đất có thể tăng thêm 3°C vào cuối thế kỷ này. Ngân hàng Thế giới cũng cảnh báo rằng Việt Nam là một trong năm quốc gia bị ảnh hưởng nặng nề nhất bởi biến đổi khí hậu, và các tác động tiêu cực có thể làm giảm thu nhập quốc dân của Việt Nam đến 3,5% GDP vào năm 2050.

Tuy nhiên, chi phí để đạt được cân bằng phát thải rất lớn. Theo HSBC, cần tăng 3,5 nghìn tỷ USD mỗi năm vào các lĩnh vực năng lượng và sử dụng đất trên toàn cầu để đạt mục tiêu phát thải bằng 0 vào năm 2050, tương đương với một nửa lợi nhuận doanh nghiệp toàn cầu và một phần tư ngân sách thuế của các quốc gia.

Riêng tại Việt Nam, để ứng phó với biến đổi khí hậu, cần khoảng 400 tỷ USD vào năm 2024, chiếm gần 6,8% GDP hàng năm. Trong khi ngân sách nhà nước chỉ đáp ứng được khoảng 130 tỷ USD, nguồn vốn xanh trở thành nguồn vốn thiết yếu để bù đắp khoảng trống này, tạo cơ hội lớn cho các ngân hàng trong việc thúc đẩy tín dụng xanh trong thời gian tới.

Ngân hàng đón cơ hội thế nào?

Phó Thống đốc Ngân hàng Nhà nước Phạm Quang Dũng cho biết, ngay từ năm 2015, Ngân hàng Nhà nước đã triển khai Chỉ thị 03/CT-NHNN nhằm thúc đẩy tín dụng xanh và quản lý rủi ro môi trường – xã hội trong hoạt động cấp tín dụng. Quyết định 1604/QĐ-NHNN năm 2018 tiếp tục củng cố định hướng "ngân hàng xanh" để hỗ trợ các tổ chức tín dụng bảo vệ môi trường và chống biến đổi khí hậu.

Không chỉ ban hành quy định, Ngân hàng Nhà nước còn phối hợp với IFC để xây dựng sổ tay đánh giá rủi ro môi trường cho 15 ngành kinh tế, đáp ứng yêu cầu phát triển xanh bền vững. Đặc biệt, Thông tư 17/2022/TT-NHNN và Quyết định 1663/QĐ-NHNN năm 2024 đã điều chỉnh phù hợp với bối cảnh phát triển xanh quốc tế.

“Những nỗ lực này khẳng định quyết tâm của ngành ngân hàng trong việc thúc đẩy dòng vốn xanh và định hướng hoạt động ngân hàng theo chuẩn về môi trường, xã hôi và quản trị doanh nghiệp”, ông Dũng nhấn mạnh.

Khách hàng giao dịch tại Ngân hàng Nông nghiệp và Phát triển nông thôn Việt Nam (Agribank).

Nhiều ngân hàng cũng đã nhanh chóng đón đầu xu hướng này. Agribank là ngân hàng điển hình quyết tâm đi đầu thực hiện chỉ đạo của Ngân hàng Nhà nước Việt Nam về thúc đẩy tăng trưởng tín dụng xanh, quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng.

Bà Phùng Thị Bình, Phó Tổng Giám đốc Agribank cho biết, hiện ngân hàng đã xây dựng quy định, quy trình cấp tín dụng trong đó quy định về thẩm định khả năng đáp ứng các điều kiện vay vốn của khách hàng và cơ sở đánh giá điều kiện vay vốn, trong đó có nội dung đánh giá rủi ro về môi trường trong hoạt động cho vay (đối với các trường hợp phải đánh giá theo quy định).

Trên thực tế, bản thân hoạt động của các ngân hàng cũng tác động trực tiếp tới môi trường. Nhận thức được điều đó, Agribank thông qua việc ứng dụng công nghệ để phi chứng từ hóa các phương tiện thanh toán, áp dụng ngân hàng điện tử trực tuyến... góp phần thúc đẩy tín dụng xanh.

Ngân hàng đã thành lập Ban chỉ đạo và tổ giúp việc Ban chỉ đạo triển khai ESG (môi trường, xã hội và quản trị) trong hệ thống, triển khai áp dụng ESG toàn diện và hiệu quả trong hệ thống Agribank, trong đó có việc xác định mục tiêu cụ thể và xây dựng lộ trình triển khai trong ngắn hạn và dài hạn nhằm phát triển tín dụng xanh.

Với tầm nhìn chiến lược, Agribank khẳng định vai trò tiên phong trong thúc đẩy tín dụng xanh. Tỷ trọng tài trợ dự án xanh trong tổng dư nợ tín dụng của Agribank tăng từ 0,9% năm 2020 lên 1,8% năm 2023. Tính đến 31/12/2023, dư nợ cho vay đối với lĩnh vực xanh tại Agribank đạt 28.277 tỷ đồng, với 42.883 khách hàng còn dư nợ.

"Agribank không chỉ sẵn sàng cung ứng vốn mà còn triển khai kế hoạch phát hành trái phiếu xanh theo chuẩn quốc tế (CBI/ICMA) nhằm huy động nguồn lực tài trợ cho các dự án xanh, mở rộng thêm động lực tăng trưởng bền vững", bà Bình nói.

BIDV đã cho vay các dự án xanh từ rất sớm với dư nợ tín dụng xanh nằm trong top những ngân hàng dẫn đầu thị trường. Ông Lê Ngọc Lâm – Tổng Giám đốc BIDV cho biết, để đẩy mạnh các sản phẩm tài chính xanh, ngân hàng cần nguồn vốn rất lớn.

Do đó, bên cạnh nguồn vốn thương mại thông thường huy động từ các tổ chức và cá nhân, BIDV đã kết nối, hợp tác với nhiều nhà tài trợ nước ngoài thu hút nguồn vốn xanh, nâng cao năng lực thể chế, quy trình sản phẩm để thúc đẩy phát triển tín dụng xanh, hỗ trợ nhiều doanh nghiệp đầu tư các lĩnh vực mang tính bền vững.

Thời gian tới, BIDV sẽ tiếp tục làm việc, đàm phán với các Nhà tài trợ AFD, EIB, Ngân hàng Đầu tư Cơ sở hạ tầng châu Á (AIIB) ... để thu hút thêm các nguồn vốn mới tài trợ lĩnh vực xanh tại BIDV.

Hay như tại TPBank, Tổng Giám đốc Nguyễn Hưng cũng cho hay, những năm qua TPBank là ngân hàng tiên phong số hóa tại Việt Nam, với hàng loạt công nghệ để lại dấu ấn trên thị trường. Gần 100% hoạt động ở TPBank đã được thực hiện trên nền tảng số, giúp TPBank giảm thiểu đáng kể lượng giấy tờ, in ấn, tiết kiệm năng lượng và giảm thiểu khí thải Carbon. Đối với phát triển sản phẩm tín dụng xanh, TPBank là một trong những ngân hàng tham gia mạnh mẽ hỗ trợ các dự án năng lượng tái tạo, nông nghiệp xanh, quản lý nước sạch và các doanh nghiệp có phụ nữ làm chủ.

Trong bối cảnh biến đổi khí hậu và yêu cầu phát triển bền vững, tín dụng xanh đang là chìa khóa giúp kinh tế Việt Nam vừa tăng trưởng vừa giảm thiểu tác động tiêu cực đến môi trường. Sự hỗ trợ từ Ngân hàng Nhà nước và sự tham gia tiên phong của các ngân hàng như Agribank không chỉ tạo động lực cho nền kinh tế tuần hoàn mà còn góp phần xây dựng một hệ thống tài chính thân thiện với môi trường.

Việt Nam đã đặt ra những mục tiêu tham vọng về giảm phát thải và chuyển đổi sang nền kinh tế xanh. Điều này sẽ tạo ra nhu cầu lớn về vốn đầu tư vào các dự án xanh, mở ra cơ hội cho tín dụng xanh phát triển mạnh mẽ. Hơn nữa, ngày càng nhiều doanh nghiệp nhận thức được tầm quan trọng của phát triển bền vững và đang tìm kiếm các giải pháp để giảm thiểu tác động môi trường. Tín dụng xanh sẽ giúp các doanh nghiệp này tiếp cận vốn để đầu tư vào các dự án xanh.

PGS.TS Phạm Thị Hoàng Anh

Phó Giám đốc phụ trách Ban Giám đốc Học viện Ngân hàng

Các nước phát triển đã đặt ra hàng loạt hàng rào kỹ thuật như thẻ vàng cho thủy sản xuất khẩu và quy định phát thải carbon có hiệu lực từ tháng 1/2026. Từ ngày 1/1/2025, nông sản xuất khẩu phải chứng minh không đến từ khu vực phá rừng sau 31/12/2024. Những quy định về biên giới carbon, nhựa và rừng cũng tác động trực tiếp đến các doanh nghiệp sản xuất. Nếu không chuẩn bị, doanh nghiệp có nguy cơ bị loại khỏi cuộc chơi, mất cơ hội đầu tư và thương mại toàn cầu. Tham gia “xanh hóa” không chỉ là yêu cầu bắt buộc mà còn là lợi ích dài hạn của doanh nghiệp. Đây cũng là cơ hội để ngân hàng thúc đẩy tín dụng xanh, hỗ trợ quá trình chuyển đổi công nghệ và tài chính bền vững cho doanh nghiệp.

TS Lê Xuân Nghĩa

Chuyên gia kinh tế

(Còn nữa....)

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.