Xem phim, tôi tự tát vào mặt mình vì một câu thoại: Hóa ra tôi cũng mắc thói quen sai lầm giống triệu phụ huynh khác!

Chấp nhận sự không hoàn hảo của con chính là đỉnh cao của sự thông thái trong làm cha mẹ.

Tin tức

Tin tức

Thế giới

Thế giới

Nhà nông

Nhà nông

Hội và Cuộc sống

Hội và Cuộc sống

Đại đoàn kết dân tộc

Đại đoàn kết dân tộc

Kinh tế

Kinh tế

Thể thao

Thể thao

Văn hóa - Giải trí

Văn hóa - Giải trí

Xã hội

Xã hội

Bạn đọc

Bạn đọc

Nhà đất

Nhà đất

Media

Media

Chuyển động Sài Gòn

Chuyển động Sài Gòn

Pháp luật

Pháp luật

Dân Việt trò chuyện

Dân Việt trò chuyện

Gia đình

Gia đình

Đông Tây - Kim Cổ

Đông Tây - Kim Cổ

Hà Nội hôm nay

Hà Nội hôm nay

Radio Nông dân

Radio Nông dân

Doanh nghiệp

Doanh nghiệp

Báo điện tử của Trung ương Hội Nông dân Việt Nam

Tổng biên tập: Nguyễn Văn Hoài

Phó Tổng Biên tập: Phan Huy Hà (Thường trực), Lưu Phan, Đỗ Thị

Sâm, Hoàng Sơn

Giấy phép hoạt động báo điện tử số 115/GP-BTTTT do Bộ TT-TT cấp ngày 01/3/2022 và giấy phép

sửa đổi, bổ sung số 55/GP-BVHTTDL do Bộ VHTTDL cấp ngày 11/6/2025

Bản quyền thuộc về Báo điện tử Dân Việt.

Mọi hình thức sao chép lại thông tin, hình ảnh phải được sự đồng ý bằng văn bản .

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Chia sẻ tại toạ đàm về tài chính tiêu dùng do Báo đầu tư và CTCP Truyền thông E.Life phối hợp tổ chức sáng nay (25/3), bà Phạm Thị Thanh Tùng - Phó Vụ trưởng Vụ Tín dụng các ngành kinh tế - Ngân hàng Nhà nước cho biết, trong xu thế nhu cầu tiêu dùng ngày càng tăng cao, cùng với việc triển khai đồng bộ các giải pháp của Ngân hàng Nhà nước, tăng trưởng dư nợ cho vay phục vụ nhu cầu đời sống, cho vay tiêu dùng trong 10 năm qua luôn cao hơn tăng trưởng dư nợ cho vay chung toàn nền kinh tế.

Bà Phạm Thị Thanh Tùng - Phó Vụ trưởng Vụ Tín dụng các ngành kinh tế - Ngân hàng Nhà nước

Cụ thể, tăng trưởng bình quân của cho vay tiêu dùng giai đoạn 2010-2020 đạt 33,7%, trong khi tốc độ tăng dư nợ tín dụng chung toàn nền kinh tế đạt 17,3%.

Dư nợ cho vay phục vụ nhu cầu đời sống, cho vay tiêu dùng đến cuối năm 2020 đạt 1,85 triệu tỷ đồng, tăng khoảng 10,15% so với cuối năm 2019 và tăng hơn 10 lần dư nợ cuối năm 2010.

Về tỷ trọng dư nợ cho vay phục vụ nhu cầu đời sống, cho vay tiêu dùng cũng đã tăng từ 8,17%/dư nợ nền kinh tế năm 2010 lên trên 20%/dư nợ nền kinh tế năm 2020.

Đại diện Ngân hàng Nhà nước (NHNN) cho biết, kết quả tăng trưởng dư nợ cho vay tiêu dùng cho thấy, hệ thống ngân hàng đã và đang tập trung phát triển hoạt động cho vay lĩnh vực này, đáp ứng nhu cầu tiêu dùng ngày càng cao của người dân.

Việc mở rộng cho vay, đáp ứng nhu cầu vốn tiêu dùng cho người dân đã góp phần hạn chế người dân tiếp cận vốn từ những kênh không chính thức, giúp giảm thiểu các hệ lụy đảm bảo an ninh trật tự xã hội.

Dưới góc nhìn của mình, chuyên gia tài chính ngân hàng - TS. Cấn Văn Lực cũng phải thừa nhận, quy mô thị trường này đã tăng trưởng rất nhanh trong 10 năm qua nhưng vẫn còn nhiều dư địa, tiềm năng phát triển.

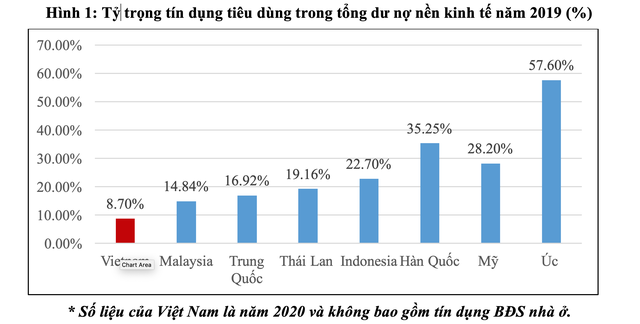

Ông Lực cho biết, tín dụng tiêu dùng đã tăng trưởng khoảng 20%/năm trong 5 năm qua. Tuy nhiên, nếu bóc tách phần tín dụng bất động sản nhà ở thì tín dụng tiêu dùng tại Việt Nam mới chỉ khoảng 800 nghìn tỷ đồng, chiếm 8,7% tổng dư nợ nền kinh tế thấp hơn nhiều so với các nước như Malaysia, Trung Quốc, Thái Lan, Indonesia, Hàn Quốc... Với tỷ trọng tín dụng tiêu dùng (không bao gồm tín dụng BĐS nhà ở) chiếm khoảng 15-35%/tổng dư nợ thì tiềm năng phát triển thị trường này tại Việt Nam là còn rất lớn.

Về sản phẩm - dịch vụ tài chính tiêu dùng trong 10 năm qua ngày càng đa dạng với các phân khúc khách hàng khác nhau cho các vùng miền – theo đánh giá của ông Lực.

Trong đó, phổ biến nhất là các khoản vay tiền mặt, vay để mua đồ gia dụng, thiết bị điện tử, điện thoại, máy vi tính hay phương tiện (xe máy)….

Đồng thời, danh mục đã có cả nhóm sản phẩm hiện đại như một số quốc gia phát triển như sản phẩm chăm sóc sắc đẹp, sản phẩm y tế…

Bên cạnh đó, các công ty cũng phát triển các sản phẩm cho các thị trường ngách như cho vay thẻ tập thể dục, học ngoại ngữ, tiệc cưới hay du lịch, thậm chí là phát hành thẻ tín dụng (cạnh tranh trực tiếp với các ngân hàng thương mại)...

Toàn cảnh tọa đàm "Tài chính tiêu dùng - sức sống mới say hơn 10 năm phát triển"

Đặc biệt hơn, cho vay tiêu dùng hiện nay đang chuyển dần từ các phương thức truyền thống sang tận dụng triệt để công nghệ, từ tìm kiếm khách hàng, phương thức tiếp thị, cho đến thẩm định trực tuyến qua mạng xã hội, chấm điểm khách hàng bằng các mô hình tận dụng dữ liệu lớn, trí tuệ nhân tạo (AI), rồi giải ngân trực tuyến vào tài khoản, ví điện tử...

Chẳng hạn, FE Credit đã hoàn thiện xây dựng hệ thống công nghệ thông tin đáp ứng được việc cung ứng dịch vụ cho vay trực tuyến cho hơn 230.000 khoản vay, tương ứng trung bình 350 khoản vay/ngày thông qua ứng dụng NAP…

Có thể thấy, quá trình phát triển 10 năm qua của thị trường tài chính tiêu dùng tại Việt Nam đã thay đổi đáng kể cả về chất và lượng. Chính sự phát triển của lĩnh vực tài chính tiêu dùng đang giúp nền kinh tế có thêm được nguồn vốn tín dụng hữu hiệu, giúp mở rộng tiêu dùng, thúc đẩy sản xuất phát triển, gia tăng hàng hóa và tiêu dùng nội địa, góp phần quan trọng vào đẩy lùi hiện tượng tín dụng đen, ổn định đời sống xã hội của người dân.

Đồng thời, thị trường tài chính tiêu dùng góp phần phát triển hệ thống tài chính Việt Nam cùng với việc phát triển thanh toán không dùng tiền mặt, tài chính toàn diện…

Không phủ nhận những lợi ích mang lại từ sự phát triển của thị trường tài chính tiêu dùng trong thời gian qua. Tuy nhiên, TS. Phan Đức Hiếu, Phó Viện trưởng Viện quản lý kinh tế Trung ương (CIEM) cho rằng, không nên gắn tài chính tiêu dùng với một số sứ mệnh.

Đơn cử như, nếu đặt vấn đề tài chính tiêu dùng góp phần đẩy lùi tín dụng đen thì ông Hiếu cho rằng, tài chính tiêu dùng có góp phần đẩy lùi tín dụng đen bởi có tính liên quan nhưng chưa chắc là công cụ chính.

TS. Phan Đức Hiếu, Phó Viện trưởng Viện quản lý kinh tế Trung ương (CIEM)

Hơn nữa, nếu gắn tín dụng tiêu dùng với sứ mệnh đẩy lùi tín dụng đen thì vô hình chung Nhà nước sẽ kiểm soát chặt mô hình này, làm cho các tổ chức chính thức gặp thiệt thòi và các tổ chức phi chính thức càng lạm dụng. Do đó, chỉ cần để thị trường này phát triển tự nhiên theo nhu cầu thị trường là thành công.

"Bất kể hoạt động kinh doanh nào cũng có rủi ro, Nhà nước không thể can thiệp ngăn chặn rủi ro này", ông Hiếu nhấn mạnh và làm rõ, bên cạnh rủi ro của cá nhân thì còn có rủi ro của tổ chức.

Từ thực tế đó, TS Phan Đức Hiếu chia sẻ 2 kiến nghị đối với thị trường tài chính tiêu dùng. Thứ nhất, đối với việc bảo vệ người tiêu dùng cần nâng cao nhận thức người dân là rất quan trọng. Cần phải để người dân gánh chịu rủi ro để tự mình nhận lấy bài học. Chính phủ cần tính đến việc phá sản cá nhân để các khoản nợ được giải quyết.

Thứ hai, bảo vệ tổ chức cho vay. Tranh chấp kéo dài 2-3 năm, nhiều năm hoặc không có cơ hội giải quyết vấn đề sẽ là rào cản lớn. "Cần để thị trường phát triển đúng, thoả mãn nhu cầu của người tiêu dùng và không phải chịu sứ mệnh gì", ông Hiếu nói.

Chấp nhận sự không hoàn hảo của con chính là đỉnh cao của sự thông thái trong làm cha mẹ.

Ở phía phủ chúa, Huy quận công Hoàng Tố Lý nổi lên như một nhân vật then chốt. Y ngày đêm túc trực bên giường bệnh của Trịnh Sâm, cùng Tuyên phi Đặng Thị Huệ bàn bạc mọi việc lớn nhỏ. Theo những lời truyền tụng trong phủ, mối quan hệ giữa Huy quận công và Tuyên phi không chỉ dừng ở sự cấu kết chính trị mà còn là quan hệ tình ái bí mật.

Tối 21/12, tại Sân vận động tỉnh Thái Nguyên, UBND tỉnh Thái Nguyên đã long trọng tổ chức Lễ khai mạc Giải bóng đá Tứ hùng – Thái Nguyên 2025, chính thức mở màn giải đấu quy tụ các đội bóng giàu truyền thống, đồng thời đánh dấu Sân vận động tỉnh đi vào hoạt động, tạo dấu mốc mới cho thể thao địa phương.

Hán Thiếu Đế Lưu Biện là một trong những hoàng đế có số phận bi kịch nhất trong lịch sử Trung Quốc. Ông là vị hoàng đế áp chót của nhà Hán, tại vị trong một giai đoạn cực kỳ hỗn loạn, khi quyền lực thực sự đã rơi hoàn toàn vào tay ngoại thích, hoạn quan và sau đó là quyền thần Đổng Trác.

Giám đốc Tình báo Quốc gia Tulsi Gabbard cho biết các cơ quan tình báo Mỹ không tin rằng Moscow có đủ năng lực để chiếm đóng Ukraine, qua đó mâu thuẫn trực tiếp với các đánh giá của châu Âu và Ukraine lẫn NATO về tham vọng của Nga, theo Kyiv Post.

Chiều 21/12, Thượng úy Trần Bích Ngọc đã ra mắt dự án âm nhạc “Ý Đảng – Lòng dân”. Đây là dự án âm nhạc duy nhất cho đến thời điểm hiện tại ra mắt chào đón Đại hội đại biểu toàn quốc lần thứ XIV của Đảng, đất nước, dân tộc.

Theo nhận định của Liên đoàn Bóng đá châu Á (AFC), U23 Việt Nam tiếp tục được đánh giá là một trong những đội tuyển giàu kinh nghiệm và có bản sắc rõ nét tại VCK U23 châu Á 2026, trước thềm giải đấu tổ chức tại Saudi Arabia.

Trong định hướng phát triển nông thôn mới, TP.HCM xác định du lịch nông thôn là một trong những giải pháp quan trọng nhằm nối dài chuỗi giá trị trong ngành nông nghiệp, nâng cao thu nhập cho nông dân và tạo nên những vùng quê đáng sống.

Trong bối cảnh hoạt động mại dâm ngày càng diễn biến phức tạp, có xu hướng dịch chuyển sang môi trường mạng và các hình thức trá hình tinh vi, Hà Nội và TP.HCM – hai đô thị lớn của cả nước – đã triển khai nhiều giải pháp đồng bộ, linh hoạt và nhân văn.

Bất ngờ về điều khoản hợp đồng giữa HLV Kim Sang-sik và VFF; Nguyễn Đình Bắc có hành động ý nghĩa; Hé lộ thời điểm bốc thăm chia bảng ASEAN Cup 2026; Arsenal gặp “điềm gở” trước Giáng sinh; HLV Amorim bác bỏ khả năng M.U mua cầu thủ ồ ạt; Messi kiếm gần 10 triệu USD khi đến Ấn Độ.

"Ngày nay, máy bay không người lái (drone) đóng vai trò then chốt trên toàn bộ chiến tuyến, quyết định sự thành bại của các đơn vị xung kích trong nhiều tình huống khác nhau”, Tổng biên tập tạp chí National Defense, ông Igor Korotchenko nhận định và nhấn mạnh rằng, lực lượng phi công drone đang trở thành lực lượng tinh nhuệ nhất của quân đội Nga.

Công an tỉnh Đắk Lắk vừa triệt phá đường dây lập dự án tiền điện tử "ảo" KAYPLE, lừa đảo hơn 4.000 nhà đầu tư, chiếm đoạt tổng số tiền trên 51 triệu USDT, tương đương gần 1.300 tỷ đồng.

Sau 7 ngày Công an TP Hà Nội đưa vào vận hành Trung tâm điều khiển giao thông ứng dụng trí tuệ nhân tạo (AI), tình hình giao thông tại nhiều nút giao trọng điểm trên địa bàn Thủ đô ghi nhận những chuyển biến tích cực.

Châu Âu là khu vực duy nhất còn lại để Nga phô trương sức mạnh vì trong mắt Moscow, lục địa này đã suy yếu, nhu nhược, yếu đuối và thiếu quyết đoán - người đứng đầu Cục Tình báo Quân đội Ukraine (HUR) Kyrylo Budanov cảnh báo, tờ Euromaidanpress đưa tin.

Văn phòng Chính phủ có Thông báo kết luận hội nghị "3 trong 1" về triển khai Nghị quyết số 57-NQ/TW, cải cách hành chính và Đề án 06.

Công an TP Hà Nội đã lập danh sách 2.102 học sinh vi phạm, gửi đến Sở Giáo dục và Đào tạo Hà Nội để phối hợp chấn chỉnh, giáo dục.

Một vụ án về an toàn thực phẩm vừa chính thức được Viện KSND TP. HCM hoàn tất cáo trạng, hé lộ những tình tiết kinh hoàng về đường dây nhập lậu thịt động vật quy mô "khủng" từ các quốc gia bị cấm ở Châu Âu.

Theo tử vi ngày mai, 3 con giáp đột phá sau Đông hí, năm 2026 sẽ dễ dàng đạt được mục tiêu, sự nghiệp phát triển, của cải đầy tay.

Các nhà khoa học đã giải mã được những đoạn văn mới của bản thảo Qumran, một hiện vật đã mãi mãi chia rẽ giới học giả Kinh Thánh thành hai trường phái trước và sau. Trong gần một thế kỷ, các chuyên gia trên khắp thế giới đã tranh luận sôi nổi về bản thảo này. Nhưng chìa khóa để hiểu chúng nằm ở một từ duy nhất.

Đại tướng Nguyễn Trọng Nghĩa, Chủ nhiệm Tổng cục Chính trị QĐND Việt Nam gặp lãnh đạo Cao Bằng, đề xuất giải pháp xử lý sạt lở và phát triển kinh tế-xã hội bền vững cho tỉnh.

Tại phường Hà Huy Tập, tỉnh Hà Tĩnh diện tích trồng rau gia vị (rau thơm) được nhân rộng qua từng năm. Hiện có hơn 2,5 ha các loại rau gia vị các loại, phổ biến như rau kinh giới, rau tía tô, húng quế… được trồng theo hướng hữu cơ, tập trung nhiều trong các hộ gia đình và vùng trồng rau tập trung ở tổ dân phố La Xá.

Nhà thơ Nguyễn Quang Thiều - Chủ tịch Hội Nhà văn Việt Nam gọi tác giả Peter Pho là người đi qua đời sống này với bản chất và tinh thần của nước và gió.

Xã Mường Đun cũ, nay là xã Sáng Nhè (tỉnh Điện Biên) từ lâu đã được biết đến là vùng đất có nhiều tiềm năng phát triển chăn nuôi, đặc biệt là chăn nuôi gia cầm bản địa. Trong đó, giống vịt bầu cổ ngắn không chỉ gắn bó với đời sống sản xuất của người dân, mà còn từng bước khẳng định giá trị thương hiệu trên thị trường.

Phòng An ninh kinh tế Công an tỉnh Ninh Bình vừa chủ trì phối hợp kiểm tra, phát hiện và xử lý hai hộ kinh doanh lưu trữ hơn 1,2 tấn thực phẩm đông lạnh gồm nội tạng lợn, chân gà, thịt bò...không rõ nguồn gốc và đã quá hạn sử dụng.

Tân Phó Bí thư chuyên trách Đảng ủy Quốc hội Nguyễn Hồng Diên khẳng định, trên cương vị mới sẽ nghiêm túc tiếp thu ý kiến chỉ đạo, không ngừng rèn luyện, phấn đấu, khiêm tốn học hỏi để hoàn thành tốt nhất nhiệm vụ được giao.

Đô vật Cấn Tất Dự được xem là “vô đối” ở đấu trường SEA Games. Suốt 6 kì Đại hội, anh đã 6 lần lên đỉnh SEA Games tạo kỷ lục khó vượt qua với bất kỳ đô vật nào.

Sở Nông nghiệp và Môi trường TP. Đà Nẵng đang lấy ý kiến đối với dự thảo Quyết định quy định điều kiện, trình tự, thủ tục thẩm định giao đất ở không đấu giá quyền sử dụng đất cho cá nhân, trong đó làm rõ đối tượng, tiêu chí xét duyệt và thứ tự ưu tiên.

Mục tiêu chính của Mỹ là giải quyết cuộc khủng hoảng Ukraine và khôi phục sự ổn định chiến lược trong quan hệ với Nga, cựu chuyên gia phân tích của CIA, Ray McGovern nhận định.

Mới đây, những video và hình ảnh về đồi hoa hướng dương ở Nghệ An trở nên viral khắp mạng xã hội với số lượt xem lên tới hàng chục nghìn. Thậm chí, có người xuýt xoa rằng khung cảnh chẳng khác gì được tạo nên từ AI (trí tuệ nhân tạo), hoặc từ thiên đường bước ra.

Chỉ sau hai ngày "Avatar 3: Lửa và tro tàn" đã nhanh chóng tiến sát mốc 100 tỷ đồng doanh thu, bao gồm cả suất chiếu sớm và lượng vé đặt trước.