- Bầu cử Tổng thống Mỹ 2024

- Nhìn lại Hội nghị Thủ tướng đối thoại với nông dân 2023

- Chủ tịch Hội NDVN- Bộ trưởng TNMT lắng nghe nông dân nói

- Kỷ nguyên mới - Kỷ nguyên vươn mình

- Tháo gỡ điểm nghẽn thể chế

- Kỳ họp thứ 8 Quốc hội khóa XV

- Căng thẳng Triều Tiên - Hàn Quốc đang gia tăng

- Diễn đàn Nông dân quốc gia lần thứ IX - 2024

Chủ đề nóng

- Đăng nhập

- Đăng ký

- ×

Vui lòng đăng nhập hoặc đăng ký để gửi bình luận

Khi nhấn đăng nhập đồng nghĩa với việc bạn đã đồng ý với điều khoản sử dụng của báo Dân Việt

Đăng nhập

Họ và tên

Mật khẩu

Mã xác nhận

Khi nhấn đăng ký đồng nghĩa với việc bạn đã đồng ý với

điều khoản sử dụng của

báo Dân Việt

Đăng ký

Xin chào, !

Bạn đã đăng nhập với email:

Đăng xuất

Lương giáo viên năm 2024 sau cải cách: Mức đóng thuế thu nhập cá nhân có cao hơn?

Tào Nga

Thứ bảy, ngày 02/03/2024 06:05 AM (GMT+7)

Sau khi thực hiện cải cách tiền lương, lương giáo viên năm 2024 sẽ thay đổi đồng nghĩa với mức đóng thuế thu nhập cá nhân sẽ cao hơn.

Bình luận

0

Mức đóng thuế thu nhập cá nhân giáo viên sau cải cách tiền lương năm 2024

Mới đây, Quốc hội biểu quyết thông qua Nghị quyết về dự toán ngân sách nhà nước năm 2024, trong đó có nội dung về thực hiện chính sách tiền lương từ 1/7/2024. Tiền lương của giáo viên sắp tới sẽ thay đổi, vậy mức đóng thuế thu nhập cá nhân của giáo viên có thay đổi không?

Hiện tại, Căn cứ khoản 2 Điều 2 Thông tư 111/2013/TT-BTC quy định như sau: "Thu nhập từ tiền lương, tiền công là thu nhập người lao động nhận được từ người sử dụng lao động, bao gồm: Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền. Các khoản phụ cấp, trợ cấp, trừ các khoản phụ cấp, trợ cấp sau: Trợ cấp, phụ cấp ưu đãi hàng tháng và trợ cấp một lần theo quy định của pháp luật về ưu đãi người có công.

Giáo viên mong ngóng tăng thu nhập sau cải cách tiền lương năm 2024. Ảnh minh họa: Tào Nga

Bên cạnh đó, theo quy định tại Điều 1 Nghị quyết 954/2020/UBTVQH14 quy định về mức giảm trừ gia cảnh như sau: Mức giảm trừ đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm); Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Từ các quy định trên, người lao động không có người phụ thuộc phải nộp thuế thu nhập cá nhân khi có tổng thu nhập từ tiền lương, tiền công trên 11 triệu đồng/tháng và trên 132 triệu đồng/năm.

Đối với người nộp thuế có một người phụ thuộc, thu nhập chịu thuế từ tiền lương, tiền công vượt trên 15,4 triệu đồng/tháng (184,8 triệu đồng/năm) thì phải nộp thuế thu nhập cá nhân.

Đối với người nộp thuế có hai người phụ thuộc, thu nhập chịu thuế từ tiền lương, tiền công vượt trên 19,8 triệu đồng/tháng (233,6 triệu đồng/năm) thì phải nộp thuế thu nhập cá nhân.

Như vậy người nộp thuế càng nhiều người phụ thuộc tương đương với mức lương phải nộp thuế theo quy định càng cao.

Mức đóng thuế thu nhập cá nhân có tăng khi cải cách tiền lương 2024 theo Nghị quyết 27?

Theo dự kiến, từ ngày 1/7, giáo viên sẽ áp dụng cơ cấu tiền lương mới bao gồm: Lương cơ bản (chiếm khoảng 70% tổng quỹ lương) và các khoản phụ cấp (chiếm khoảng 30% tổng quỹ lương). Bổ sung tiền thưởng (quỹ tiền thưởng bằng khoảng 10% tổng quỹ tiền lương của năm, không bao gồm phụ cấp).

Đồng thời, Nghị quyết 27 cũng cho biết sẽ xây dựng, ban hành hệ thống bảng lương mới theo vị trí việc làm, chức danh và chức vụ lãnh đạo thay thế hệ thống bảng lương hiện hành; chuyển xếp lương cũ sang lương mới, bảo đảm không thấp hơn tiền lương hiện hưởng.

Nếu tính cả lương cơ bản, phụ cấp và tiền thưởng thì tiền lương trung bình của công chức, viên chức sau khi thực hiện cải cách tiền lương tăng hơn 32% so với thu nhập bình quân của lao động làm công hưởng lương (7,5 triệu đồng/tháng). Khi thu nhập tăng lên sau cải cách tiền lương thì kéo theo mức đóng thuế thu nhập cá nhân cũng sẽ tăng theo thu nhập.

Đến hiện nay, chưa có Luật Thuế thu nhập cá nhân 2024, nên trong năm 2024, toàn bộ mức thuế suất thuế thu nhập cá nhân (thuế TNCN) từ tiền lương, tiền công vẫn được thực hiện theo quy định tại Luật Thuế thu nhập cá nhân 2007 (đã được sửa đổi, bổ sung năm 2012, năm 2014 và năm 2020).

Thuế thu nhập cá nhân là khoản tiền phải trích nộp từ một phần tiền lương và nguồn thu khác của người tạo ra thu nhập đóng cho cơ quan Thuế để nộp vào ngân sách Nhà nước sau khi đã được giảm trừ. Thuế thu nhập cá nhân hiện nay không áp dụng đối với các cá nhân có thu nhập thấp dưới mức quy định phải đóng thuế. Người lao động nộp thuế thu nhập cá nhân có người phụ thuộc cũng sẽ được giảm trừ thuế theo quy định.

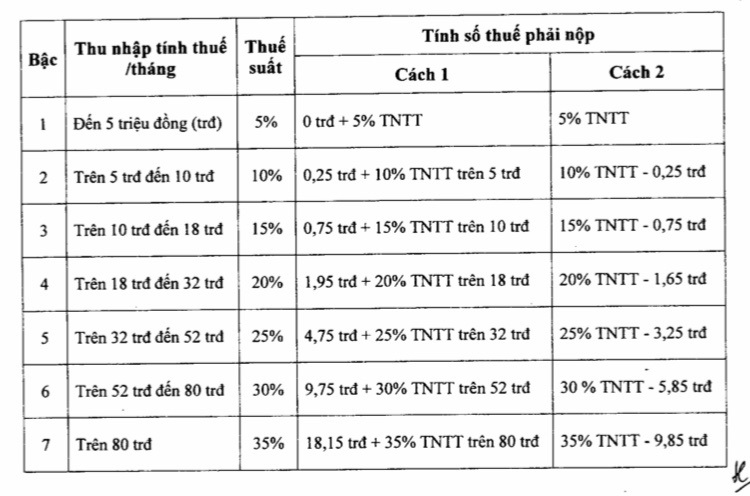

Theo Bảng hướng dẫn phương pháp tính thuế theo biểu thuế lũy tiến từng phần (đối với thu nhập từ tiền lương, tiền công, từ kinh doanh) tại Thông tư 111/2013/TT-BTC được thực hiện như sau: Thuế thu nhập cá nhân dựa trên tiền lương, tiền công, từ kinh doanh có 7 bậc: Thu nhập tính thuế/tháng đến 5 triệu đồng có thuế suất 5%; trên 5 triệu đồng đến 10 triệu đồng, thuế suất 10%; trên 10 triệu đồng đến 18 triệu đồng, thuế suất 15%; trên 18 triệu đồng đến 32 triệu đồng, thuế suất 20%; trên 32 triệu đồng đến 52 triệu đồng, thuế suất 25%; trên 52 triệu đồng đến 80 triệu đồng, thuế suất 30%; trên 80 triệu đồng, thuế suất 35%.

Có 2 cách tính thuế thu nhập cá nhân:

Cách 1: Số thuế phải nộp tính theo từng bậc của Biểu thuế lũy tiến từng phần:

+ Bậc 1: thu nhập tính thuế đến 5 triệu đồng, thuế suất 5%: 5 triệu đồng × 5% = 0,25 triệu đồng.

+ Bậc 2: thu nhập tính thuế trên 5 triệu đồng đến 10 triệu đồng, thuế suất 10%: (10 triệu đồng - 5 triệu đồng) × 10% = 0,5 triệu đồng.

+ Bậc 3: thu nhập tính thuế trên 10 triệu đồng đến 18 triệu đồng, thuế suất 15%: (18 triệu đồng - 10 triệu đồng) × 15% = 1,2 triệu đồng.

+ Bậc 4: thu nhập tính thuế trên 18 triệu đồng đến 32 triệu đồng, thuế suất 20%: (20,4 triệu đồng - 18 triệu đồng) × 20% = 0,48 triệu đồng.

Cách 2: Cách tính số thuế thu nhập cá nhân phải nộp theo phương pháp tối giản:

Bảng hướng dẫn cụ thể về thuế suất cho từng bậc và cách tính số thuế phải nộp như sau:

Mời các bạn đồng hành cùng báo Dân Việt trên mạng xã hội Facebook để nhanh chóng cập nhật những tin tức mới và chính xác nhất.

Tin cùng chuyên mục

Xem theo ngày

Xem

Tin nổi bật

Vui lòng nhập nội dung bình luận.